Понятие и виды валютно-обменные операции. Валютно-обменные операции банков Валютно обменные операции участием физических лиц

Уполномоченные банки для осуществления валютно-обменных операций могут открывать обменные пункты. Порядок их открытия и функционирования регламентируется Инструкцией ЦБ России от 28 апреля 2004 г. N 113-И «О порядке открытия, закрытия, организации работы обменных пунктов и порядке осуществления уполномоченными банками отдельных видов банковских операций и иных сделок с наличной иностранной валютой и валютой Российской Федерации, чеками (в том числе дорожными чеками), номинальная стоимость которых указана в иностранной валюте, с участием физических лиц».

Открытие обменного пункта возможно только после прохождения процедуры регистрации в соответствии с Инструкцией Банка России от 14 января 2004 года N 109-И "О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций",

В обменных пунктах осуществляются следующие виды операций с наличной валютой и чеками:

1. Покупка наличной иностранной валюты за наличную валюту Российской Федерации.

2. Продажа наличной иностранной валюты за наличную валюту Российской Федерации.

3. Продажа наличной иностранной валюты одного иностранного государства (группы государств) за наличную иностранную валюту другого иностранного государства (группы государств) (конверсия).

4. Размен денежного знака (денежных знаков) иностранного государства (группы государств) на денежные знаки (денежный знак) того же иностранного государства (группы государств).

5. Замена поврежденного денежного знака (денежных знаков) иностранного государства (группы государств) на неповрежденный денежный знак (денежные знаки) того же иностранного государства (группы государств).

6. Замена поврежденного денежного знака (денежных знаков) иностранного государства (группы государств) на неповрежденный денежный знак (денежные знаки) другого иностранного государства (группы государств).

7. Покупка поврежденного денежного знака (денежных знаков) иностранного государства (группы государств) за наличную валюту Российской Федерации.

8. Прием денежных знаков иностранных государств (группы государств) и денежных знаков Банка России, вызывающих сомнение в их подлинности, для направления на экспертизу.

9. Покупка чеков за наличную валюту Российской Федерации.

10. Покупка чеков за наличную иностранную валюту.

11. Продажа чеков за наличную валюту Российской Федерации.

12. Продажа чеков за наличную иностранную валюту.

13. Оплата чеков наличной валютой Российской Федерации.

14. Оплата чеков наличной иностранной валютой.

15. Прием для направления на инкассо наличной иностранной валюты и чеков.

16. Прием наличной иностранной валюты для зачисления на счета с использованием платежных карт.

17. Прием наличной валюты Российской Федерации для зачисления на счета с использованием платежных карт.

18. Выдача наличной иностранной валюты со счетов с использованием платежных карт.

19. Выдача наличной валюты Российской Федерации со счетов с использованием платежных карт.

20. Покупка чеков с зачислением средств на счета физических лиц в иностранной валюте.

21. Покупка чеков с зачислением средств на счета физических лиц в валюте Российской Федерации.

22. Продажа чеков за счет средств на счетах физических лиц в иностранной валюте.

23. Продажа чеков за счет средств на счетах физических лиц в валюте Российской Федерации.

24. Прием наличной иностранной валюты для осуществления перевода из Российской Федерации по поручению физического лица без открытия банковского счета (за исключением почтовых переводов).

25. Прием наличной валюты Российской Федерации для осуществления перевода из Российской Федерации по поручению физического лица без открытия банковского счета (за исключением почтовых переводов).

26. Выплаты наличной иностранной валюты по переводам в Российскую Федерацию без открытия банковского счета в пользу физического лица.

27. Выплаты наличной валюты Российской Федерации по переводам в Российскую Федерацию без открытия банковского счета в пользу физического лица.

28. Прием денежных знаков иностранных государств (группы государств), вызывающих сомнение в их подлинности, для проверки их подлинности.

29. Прием поврежденных денежных знаков иностранных государств (группы государств) для зачисления на счета физических лиц.

30. Прием наличной иностранной валюты для зачисления на счета физических лиц в иностранной валюте.

31. Прием наличной иностранной валюты для зачисления на счета физических лиц в валюте Российской Федерации.

32. Прием наличной валюты Российской Федерации для зачисления на счета физических лиц в иностранной валюте.

33. Выдача наличной иностранной валюты со счетов физических лиц в иностранной валюте.

34. Выдача наличной иностранной валюты со счетов физических лиц в валюте Российской Федерации.

35. Выдача наличной валюты Российской Федерации со счетов физических лиц в иностранной валюте.

Операции с наличной валютой и чеками осуществляются обменным пунктом только с той иностранной валютой, курс которой устанавливается Банком России по отношению к валюте Российской Федерации. При этом перечень иностранных валют, с которыми уполномоченный банк осуществляет указанные операции, определяется уполномоченным банком самостоятельно.

Операции с наличной валютой и чеками осуществляются в присутствии физического лица.

Обменные пункты при осуществлении операций с наличной валютой и чеками обязаны идентифицировать физическое лицо, находящееся на обслуживании в обменном пункте, в соответствии с пунктом 1 статьи 7 Федерального закона "О противодействии легализации (отмыванию) доходов, полученных преступных путем, и финансированию терроризма".

В соответствии с законодательством Российской Федерации документами, удостоверяющими личность, являются:

1. Паспорт гражданина Российской Федерации - для граждан Российской Федерации.

2. Общегражданский заграничный паспорт - для граждан Российской Федерации.

3. Паспорт моряка - для граждан Российской Федерации.

4. Удостоверение личности военнослужащего или военный билет - для военнослужащих Российской Федерации.

5. Иные документы, признаваемые в соответствии с законодательством Российской Федерации документами, удостоверяющими личность, - для граждан Российской Федерации.

6. Паспорт иностранного гражданина либо иной документ, установленный федеральным законом или признаваемый в соответствии с международным договором Российской Федерации в качестве документа, удостоверяющего личность, - для иностранных граждан.

7. Вид на жительство в Российской Федерации - для лиц без гражданства, если они постоянно проживают на территории Российской Федерации.

8. Документ, выданный иностранным государством и признаваемый в соответствии с международным договором Российской Федерации в качестве документа, удостоверяющего личность лица без гражданства, - для лиц без гражданства.

9. Разрешение на временное проживание - для лиц без гражданства.

10. Вид на жительство - для лиц без гражданства.

11. Свидетельство о рассмотрении ходатайства о признании лица беженцем, выданное дипломатическим или консульским учреждением Российской Федерации либо постом иммиграционного контроля или территориальным органом федеральной исполнительной власти по миграционной службе, - для беженцев.

12. Удостоверение беженца - для беженцев.

Кроме того операции с наличной валютой и чеками могут осуществляться при предъявлении физическим лицом кассовому работнику обменного пункта водительского удостоверения.

Инструкцией допускается совершение операции с наличной валютой и чеками физического лица, являющегося представителем другого физического лица и действующим от его имени. Для этого представитель физического лица должен предъявить кассовому работнику обменного пункта документ, удостоверяющий его личность, и доверенность. заверенную в порядке, установленном законодательством Российской Федерации.

Началом осуществления операции с наличной валютой и чеками считается момент передачи физическим лицом кассовому работнику обменного пункта наличной валюты, чеков, платежных карт, необходимых для осуществления операции, а также одного из документов, идентифицирующих личность. Указанные действия рассматриваются как согласие физического лица на условия осуществления операции с наличной валютой и чеками.

Приняв от физического лица денежные знаки иностранного государства или чеки, кассовый работник обменного пункта с помощью справочных материалов, технических средств, а также оперативной информации Банка России определяет, являются ли принятые денежные знаки иностранного государства средством платежа на соответствующей территории, а также подлинность указанных денежных и чеков. При этом кассовому работнику обменного пункта и физическому лицу должна обеспечиваться возможность общения и визуального контроля приема и пересчета денежной наличности и чеков.

При осуществлении операций с наличной валютой и чеками обменные пункты осуществляют контроль за платежеспособностью и подлинностью денежных знаков Банка России в порядке, установленном Банком России.

Во время осуществления операции с наличной валютой и чеками кассовый работник обменного пункта заполняет электронный Реестр операций с наличной валютой и чеками по установленной форме.

Кассовый работник обменного пункта ведет один Реестр операций с наличной валютой и чеками по всем видам операций, совершаемым в течение рабочего дня обменного пункта.

По окончании рабочего дня обменного пункта, при смене кассового работника обменного пункта, при изменении курсов иностранных валют и кросс-курсов, а также при смене календарной даты кассовый работник обменного пункта подсчитывает итоговые данные по сумме полученных и выданных наличной валюты и чеков в разрезе видов операций, наименований наличной иностранной валюты и чеков, распечатывает текущий Реестр операций с наличной валютой и чеками, проставляет свою подпись на текущем Реестре. Затем открывается новый Реестр операций с наличной валютой и чеками. Реестр операций с наличной валютой и чеками направляется в кассовые документы.

Окончанием осуществления операции с наличной валютой и чеками считается передача кассовым работником физическому лицу наличной валюты, чеков, платежных карт и документов,

Кассовый работник обменного пункта обязан выдать физическому лицу по его просьбе вместе с наличной валютой, чеками, платежной картой документ, подтверждающий проведение операции.

В случае выявления кассовым работником обменного пункта денежного знака или чека иностранного государства, вызывающего сомнение в его подлинности (имеющего признаки подделки), такой денежный знак физическому лицу не возвращается. При этом кассовый работник обменного пункта обязан проинформировать физическое лицо о том, что денежный знак вызывает сомнение в его подлинности (имеет признаки подделки). Указанный денежный знак передается для направления на экспертизу в порядке, установленном Банком России, или сотрудникам территориальных органов внутренних дел в порядке, установленном законодательством Российской Федерации.

В случае выявления кассовым работником обменного пункта у принятых денежных знаков иностранного государства и чеков повреждений, значительно изменяющих их внешний вид, возможность проведения операций определяется в соответствии с указаниями иностранного банка, принимающего на инкассо денежные знаки иностранных государств и чеки, или уполномоченного банка, являющегося посредником при направлении указанных валютных ценностей на инкассо в иностранный банк (далее - инкассирующий банк). При отсутствии таких указаний поврежденный денежный знак иностранного государства и чек принимаются с согласия физического лица на инкассо.

Не допускается выдача физическим лицам денежных знаков иностранных государств и чеков, имеющих производственный брак, повреждения или дефекты, которые могут служить причиной отказов от их приема другими уполномоченными банками.

В случае обнаружения в полученной наличной валюте денежных знаков и чеков, указанных в настоящем пункте, претензии физического лица к кассовому работнику обменного пункта принимаются сразу после их получения. Замена таких денежных знаков и чеков считается продолжением той же операции с наличной валютой и чеками и производится обменным пунктом без взимания комиссионного вознаграждения.

Уполномоченный банк (филиал уполномоченного банка) может взимать с физического лица комиссионное вознаграждение за осуществление операций с наличной валютой и чеками, в соответствии с тарифами, которые устанавливаются уполномоченным банком (филиалом уполномоченного банка) самостоятельно и утверждаются руководителем уполномоченного банка (филиала уполномоченного банка) и скрепляются оттиском круглой печати уполномоченного банка (филиала уполномоченного банка).

Уполномоченный банк не вправе взимать комиссионное вознаграждение или какую-либо иную плату с физических лиц за оформление и выдачу документа.

Курсы иностранных валют и кросс-курсы устанавливаются и изменяются приказом уполномоченного банка.

Допускается изменение курсов иностранных валют и кросс-курсов в течение операционного дня с обязательным оформлением каждого изменения соответствующим приказом.

Курс покупки поврежденных денежных знаков иностранных государств за наличную валюту Российской Федерации устанавливается уполномоченным банком.

Уполномоченный банк (филиал уполномоченного банка) не имеет права при осуществлении операций с наличной валютой и чеками устанавливать:

ограничения по достоинству (номиналу) и годам эмиссии денежных знаков иностранных государств (группы государств), находящихся в обращении;

ограничения по сумме покупаемой (принимаемой) и продаваемой (выдаваемой) наличной иностранной валюты, за исключением монеты иностранных государств, и ограничения, обусловленные имеющимися у кассового работника обменного пункта фактическими остатками в наличной валюте Российской Федерации и в наличной иностранной валюте;

разные курсы иностранных валют в зависимости от достоинства (номинала) денежных знаков иностранных государств.

Уполномоченный банк не вправе при осуществлении операций с наличной валютой и чеками устанавливать ограничения по достоинству (номиналу) и годам эмиссии денежных знаков Банка России, находящихся в обращении, по сумме покупаемой (принимаемой) и продаваемой (выдаваемой) наличной валюты Российской Федерации.

Запрещается в течение операционного дня осуществлять операции только по покупке или только по продаже наличной иностранной валюты за наличную валюту Российской Федерации, за исключением случаев израсходования кассовым работником обменного пункта авансов наличной валюты.

Уполномоченный банк может самостоятельно определять необходимость подкрепления обменного пункта на начало операционного дня авансом в наличной иностранной валюте, спрос на которую является незначительным.

В случае, если уполномоченный банк не обеспечил обменный пункт авансом в наличной иностранной валюте, спрос на которую является незначительным, обменный пункт вправе осуществлять операции с наличной валютой и чеками с данной иностранной валютой в пределах ее поступления от физических лиц.

Обменные пункты обязаны принимать на инкассо выводимые из обращения денежные знаки иностранных государств до объявленного банком-эмитентом дня их окончательного вывода из обращения. Прием на инкассо денежных знаков осуществляется на основании письменного заявления физического лица.

Банки вправе совершать следующие валютно-обменные операции с участием физических лиц:

покупку, продажу, конверсию иностранной валюты;

покупку, продажу платежных документов в иностранной валюте (выраженные в иностранной валюте дорожные чеки, а также чеки Tax-Free) как за белорусские рубли, так и за иностранную валюту;

размен наличной иностранной валюты;

обмен наличной иностранной валюты;

инкассо наличной иностранной валюты и платежных документов в иностранной валюте.

Банки могут совершать валютно-обменные операции со всеми иностранными валютами, официальный курс белорусского рубля к которым установлен Национальным банком Республики Беларусь. При этом банк самостоятельно определяет круг валют иностранных государств для осуществления валютно-обменных операций. Проведение вышеуказанных операций с участием физических лиц банки осуществляют в кассах бака или на базе обменных пунктов. Обменный пункт – это изолированная, специально оборудованная в соответствии с техническими требованиями кабина, расположенная вне кассового узла и предназначенная для проведения валютно-обменных, а также других банковских операций. Банки также имеют право открывать обменные пункты на базе бронированных и специально технически оснащенных автомобилей.

Обменный пункт банка открывается на основании приказа об его открытии. В приказе в обязательном порядке содержится следующая информация: номер обменного пункта, его адрес (для обменных пунктов на базе бронированных автомобилей указываются возможные места стоянки), режим работы обменного пункта, работники банка, на которых возлагаются руководство и контроль за деятельностью обменного пункта, перечень валютно-обменных операций, совершаемых данным обменным пунктом. При изменении данных сведений банком издается приказ о внесении изменений в первоначальный приказ, а в случае изменения номера обменного пункта банком издается приказ о его закрытии и открытии нового обменного пункта. При этом банки в трехдневный срок информируют Главное управление Национального банка по области по месту расположения обменного пункта о его открытии или закрытии. Каждому обменному пункту присваивается индивидуальный номер, который недопустимо использовать банком повторно для создания другого обменного пункта этого банка.

В одном обменном пункте может быть предусмотрено несколько рабочих мест кассиров, которые должны быть изолированы друг от друга и вести отдельный учет проводимых ими валютно-обменных операций. Хранение личных денежных средств кассира в обменном пункте запрещено, за исключением их нахождения в изолированном, закрытом на ключ помещении.

Обменный пункт банка должен быть оборудован стендом, на котором помещается следующая информация: наименование банка; номер обменного пункта; перечень совершаемых валютно-обменных и иных банковских операций; установленные обменные курсы покупки, продажи, конверсии иностранной валюты и платежных документов в иностранной валюте (устанавливаются и доводятся до обменного пункта на основании приказа или распоряжения по банку); размер комиссионного вознаграждения, взимаемого банком за услуги; режим работы обменного пункта с указанием технических и иных перерывов; информация о близлежащих (не менее трех) обменных пунктах; номер телефона банка и Главного управления Национального банка по области по месту расположения обменного пункта для предложений и замечаний о работе обменного пункта. Стенд должен быть размещен в доступном для обозрения физическими лицами месте. В то же время допускается указание банком информации об обменных курсах на специальном электронном табло.

Поскольку в обменном пункте проводится большое количество операций с наличной иностранной валютой, обменный пункт должен быть оснащен техническими средствами для определения подлинности иностранной валюты, позволяющими осуществить не менее пяти видов контроля: магнитный, в ультрафиолетовом диапазоне спектра, при десятикратном увеличении с использованием лупы, а также проходящем и отраженном световом потоке. Также в обменном пункте находятся справочные материалы (каталоги) по определению подлинности, платежности наличной иностранной валюты и платежных документов в иностранной валюте, как на бумажном носителе, так и в электронном виде.

Работник обменного пункта обязательно должен иметь:

Выписку (копию) из приказа банка о его назначении на должность кассира, заверенную подписью руководителя и печатью банка;

Копию приказа банка об открытии обменного пункта, заверенную подписью руководителя и печатью банка;

Копию внутреннего нормативного документа банка о порядке установления и доведения обменных курсов;

Паспорт либо удостоверение сотрудника банка.

Присутствие посторонних лиц в помещении обменного пункта запрещено, кроме лиц, уполномоченных банком, работников подразделения инкассации, а также лиц, уполномоченных в соответствии с законодательством Республики Беларусь осуществлять проверки.

Валютно-обменные операции в обменном пункте совершаются на протяжении всего рабочего дня, за исключением времени проведения проверок и ревизий. Кассир обменного пункта не вправе отказать физическому лицу в продаже наличной иностранной валюты, которая получена для продажи в качестве аванса или подкрепления или купленная в течение рабочего дня. В тоже время кассир обменного пункта вправе не проводить продажу физическому лицу иностранной валюты, которая получена кассиров в начале или в течение рабочего дня и предназначена для выдачи наличной валюты с пластиковых карточек, выдачи физическим лицам валюты с их счетов, выдачи юридическим лицам на командировочные и иные разрешенные законодательство расходы, для обеспечения возможности выдачи сдачи, размена, обмена, конверсии иностранной валюты.

Валютно-обменные операции, проводимые в обменных пунктах, в должном порядке должны фиксироваться с использованием кассовых аппаратов или компьютерных систем и заканчиваться обязательной выдачей физическому лицу чека кассового аппарата либо компьютерной системы, подтверждающего факт проведения операции. Чек должен содержать следующую информацию: дата проведения операции; наименование банка или филиала, открывшего обменный пункт; вид структурного подразделения (обменный пункт, касса); номер обменного пункта; наименование или код иностранной валюты (платежных документов в иностранной валюте); сумма иностранной валюты (платежных документов); сумма белорусских рублей (иностранной валюты), подлежащей выдаче либо перечислению; сумма вознаграждения за услуги банка (кроме случаев, когда валютно-обменные операции проводятся на основании установленного обменного курса).

При покупке наличной иностранной валюты (платежных документов в иностранной валюте) кассир обменного пункта вносит информацию в реестр купленной иностранной валюты (платежных документов). В данном реестре содержатся сведения о времени совершения операции, наименовании иностранной валюты (код), сумме иностранной валюты, сумме к выдаче. Проводя операцию покупки наличной иностранной валюты (платежных документов) за наличные белорусские рубли, кассир обменного пункта принимает наличную иностранную валюту, фиксирует операцию при помощи кассового аппарата или компьютерной системы и выдает физическому лицу наличные белорусские рубли вместе с чеком. Если операция покупки валюты происходит за безналичные белорусские рубли, кассир обменного пункта принимает наличную иностранную валюту, заполняет реестр купленной валюты, оформляет платежное поручение в соответствии с требованиями, фиксирует операцию в электронном виде и вместе с чеком выдает физическому лицу экземпляр платежного поручения, принятого к исполнению.

При продаже наличной иностранной валюты (платежных документов в иностранной валюте) кассир обменного пункта принимает белорусские рубли, заполняет реестр проданной иностранной валюты, фиксирует операцию в электронном виде и выдает физическому лицу наличную иностранную валюту или платежные документы вместе с чеком.

Подобным образом банк проводит операции конверсии, размена и обмена иностранной валюты. Конвертируя наличную иностранную валюту в наличную иностранную валюту, кассир обменного пункта заноси информацию в реестр конверсии иностранной валюты, фиксирует операцию в электронном виде и выдает физическому лицу наличную иностранную валюту другого вида вместе с чеком. Операции размена и обмена иностранной валюты фиксируются в реестре размена, обмена наличной иностранной валюты и на последнем этапе операции кассир обменного пункта выдает физическому лицу вместе с чеком наличную иностранную валюту этого же вида того же номинала (при обмене) или другого номинала (при проведении размена валюты).

Вышеуказанные реестры купленной, проданной наличной иностранной валюты, ее размена и обмена могут вестись в обменном пункте как в письменном, так и в электронном виде с использованием программно-технических средств, а также в виде электронного документа. Информация данных реестров, заверенная подписью кассира обменного пункта, является основанием для отражения валютно-обменных операций в бухгалтерском учете банка.

Введение 3

1.Теоретические основы валютного регулирования в Российской Федерации 5

1.1.Понятие и сущность валютного регулирования 5

1.2. Функции валютного законодательства 6

1.3. Валютно-обменные операции 8

1.4. Валютный контроль 10

2.Организация валютно-обменных операций в Вологодском филиале Банка Москвы 13

2.1. Общая характеристика Банка Москвы 13

2.2. Валютно-обменные операции Банка Москвы 18

3. Совершенствование валютно-обменных операций банка Москвы 21

Заключение 22

Список использованной литературы 24

ПРИЛОЖЕНИЯ 27

Введение

Валютный обмен - обмен валюты одной страны на валюту другой по определенному курсу.

Валютно-обменные операции присутствуют в банке как обязательный элемент продуктового ряда, предлагаемого частным лицам наряду с пластиковыми картами, денежными переводами и другими банковскими продуктами. Как показывает мировая практика, от 40 % до 65 % своего дохода банки зарабатывают на валютно-обменных операциях, поэтому постоянное расширение и совершенствование валютных операций, является важнейшим условием функционирования банковской системы страны в целом.

В нашей стране вопросы, связанные с изучением сущности и техники проведения валютных операций приобретают огромное теоретическое и практическое значение. Это связано с необходимостью дальнейшего развития внешнеэкономической деятельности нашей страны, со становлением конвертируемости рубля, с бурным развитием банковской системы в стране и появлением новых банков, получивших лицензии на осуществление валютных операций и делающих первые шаги в освоении валютного рынка, создающегося внутри страны, и международного валютного рынка, а также это связано со всем курсом реформ, проводимых в нашей стране. Знание техники проведения валютных операций на рынке позволяет банкам и участникам внешнеторговых сделок страховаться от валютных рисков, избегать необоснованных потерь иностранной валюты, получать дополнительную прибыль на спекулятивной игре и разнице курсов. Все это призвано помочь банкам РФ в освоении международного валютного рынка.

Несмотря на длительную историю валютно-обменных отношений, не существует единой валютной политики для всех банков. Каждый банк формирует свою собственную валютно-обменную политику, учитывая, экономические политические, географические, организационные и иные факторы, оказывающие влияние на его деятельность. Поэтому изучение проблемы и совершенствования системы валютного обмена в работе банка будет всегда актуальным.

Объектом исследования данной работы является Вологодский филиал Банка Москвы.

Предметом исследования - валютно-обменная политика банка.

Целью работы является анализ валютно-обменных операций банка и разработка мероприятий по их совершенствованию.

Теоретические основы валютного регулирования в Российской Федерации

1.1.Понятие и сущность валютного регулирования

Можно определить валютное регулирование как, деятельность государственных органов, направленная на регламентирование порядка совершения валютных операций.

Валютное правовое регулирование осуществляется на двух уровнях: нормативном и индивидуальном. Нормативно-правовое регулирование состоит в создании (разработке и утверждении) правовых норм, объектом которых являются общественные отношения, связанные с валютой. Индивидуально-правовое регулирование - это применение правовых норм к конкретным жизненным обстоятельствам, что влечет за собой возникновение, изменение и прекращении валютных правоотношений.

Основы организации и осуществление валютного регулирования определены Законом РФ «О валютном регулировании и валютном контроле». Более детальное регулирование частных вопросов, связанных с валютными отношениями, осуществляется в других законодательных иных нормативных актах, в том числе и ведомственных (однако имеющих общее значение).

Согласно ст.1 п.9 Закона РФ «О валютном регулировании и валютном контроле» валютные операции:

а) приобретение резидентом у резидента и отчуждение резидентом в пользу резидента валютных ценностей на законных основаниях, а также использование валютных ценностей в качестве средства платежа;

б) приобретение резидентом у нерезидента либо нерезидентом у резидента и отчуждение резидентом в пользу нерезидента либо нерезидентом в пользу резидента валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг в качестве средства платежа;

в) приобретение нерезидентом у нерезидента и отчуждение нерезидентом в пользу нерезидента валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг в качестве средства платежа;

г) ввоз на таможенную территорию Российской Федерации и вывоз с таможенной территории Российской Федерации валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг;

д) перевод иностранной валюты, валюты Российской Федерации, внутренних и внешних ценных бумаг со счета, открытого за пределами территории Российской Федерации, на счет того же лица, открытый на территории Российской Федерации, и со счета, открытого на территории Российской Федерации, на счет того же лица, открытый за пределами территории Российской Федерации;

е) перевод нерезидентом валюты Российской Федерации, внутренних и внешних ценных бумаг со счета (с раздела счета), открытого на территории Российской Федерации, на счет (раздел счета) того же лица, открытый на территории Российской Федерации;

1.2. Функции валютного законодательства

Правовые нормы, определяющие порядок совершения валютных операций, выполняют две основные функции - регулирующую и контрольную.

Регулирующая функция валютного законодательства сводится. В первую очередь, к определению объема прав и обязанностей лиц, участвующих в совершении валютных операций, под которыми понимаются:

операции, связанные с переходом права собственности и иных прав на валютные ценности, в том числе операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных документов в иностранной валюте

ввоз и пересылка в Российскую Федерацию, а также вывоз и пересылка из Российской Федерации валютных ценностей

осуществление международных денежных переводов

Основной же целью валютного контроля является обеспечение соблюдения валютного законодательства при осуществлении валютных операций 1 .

Особым направлением валютного контроля является контроль за соблюдением валютного законодательства при осуществлении внешнеторговой деятельности - предпринимательской деятельности в области международного обмена товарами, работами, услугами, информацией, результатами интеллектуальной деятельности, в том числе исключительными правами на них 2 .

В соответствии со ст.10 Закона РФ «О валютном регулировании и валютном контроле» валютный контроль за осуществлением внешнеторговой деятельности ведется по следующим основным направлениям:

определение соответствия проводимых валютных операций действующему законодательству и наличия необходимых для них лицензий

проверка выполнения резидентами обязательств в иностранной валюте перед государством, а также обязательств по продаже валюты на внутреннем валютном рынке Российской Федерации

проверка обоснованности платежей в валюте

проверка полноты и объективности учета и отчетности по валютным операциям

Для реализации поставленных задач было начато формирование механизмы валютного контроля за внешне-торговой деятельностью. Под которыми понимается совокупность специальных институтов, органов, лиц, участвующих в процессе валютного контроля (субъективная составляющая), а так же набор форм и методов контрольной деятельности (функциональная составляющая).

1.3. Валютно-обменные операции

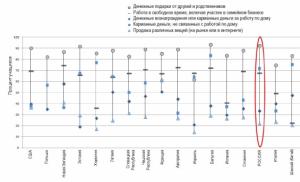

Валютно-обменные операции (операции с наличной иностранной валютой) - одна из самых популярных услуг банков России, предоставляемых населению. Иностранную валюту в нашей стране традиционно используют в качестве накопления денежных средств, пытаясь защитить себя от растущей инфляции и постоянно "убегающих" цен. Кому из нас не знакома ситуация, когда, получив зарплату, мы планируем свои расходы на будущий месяц, а затем идем в банк, чтобы купить 10, 50 или 100 долларов и отложить их на отпуск, накопить деньги на какую-нибудь крупную покупку. Или наоборот, после крупных покупок, чтобы "дотянуть" до зарплаты, несем в банк 10-20 долларов, чтобы обменять их на рубли. Статистика утверждает, что мы тратим на покупку валюты около половины свободных денежных средств, которые остаются у нас после оплаты коммунальных услуг и приобретения различных товаров повседневного спроса.

В настоящее время, кроме долларов США и евро, банки совершают операции со швейцарскими франками и английскими фунтами стерлингов. Для повышения уровня обслуживания своих клиентов банк планирует в этом году расширить перечень валют и дополнить его пользующимися спросом у населения японскими йенами и валютами скандинавских стран.

Что же такое валютно-обменные операции? Самые известные и наиболее популярные - покупка и продажа наличной валюты. Вместе с тем, не все знают, что в отделениях банка можно произвести размен банкнот иностранных государств, продать, заменить или сдать на инкассо неплатежные (изношенные, поврежденные и даже выведенные из обращения) купюры, а также сдать на экспертизу банкноты, подлинность которых у Вас вызывает сомнение. Покупка, продажа и прием банкнот на экспертизу совершаются или бесплатно или за определенное вознаграждение. За другие операции банком взимается комиссионное вознаграждение в размере от 5% до 8% от обмениваемой суммы.

При совершении обменных операций, которые требуют длительного времени (например, прием валюты на инкассо или на экспертизу), клиенты, кроме Справки о проведении операции, получают на руки квитанцию, в которой отражаются реквизиты банкноты и данные ее владельца. Эта квитанция понадобится, когда придет время получать денежные средства (возмещение) по принятым у Вас ранее банкнотам. Операция приема на инкассо и на экспертизу занимает до 1 месяца, а иногда несколько дольше. Следует помнить, что на инкассо принимаются банкноты, утратившие признаки платежности (поврежденные, разорванные, обожженные и т.п.), а на экспертизу - банкноты, подлинность которых требует проверки уже экспертами Центрального банка России.

При совершении обменных операций, которые требуют длительного времени (например, прием валюты на инкассо или на экспертизу), клиенты, кроме Справки о проведении операции, получают на руки квитанцию, в которой отражаются реквизиты банкноты и данные ее владельца. Эта квитанция понадобится, когда придет время получать денежные средства (возмещение) по принятым у Вас ранее банкнотам. Операция приема на инкассо и на экспертизу занимает до 1 месяца, а иногда несколько дольше. Следует помнить, что на инкассо принимаются банкноты, утратившие признаки платежности (поврежденные, разорванные, обожженные и т.п.), а на экспертизу - банкноты, подлинность которых требует проверки уже экспертами Центрального банка России.

Основной документ, которым руководствуются банки при совершении операций с наличной иностранной валютой, - инструкция Центрального Банка России "О порядке организации работы обменных пунктов на территории Российской Федерации". Эта инструкция позволяет банкам самостоятельно устанавливать курсы покупки и продажи наличной иностранной валюты.

Целью валютного контроля является обеспечение соблюдения валютного законодательства при осуществлении валютных операций.

Основными направлениями валютного контроля являются:

а) определение соответствия проводимых валютных операций действующему законодательству и наличия необходимых для них лицензий и разрешений;

б) проверка выполнения резидентами обязательств в иностранной валюте перед государством, а также обязательств по продаже иностранной валюты на внутреннем валютном рынке Российской Федерации;

в) проверка обоснованности платежей в иностранной валюте;

г) проверка полноты и объективности учета и отчетности по валютным операциям, а также по операциям нерезидентов в валюте Российской Федерации.

Основными принципами валютного регулирования и валютного контроля в Российской Федерации являются:

1) приоритет экономических мер в реализации государственной политики в области валютного регулирования;

2) исключение неоправданного вмешательства государства и его органов в валютные операции резидентов и нерезидентов;

3) единство внешней и внутренней валютной политики Российской Федерации;

4) единство системы валютного регулирования и валютного контроля;

5) обеспечение государством защиты прав и экономических интересов резидентов и нерезидентов при осуществлении валютных операций.

Валютный контроль в Российской Федерации осуществляется Правительством Российской Федерации, органами валютного контроля и агентами валютного контроля в соответствии с законодательством Российской Федерации.

Органами валютного контроля в Российской Федерации являются Центральный банк Российской Федерации, федеральные органы исполнительной власти в пределах компетенции, установленной федеральными законами, а также федеральный орган исполнительной власти, уполномоченный Правительством Российской Федерации.

Агентами валютного контроля являются уполномоченные банки, подотчетные Центральному банку Российской Федерации, а также организации, подотчетные федеральным органам исполнительной власти, в соответствии с законодательством Российской Федерации.

Контроль за совершением валютных операций кредитными организациями и валютными биржами осуществляет Центральный банк Российской Федерации.

Контроль за совершением валютных операций резидентами и нерезидентами, не являющимися кредитными организациями или валютными биржами, осуществляют в пределах своей компетенции федеральные органы исполнительной власти, являющиеся органами валютного контроля, и агенты валютного контроля.

Правительство Российской Федерации обеспечивает разграничение функций и взаимодействие федеральных органов исполнительной власти в области валютного контроля, а также их взаимодействие с Центральным банком Российской Федерации.

Центральный банк Российской Федерации осуществляет взаимодействие с другими органами валютного контроля в пределах их компетенции и обеспечивает взаимодействие с ними уполномоченных банков как агентов валютного контроля.

Органы валютного контроля в пределах своей компетенции издают нормативные акты, обязательные к исполнению всеми резидентами и нерезидентами в Российской Федерации.

Органы и агенты валютного контроля в пределах своей компетенции:

а) осуществляют контроль за проводимыми в Российской Федерации резидентами и нерезидентами валютными операциями, за соответствием этих операций законодательству, условиям лицензий и разрешений, а также за соблюдением ими актов органов валютного контроля;

б) проводят проверки валютных операций резидентов и нерезидентов в Российской Федерации.

Органы валютного контроля определяют порядок и формы учета, отчетности и документации по валютным операциям резидентов и нерезидентов.

Вологодский филиал Банка Москвы начал функционировать в апреле 2001 г., укомплектован профессиональным коллективом.

С первых дней своей работы филиал проводит активную клиентскую политику. Сегодня филиал участвует в реализации проектов в различных отраслях экономики Вологодской области - машиностроении, строительстве, транспорте, деревообрабатывающей промышленности, жилищно-коммунальном секторе, в торговле.

Основной принцип клиентской политики - удовлетворение разнообразных потребностей в банковских услугах корпоративных клиентов и частных лиц, их высококачественное комплексное обслуживание. Это обеспечивается за счет внедрения новых банковских продуктов, применения разнообразных финансовых и расчетных схем, новых технологий.

ОАО « Банк Москвы» входит в пятерку крупнейших финансовых структур России по величине активов и собственного капитала. Чистая прибыль ОАО « Банка Москвы» по международным стандартам финансовой отчетности за 2005 год составила 85 млн. долл., активы - 2,7 млрд. долл., собственный капитал банка - 278 млн. долл., кредитный портфель - 1,5 млрд. долл.

ОАО «Банк Москвы» на сегодняшний день уверенно входит в пятерку крупнейших финансовых структур России. Впрочем, рост никогда не был для Банка самоцелью, а сейчас в особенности. Ближайшая цель - повышение качества услуг.

Банк обладает следующими видами лицензий.

Генеральная лицензия на осуществлении банковых операций.

Лицензии профессионального участника рынка ценных бумаг на осуществление:

а) Брокерской деятельности, включая операции с физическими лицами;

б) Дилерской деятельности;

в) Деятельности по управлению ценными бумагами;

г) Депозитарной деятельности.

Вологодский Филиал Банка Москвы, являясь структурным подразделением ОАО “ММБ Банка Москвы” осуществляет деятельность на основании Положения о филиале.

Организационное устройство филиала Банка Москвы соответствует общепринятой схеме управления филиалом коммерческого банка (рис.1.1.)

Филиал имеет отдельный баланс, входящий в состав общего баланса Банка.

Кредитные ресурсы филиала формируются за счет:

Финансовых средств, передаваемых Банком;

Средства юридических и физических лиц, находящихся на счетах и во вкладах;

Кредитов, полученных от других банков;

Других привлеченных ресурсов.

Рисунок 1.1. Организационная структура управления Краснодарским филиалом Банка Москвы

Валютный отдел – осуществляет учет купли-продажи валюты и валютных ценностей, ведение дел по экспортно-импортным операциям предприятий-участников внешнеэкономической деятельности, контроль за покупкой валюты, перевозку валютных ценностей по территории России, хранение валютных ценностей в подразделениях банка.

При создании, филиал был наделен финансовыми средствами в размере 1 000 000 (миллион) рублей.

Филиал осуществляет выполнения операций и сделок в соответствии с лимитами устанавливаемыми Банком.

Банк устанавливает тарифы по операциям и сделкам осуществляемых Филиалом.

Директор Филиала на основе и в рамках полномочий, определенных доверенностью:

Совершает от имени Банка определенных операций и представляет интерес Банка;

Распоряжается имуществом и средствами Филиала, заключает хозяйственные договоры и контракты;

Осуществляет руководство деятельностью Филиала;

Издает приказы и указания, обязательные для всех работников Филиала;

Открывать счет Филиала в ЦБ РФ и КБ имеет право первой подписи;

Принимает и увольняет работников;

Валютные операции (лат. operatio - действие) представляют собой действия по организации и управлению денежными отношениями, возникающими при движении валюты и ценных бумаг в валюте, а также при совершении любых операций с использованием иностранной валюты.

Валюта - денежная единица, используемая для измерения величины стоимости товаров. Это понятие применяется в 3 значениях:

1) денежная единица данной страны (национальная валюта - для нас это белорусский рубль);

2) иностранная валюта - денежные знаки иностранных государств, а также кредитные и платежные средства, выраженные в иностранных денежных единицах и используемые в международных расчетов;

3) международная валюта (международная коллективная валюта) - денежная расчетная единица и платежное средство.

В основе валютных операций лежит международная торговля и, следовательно, международное движение капиталов. Например, немецкий экспортер реализует товар белорусскому покупателю. Для этого необходимо белорусские рубли превратить в евро для поставщика товара.

Валютный рынок - самый значительный в мире финансовый рынок, на котором валюта одной страны продается за другую валюту. Иными словами, это рынок купли-продажи иностранных валют и платежных документов в иностранной валюте. Международный валютный рынок - внебиржевой рынок, его участники производят обменные операции по всему миру, используя для этого компьютерные терминалы, телефоны, Интернет и прочие средства связи. Например, одной из коммуникационных сетей для осуществления операций с валютой является бельгийская некоммерческая структура S.W.I.F.T. (Society for Worldwide Interbank Financial Telecommunications).

Валютный рынок выполняет следующие функции:

обслуживает международный оборот товаров, капиталов, услуг;

является инструментом государственной кредитно-денежной политики;

защищает от валютных рисков.

Валютный рынок по своему составу охватывает довольно широкий круг участников, совершающих сделки по купле-продаже валютных ценностей. Участников валютного рынка можно условно подразделить на три основные группы:

1) пользователи валютного рынка - те участники, которые формируют коечный спрос и предложение иностранной валюты:

импортеры, оплачивающие поступающие товары в валюте;

экспортеры, получающие валюту за вывезенный товар и конвертирующие ее в национальную денежную единицу;

портфельные инвесторы, покупающие и продающие иностранные акции и облигации;

валютные брокеры, которые покупают и продают валюту по заказу клиента;

дилеры, которые осуществляют спекулятивные сделки с валютой, играя на разнице курса;

трейдеры, являющиеся маркетмейкерами валютного рынка;

2) организаторы валютного рынка и посредники в перемещении валютных ценностей - валютные биржи и банки;

3) регулятор валютного рынка - государство в лице Национального банка Республики Беларусь.

Валютный рынок может быть двух видов:

биржевой;

внебиржевой (межбанковский).

На биржевом внутреннем валютном рынке операции с валютой совершаются через ОАО «Белорусская валютно-фондовая биржа», где установлен единый порядок биржевой торговли иностранными валютами для всех участников. Участниками биржевых торгов могут быть члены валютной биржи - банки и небанковские кредитно-финансовые организации, имеющие лицензионное право Национального банка Республики Беларусь проводить валютно-обменные операции, а также сам Национальный банк Республики Беларусь.

Отношения валютной биржи с банками строятся на договорной основе. Банки могут производить операции купли-продажи, конверсии иностранной валюты:

от своего имени и за свой счет;

от своего имени и за свой счет по поручению клиентов.

Сделки на бирже осуществляются банками через своих трейдеров.

Трейдер - физическое лицо, заключающее сделки купли-продажи, конверсии иностранной валюты на торгах в рамках полномочий, предоставленных ему доверенностью участника торгов банком.

Биржевой валютный рынок имеет ряд достоинств: является наиболее дешевым источником иностранной валюты; обладает абсолютной ликвидностью, высокой степенью организации и контроля. Особенностью и одним из основных отличий биржевого рынка от внебиржевого является то, что биржевой рынок не только и не столько обеспечивает проведение валютообменных операций, но и играет важную роль в формировании валютных курсов иностранных валют.

На внебиржевом валютном рынке сделки по купле-продаже иностранной валюты заключается непосредственно между банками и клиентами, минуя валютную биржу.

К основным достоинствам внебиржевого валютного рынка относятся более высокая скорость расчетов, чем при торговле на валютной бирже; достаточно низкая себестоимость затрат на операции покупки валют. Биржевой и внебиржевой межбанковские валютные рынки взаимосвязаны и дополняют друг друга. Порядок покупки и продажи иностранной валюты в Республике Беларусь, в том числе и для банков, устанавливается Национальным банком Республики Беларусь, при этом операции купли-продажи могут производиться только с теми иностранными валютами, к которым установлен официальный курс белорусского рубля. Когда банк покупает или продает иностранную валюту от своего имени и за свой счет, то он совершает обычную сделку покупки-продажи финансовых активов на основании договоров купли-продажи. Операции за счет и по поручению клиентов относятся к посредническим операциям. Доход банка в этом случае составляет комиссионное вознаграждение за проведение операции.

На межбанковском валютном рынке по срочности валютных операций выделяются три основных сегмента:

1) спот-рынок (или рынок торговли с немедленной поставкой валюты; на него приходится до 65% от всего оборота валюты)

2) форвардный рынок (или срочный рынок, на котором осуществляется до 10% валютных операций);

3) своп-рынок (рынок, сочетающий операции по купле-продаже валюты на условиях “спот” и “форвард”; на нем реализуется до 25% от всех валютных операций).

По отношению к валютным ограничениям различают свободные и несвободные валютные рынки. Свободными считаются валютные рынки, на которых нет ограничений по проведению операций. Для несвободных валютных рынков характерно действие валютных ограничений, направленных на установление контроля над валютными операциями и регулирование их со стороны официальных органов.

Белорусский валютный рынок является несвободным, для него характерно действие валютных ограничений, ведущих к сужению возможностей, повышению издержек, появлению неоправданных затяжек в осуществлении валютного обмена и платежей по внешнеэкономическим сделкам.

По видам применения валютных курсов - с одним режимом и с двумя режимами валютного курса. Валютный рынок с одним режимом представляет собой рынок, на котором операции осуществляются на базе плавающих валютных курсов, устанавливаемых на основе спроса и предложения на ту или иную валюту. Валютный рынок с двойным режимом предполагает одновременное использование плавающего и фиксированного курсов национальной валюты и вводится с целью ограничения влияния внешних факторов на национальную экономическую конъюнктуру.

Проведение валютных и других связанных с ними операций на денежных рынках - один из наиболее сложных и крайне специфический вид банковской деятельности.

Виды валютных операций можно классифицировать по следующим критериям:

1. По срокам исполнения различают: А:

Б: Кассовые операции (овернайт) и срочные (предоставление иностранной валюты за наличную через 1-3 месяца по курсу сделки).

2. Валютные операции, осуществляемые нерезидентами и резидентами:

3. По целевому назначению валютные операции делятся на клиентские и собственные:

4. По характеру проводимых операций и порядку их учета выделяются:

В зависимости от инициатора операции и отражения ее в бухгалтерском учете валютные операции могут быть подразделены на 3 группы:

Операции, осуществляемые по инициативе банков-корреспондентов (“внешние” операции);

Операции, осуществляемые по инициативе клиента (“клиентские” операции);

Операции, осуществляемые по инициативе банка (внутрибанковские операции).

Таким образом, в настоящее время банки обладают широким набором валютных операций, различных по своей экономической сущности. На протяж ении последних двух десятилетий по мере развития и интернационализации международной торговли и либерализации движения капитала совокупный объем международных валютных отношений многократно возрос. Все вышесказанное обуславливает необходимость для банков предлагать своим клиентам наиболее полный набор услуг по валютному обслуживанию.

Ниже рассмотрим описание отдельных видов валютных операций.

Различают конверсионные, депозитно-ссудные операции, операции по международным расчетам. За более чем пятидесятилетний период существования валютный рынок создал не только весьма эффективные формы и методы размещения и мобилизации финансовых ресурсов, но и «изобрел изощренные финансовые инструменты управления рисками и осуществления спекулятивных операций

Конверсионными называются операции по покупке-продаже (обмену, конверсии) оговоренных сумм валют одной стран на валюту другой стран или международную денежную единицу по согласованному курсу на определенную дату.

Конверсионные операции принято называть «форекс» (forex или FX - сокращение от Foreign Exchange Operations). На мировом рынке преобладают межбанковские конверсионные операции.

Конверсионные операции коммерческого банка делятся на клиентские и арбитражные. Первые осуществляются банком по поручению и за счет клиентов (предприятия, населения), вторые (валютный арбитраж) проводятся банком за свой счет с целью получения прибыли благодаря разнице курсов. Валютный арбитраж можно определить как покупку (продажу) валюты с последующим совершением контрсделки (обратной сделки) для получения кассовой прибыли.

Поставка средств по этим сделкам может осуществляться немедленно (не позднее второго рабочего банковского дня с даты заключения сделки) или через определенный срок (свыше двух рабочих банковских дней с даты заключения сделки). В соответствии со сроками поставки средств различают спотовые и срочные конверсионные операции.

Как правило, конверсионные операции осуществляются с безналичной иностранной валютой. Операции по покупке-продаже наличной иностранной валюты носят название валютно-обменных операций. К операциям по покупке-продаже наличной иностранной валюты за безналичную следует также отнести так называемые «банкнотные сделки», проводимые между банками.

Уполномоченные банки могут покупать или продавать иностранную валюту, заключая сделки ее купли-продажи с условием поставки средств по этим сделкам не позднее второго рабочего дня с дат их заключения. Данный вид сделок называется спотовыми (кассовыми, наличными) валютными сделками, а проводимые по ним операции называются спотовыми. Под названием «спотовые валютные сделки» объединены три вида сделок по купле-продаже иностранной валюты, предусматривающие поставку средств по ним:

в день заключения сделки. Такие сделки носят название сделок TOD, а фиксируемый в них курс называется курсом TOD (от англ. today - сегодня);

на следующий рабочий день после заключения сделки. Такие сделки носят название сделок TOM, а фиксируемый в них курс называется курсом ТОМ (от англ. tomorrow - завтра);

через один (то есть на второй) рабочий день после заключения сделки. Такие сделки носят название сделок «спот» (SPOT) или спотовых сделок, а фиксируемый в них курс называется спотовым или SPOT-курсом (от англ. spot - наличный).

Купля-продажа иностранной валюты между уполномоченными банками осуществляется, как правило, на внебиржевом рынке. При этом в целях заключения сделок банки могут искать потенциальных клиентов сами (путем связи с ними с помощью телефона или системы REUTERS), либо воспользоваться услугами специализированных посредников, либо использовать организационные систем торговли иностранной валютой на внебиржевом рынке, которые в основном являются международными (например, Forex Margin Trading).

Биржевая торговля иностранной валютой осуществляется через специализированные межбанковские валютные биржи. Для того чтобы участвовать в торгах на той или иной валютной бирже, уполномоченный банк должен быть членом данной биржи.

Банки осуществляют срочные валютные операции на основании срочных сделок, которые представляют собой сделки купли-продажи иностранной валюты с поставкой средств по ним через определенный срок, превышающий два рабочих дня с дат заключения такой сделки. К ним относятся форвард, расчетные форвард, фьючерс, опционы и сделки своп. При этом иностранная валюта, являющаяся предметом купли-продажи по этим сделкам, называется базисным активом.

Форвардный контракт - контракт, которым оформляется срочная сделка, в соответствии с которой одна сторона (продавец) обязуется продать другой стороне (покупателю) определенной количество иностранной валюты в определенный момент в будущем по цене, зафиксированной в момент заключения этой сделки. День, когда будут осуществляться расчеты по сделке, называется датой валютирования. Цена, фиксируемая в форвардном контракте, называется ценой поставки.

Форвардные сделки заключаются, как правило, на внебиржевом рынке. В большинстве случаев форвардные контракты заключаются с целью страхования от валютного риска, связанного с неблагоприятным изменением курса базисной валюты в будущем. При этом продавец по контракту, являющийся, как правило, владельцем базисной валюты, страхуется от его падения, а покупатель, заинтересованный в получении реальной валюты, - от его роста. Однако форвардный контракт может быть использован также для спекулятивных целей, когда преследуется цель игры на изменении валютных курсов во времени. В этом случае более целесообразно заключать расчетные форвардные контракты.

Расчетный форвардный контракт - форвардный контракт, которым оформляется конверсионная операция, представляющая собой комбинацию двух сделок: валютного форвардного контракта и обязательства по проведению на дату его валютирования встречной сделки по текущему валютному курсу. С практической точки зрения это форвардный контракт, по которому не происходит поставки базисной валюты. То есть продавец продает, а покупатель покупает эту валюту условно.

Фьючерсный контракт - это биржевой контракт, в соответствии с которым одна сторона (продавец) обязуется продать другой стороне (покупателю) определенной количество иностранной валюты в определенный момент в будущем по цене, зафиксированной в момент заключения данного контракта. Из определения видно, что фьючерсный и форвардный контракты очень схожи между собой. Однако фьючерсный контракт имеет ряд отличий, которые связан с тем, что фьючерсным контрактом оформляется срочная валютная сделка, заключаемая на бирже.

Первое отличие состоит в том, что при заключении фьючерсного контракта не требуется согласовывать все его условия: количество, срок и способ поставки базисной валюты являются стандартными и определяются биржевой спецификацией. Следовательно, фьючерсные контракты обладают высокой ликвидностью.

Второе отличие состоит в том, что по фьючерсному контракту практически отсутствует риск неисполнения сделки контрагентом, который так велик при заключении любого внебиржевого контракта, в том числе и форвардного. Это достигается благодаря гарантии его исполнения со сторон биржи.

Опцион - это контракт, заключаемый на срочном валютном рынке, по которому одна сторона (продавец) продает, а другая (покупатель) приобретает право купить или продать базисную валюту на условиях контракта. Опционы обращаются как на биржевом, так и на внебиржевом рынке.

По предоставляемым правам различают два типа опционов:

опцион колл (call) - дает покупателю опциона право купить базисную валюту;

опцион пут (put) - дает покупатель опциона право продать базисную валюту.

По срокам исполнения опционы делятся на два типа:

американский - может быть исполнен в любой момент времени до окончания срока его действия.

европейский - может быть исполнен только в день истечения срока его действия, и не раньше.

Валютный своп - соглашение между двумя и более сторонами о проведении обмена денежными платежами за определенный период времени в будущем. Своп может быть рассмотрен как портфель форвардных контрактов, заключенных между сторонами данного соглашения.

Платежи денежных средств при валютном свопе привязываются к различным валютам. Валютный своп состоит в обмене платежа в одной валюте на платеж в другой валюте, причем стороны могут выплачивать друг другу проценты в соответствующих валютах.

Депозитные валютные операции представляют собой операции по привлечению в депозит (вклады) средств в иностранной валюте, а также средства нерезидентов в рублях. Подразделяются депозиты на депозит до востребования и срочнее. Дата начала депозита, т.е. дата поступления средств на счет заемщика, называется датой валютирования. Дата окончания (погашения) депозита (maturity date) - дата возврата банком средств, помещенных в депозит. Валютные депозитные операции делятся на клиентские - операции с клиентами (главным образом, экспортерами и импортерами) и межбанковские - операции с другими банками. Цели проведения депозитных операций - регулирование краткосрочной ликвидности банка и клиентов, получение прибыли, осуществление международных расчетов.

Юридическим лицам-резидентам параллельно открываются уполномоченным банком два валютных счета: текущий и транзитный. На транзитный счет зачисляются в полном объеме поступления в иностранной валюте, в том числе и не подлежащие обязательной продаже; на текущий счет - средства, остающиеся в распоряжении юридического лица после обязательной продажи экспортной выручки.

Физическим лицам-резидентам (как и нерезидентам) уполномоченные банки могут открывать текущие счета и срочные депозиты в иностранной валюте. Юридические лица-нерезиденты могут открывать в уполномоченных банках счета в иностранной валюте. Кроме того, нерезиденты (как юридические, так и физические лица) могут открывать в уполномоченных банках рублевые счета. Рублевые операции нерезидентов относятся к операциям в иностранной валюте.

Межбанковские депозиты в иностранной валюте делятся на привлеченные (deposit taken) и размещенные (deposit given, deposit lend). Существование межбанковских депозитов обусловило деление депозитных операций на пассивные (по привлечению средств в депозиты) и активные (по размещению временно свободных ресурсов одних банков в других). Самая распространенная активная депозитная операция - внесение средств на корреспондентские счета, которые служат основной международных расчетов. Межбанковские депозиты сроком более 1 месяца обычно используются банками для рефинансирования кредитов своим клиентам (прежде всего экспортерам и импортерам), депозит сроков от 1 до 30 дней - для получения спекулятивной прибыли при проведении процентного арбитража. Как правило, банки осуществляют двустороннюю котировку ставки для депозитов: ставку привлечения (bid) и ставку размещения (offer). Разница (маржа, или спрэд) образует прибыль банка. Если банк больше нуждается в привлечении, чем в размещении средств, он может котировать более высокую ставку привлечения, а если он нуждается в средствах - более низкую ставку размещения. Классическая форма осуществления сделок на рынке межбанковских валютных кредитов или депозитов - заключение банками кредитного или депозитного договора. Составление разового договора требует больших затрат времени, поэтому банки, постоянно работающие на рынке межбанковских кредитов, заключают генеральное соглашение о сотрудничестве. Также на рынке межбанковских валютных кредитов или депозитов широко распространено использование корреспондентских счетов. Под международными расчетами понимается система регулирования платежей по международным требованиям и обязательствам. Формы международных расчетов аналогичны внутренним, но имеют особенности. Во-первых, они, как правило, носят документарный характер, т.е. осуществляются против финансовых и коммерческих, во-вторых, международные расчеты унифицированы.

Классическими и самыми распространенными в международных расчетах российских предприятий с зарубежными являются банковский перевод, документарный аккредитив и документарное инкассо.

Банковский перевод - это приказ банка, адресованный банку-корреспонденту в другой стране, о выплате по просьбе и за счет своего клиента-перевододателя определенной сумм денег иностранному получателю-бенефициару. Аккредитив представляют собой обязательство банка (банка-эмитента) по указанию импортера произвести платеж экспортеру или акцептовать выставленную последним тратту (переводной вексель) на сумму стоимости поставленного товара и оказанных услуг против предъявленных продавцом документов. Операция документарное инкассо заключается в том, что экспортер дает своему банку инкассовое поручение, т.е. поручение получить от импортера определенную сумму валюты против передачи последнему обусловленных во внешнеторговом контракте документов. Иначе говоря, экспортер через свой банк отправляет документы банк импортера для инкассации (их выкупа).

Современная мировая экономика во все большей степени становится взаимосвязанной и взаимозависимой. Валюта постоянно покупается и продается, поскольку национальная валюта часто неприемлема как форма платежи в других странах. Торговля валютой проводится на рынках обмена иностранной валюты - валютных рынках, основное направление деятельности которых заключается в содействовании международным инвестициям и торговле.

Участники международных расчетно-платежных отношений, представляя отдельные области внешнеэкономической деятельности конкретной страны, одновременно выступают участниками мирового валютного рынка. Оперируя на нем, они выражают свои экономические интересы. Одними из главных и непосредственных участников валютного рынка являются коммерческие банки, которые играют роль основных субъектов, формирующих валютно-кредитную политику совершающих валютно-кредитную политику и совершающих валютно-расчетные операции. Повышению роли коммерческих банков в регулировании внешнеэкономической деятельности способствует и постоянное увеличение объемов межбанковской валютной торговли, причем это относится как к собственным валютным операциям банка, так и во все большей степени к выполнению поручений банковских клиентов по приобретению и поставке необходимой иностранной валюты или конвертации экспортной выручки.