Что лучше взять ипотеку или кредит? Что лучше взять: ипотеку или кредит на квартиру? Какой кредит лучше взять для покупки квартиры

Приобретение недвижимости с привлечением средств банка – выгодное предложение для многих граждан, планирующих обзавестись собственным жильем или купить более просторную квартиру. Но, что лучше ипотека или кредит, ведь взять ссуду потребители стараются на выгодных условиях и без существенных переплат.

Недвижимое имущество – ликвидный актив. В сравнении с нецелевым займом, ипотечная ссуда выглядит несколько надежнее. Количество неисполненных обязательств намного меньше, ставки по кредиту – ниже. Но стоимость ссуды – не единственное отличие нецелевого займа от ипотеки.

Плюсы залогового кредитования и его отрицательные стороны

Ипотека – целевая ссуда, предоставляемая на покупку недвижимости.

В качестве актива может выступать новая жилая площадь или имеющаяся собственность.

Ипотека – целевая ссуда, предоставляемая на покупку недвижимости.

В качестве актива может выступать новая жилая площадь или имеющаяся собственность.

Положительные стороны целевого займа:

- процентные ставки ниже, чем по потребительским ссудам;

- кредит на покупку квартиры выдается на длительный срок;

- банком предусмотрены программы с минимальным первым взносом или без него;

- по ипотечным продуктам можно оформить ссуда на приличную сумму.

Заемщик – одно физлицо или несколько. В качестве созаемщиков могу привлекаться родственники, члены семьи. Это позволит увеличить кредитный лимит, снизить размер первого взноса и продлить срок действия договора.

Обратная сторона ипотечного продукта:

- квартира, купленная по ипотеке – не является собственность заемщика, до тех пор, пока он не вернет средства и проценты по ним банку;

- за счет небольших ставок, целевое кредитование привлекает многих клиентов, но продолжительный срок, страховка, комиссии – существенная переплата;

- жесткие требования к ссудополучателю со стороны финансово-кредитной организации, выполнить которые может не каждый;

- для оформления ипотеки потребуется большой перечень документов;

- если актив – вторичная жилая площадь, придется заплатить за услуги оценщиков.

Что выгоднее, займ или ипотека, вопрос спорный. В рамках банковских продуктов целевая ссуда – синоним простого кредита. Отдельным видом программы он не является. Причем у каждого продукта имеются свои особенности.

Преимущества и минусы нецелевого займа

Потребительский кредит – ссуда, которую физическое лицо может взять у банка на свои нужды. Он предоставляется без залога: объект, приобретаемый с участием заемных средств коммерческой организации, остается в собственности гражданина, даже если он не исполнил взятые на себя обязательства.

Достоинства потребительского продукта:

- Переплата меньше – короткий срок кредитования, крупные ежемесячные платежи.

- Быстрое принятие решения по заявке. Ответ организация дает через 2-3 дня.

- Простые условия предоставления займа. Небольшой пакет документов.

Ссуда оформляется на одно физическое лицо. Выдается независимо от семейного статуса. При получении кредита не потребуется авансовый платеж и страховка. С этой точки зрения данный продукт выгоднее, чем ипотека.

Отрицательные стороны потребительского займа:

- Непродолжительное действие договора. Ссуда предоставляется до 5-7 лет.

- Высокие ставки по займу. На 1-2 единицы выше, чем по ипотечному кредитованию.

- Большие ежемесячные платежи за счет периода, на который предоставляются средства.

- Незначительная максимальная сумма. Ипотека выгоднее, если потребуется больший размер ссуды. Нецелевой кредит ограничен.

Для того чтобы получить займ необходим стабильный доход, хорошая кредитная история. Иначе финансово-кредитное учреждение откажет в его выдаче. Желательно, чтобы доход был гарантирован на весь срок действия договора, так как выплачивать ежемесячные платежи будет затруднительно.

Отличие потребительского продукта от ипотеки

Прежде чем взять ссуду, потребитель должен подсчитать, что в его случае для него выгоднее, так как средства банку придется возвращать в любом случае.

Прежде чем взять ссуду, потребитель должен подсчитать, что в его случае для него выгоднее, так как средства банку придется возвращать в любом случае.

Разница между ипотекой и нецелевым займом:

- Проценты. По ипотеке они ниже, но дополнительные затраты, уменьшает ее привлекательность. Ставка по ипотечному кредитованию – 10-15,5 процентов, потребительскому – 18-25%.

- Период действия договора. По нецелевому займу – до 5-7 лет, целевая ссуда – до 30 лет.

- Ипотечное кредитование – большой перечень документов, дополнительные затраты, страховка, оценка актива.

Социальные программы поддержки целевого займа ограничивают физическое лицо в выборе недвижимости (распространяются только на аккредитованных подрядчиков), но значительно удешевляют ссуду. Можно получить кредит до 30 лет со ставкой 12 процентов годовых. Ежемесячные взносы будут в несколько раз меньше, чем при краткосрочном займе.

Налоговый вычет при ипотеке

После получения ипотечного кредита, у физического лица есть возможность вернуть определенную сумму средств. Оформляя налоговый вычет, гражданин на некоторое время освобождается от уплаты обязательных платежей – 13% от общей суммы займа. Это делает ипотеку несколько привлекательнее, чем потребительский кредит.

Видео: Вся суть ипотеки и кредита

Основные итоги по теме

Что лучше, ипотечное кредитование или потребительский продукт – индивидуальный вопрос. При выборе программы необходимо учитывать размер ежемесячного дохода, статус семьи, материальные возможности.

Если прибыль стабильная, рекомендуется предпочесть нецелевой займ для покупки недвижимости. Этот вид ссуды выгоднее со стороны вложений: переплаты будет меньше, чем при ипотечном кредитовании. Этот вариант подойдет тем, кто планирует быстрее рассчитаться с долгами.

Ипотека привлекательнее, если нет возможности ежемесячно перечислять крупные платежи. Переплата выше, но взносы меньше, поэтому подходит для среднего класса. Остановиться на этом варианте лучше, тем, кто не может быть уверен в своем достатке на 5 лет вперед.

Выбор банковского продукта зависит от материальных возможностей заемщика, стабильности его дохода, статуса, размера кредита и возможности удовлетворения требований финансово-кредитной организации.

В жизни многих людей рано или поздно встает вопрос о покупке дома, квартиры или другого жилья.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Однако, немногие могут сразу оплатить дорогостоящее приобретение. У кого-то накоплена половина требуемой суммы, некоторым для покупки жилья не хватает каких-то 10-20% до полной его стоимости.

Поэтому жилищный вопрос решается разными способами, одним из которых является получение ссуды. Но и условия ее получения бывают разные и что лучше, ипотека или потребительский кредит, что более выгодно для вас? Давайте решать.

Что означает каждая из услуг сама по себе

Ипотека

Эта программа кредитования широко представлена почти во всех больших банках Российской Федерации. Например, в Сбербанке России, наибольшем из всех финансовых учреждений страны, ипотечная программа представлена многими видами.

Из них пользуются большой популярностью среди заемщиков:

- долгосрочные ипотечные займы с государственной поддержкой;

- программы «военная ипотека»;

- «молодая семья»;

- «материнский капитал» и др.

Для покупки жилья отличаются как в зависимости от вида программы, так и от банка к банку.

Но у всех кредитных ипотечных программ имеются базовые рамки условий, на которые и следует обратить внимание, а именно:

- возраст заемщика, который колеблется в рамках 25-40 лет с учетом долгосрочности договора.

Если учесть, что заем по ипотеке может предоставляться на срок до 30 лет, а граничный возраст участника программы до 65 лет, то, следовательно, если ваш возраст более 35 лет – то вам предложат подписать договор займа на срок, меньший максимально допустимого.

- теоретически, по условиям договора банка, заем может оформить любой гражданин от 21 года до 65 лет.

- непрерывный трудовой стаж заемщика.

Обычно банками требуется предоставить справку с текущего места работы с указанием заработной платы за последние полгода. Причем оценивается и общий стаж заемщика. Чем больший стаж работы будет иметь заемщик, особенно на одном месте, тем больше шансов получить положительное решение банка.

- ежемесячный доход заемщика.

От уровня дохода будет зависеть и размер выделенного ипотечного займа, а от способа его получения («белого» или «серого») – размер кредитной ставки.

- обязательный первоначальный взнос в размере 10-30% от стоимости покупаемого жилья.

- ставка по ссуде (%) в диапазоне 10-15,5% годовых.

Зависит от многих факторов, а именно:

- Способа получения дохода (при «сером» выше).

- Валюты займа (в рублях дороже).

- Срок кредитования (чем дольше, тем выше %).

Оформление нескольких договоров страхования, а именно:

- Жизни и трудоспособности заимополучателя.

- Объекта залога (квартиры, дома).

- Права собственности заемщика (титула).

Потребительский займ

Сейчас такой вид кредитования очень популярен у населения. В основном, это краткосрочные займы, которые предлагают оформить представители банков прямо в магазине, за полчаса, без залога и поручителей. Требуется один только паспорт.

Однако есть еще один вид – долгосрочный, и о нем мало кто знает, который, при соблюдении определенных условий, может стать альтернативой ипотечному.

Такие долгосрочные займы выдает большинство банковских организаций.

Для получения долгосрочного кредита тоже нужен залог в виде недвижимости, однако, в отличие от ипотеки, не требуется предоставлять отчет, на какие цели потрачены деньги.

Причем банк может выдать сумму, размер которой не превышает 70-85% оценочной стоимости залоговой недвижимости. Если же нужна сумма в эквиваленте до 25 тыс. дол. США, то залог не требуется. Кредитная ставка такого вида кредитования – 18-25% годовых в рублях.

Такую ссуду получить намного проще, чем ипотечный заем, так как она не привязана к залоговому имуществу. Самый больший срок, на который может быть оформлен заем в банке – 15 лет, при этом возможно досрочное его погашение.

Основные отличия ипотеки от потребительского вида ссуды

Основными отличиями рассмотренных выше видов займа являются такие условия банков:

- величина процентной ставки. По ипотеке она меньше, однако ряд дополнительных расходов существенно снижают ее привлекательность. Если ставка по ипотеке варьируется от 10 до 15,5%, то потребительское кредитование обходится от 18% до 25% годовых в рублях;

- срок по потребительскому займу – редко когда превышает 3-7 лет, тогда как ипотека может оформляться сроком до 30 лет;

- ипотека – требует большего количества документов при более сложной процедуре выносимого банком решения, а также дополнительные расходы на ее оформление несут оценка залоговой недвижимости и страхование.

Плюсы и минусы ипотеки

К достоинствам такого вида займа можно отнести:

- возможность приобрести свое жилье даже при минимально накопленной сумме. Причем в квартире или доме, которые сразу становятся собственностью заемщика, можно регистрировать всех членов своей семьи;

- операция безопасна, так как перед выдачей денег банк скрупулезно изучает историю не только заемщика, но и приобретаемой недвижимости, проводится необходимое страхование.

- предоставление налогового вычета, которым могут воспользоваться граждане РФ при покупке недвижимости как в новостройке, так и на вторичном рынке, в сумме, не превышающей 2 000 000 рублей ( , подпункт 3 пункта 1);

- длительный срок предоставляемого срока кредитования позволяет снизить ежемесячные платежи, что становится не обременительным для семьи.

К минусам можно отнести следующие условия:

- во-первых, страховка. Причем все договоры страхования оформляются в пользу банка-кредитора. В случае форс-мажорных или других обстоятельств, препятствующих погашению ссуды в срок – деньги возмещает страховая компания;

- во-вторых – обязательство заложить недвижимость банку, а при регистрации права собственности на него вам уже выдадут свидетельство с обременением. А это значит, что ваша квартира до момента полного погашения займа – полноценная собственность банка;

- в-третьих, большая переплата, которая включает в себя сумму начисленных процентов, регулярные платежи обязательного страхования, а также, кроме оплаты услуг нотариуса и работы оценочной комиссии, различные сборы за рассмотрение заявки на ссуду, за банковское обслуживание и пр.

- квартиру, находящуюся под ипотекой, намного сложнее продать в случае необходимости;

- ограничение банком-кредитором вашего выбора покупаемого жилья. Если по каким-то причинам банк не устраивает ваш выбор, деньги вы не получите;

- также банки неохотно выдают деньги по ипотеке, если в семье есть малолетние дети или инвалиды. В этом случае им будет сложнее реализовать право обременения при уклонении заемщика от погашения задолженности.

«За» и «против» потребительского кредита

Преимуществами являются:

- отсутствие требования банком залога;

- более легкая процедура получения денежных средств без большого пакета необходимых документов;

- в случае неуплаты задолженности вы не лишитесь своих квадратных метров.

К минусам можно отнести:

- невозможность взятия большой суммы денег для покупки квартиры;

- больший процент за ссуду;

- в случае возникшей проблемы погашения задолженности вам обеспечена неприятная встреча с коллекторскими компаниями, которые не всегда действуют в соответствии с нормами законодательства;

- есть риск потерять право собственности на недвижимость из-за недобросовестных риелторов или продавцов, так как здесь вы сами должны будете проверить всю историю покупаемой квартиры до заключения договора купли-продажи и оплаты.

Видео: Потребительский кредит. Как выбрать лучший? 123Credit.Ru

Сравнительный расчет-анализ

Для того, чтобы провести сравнительный анализ, воспользуемся ипотечным и кредитным калькуляторами для расчета платежей в банках России. К примеру, нам надо взять ссуду на покупку квартиры в сумме 500 000 рублей сроком на 5 лет.

По ипотеке это будет выглядеть следующим образом:

Вписываем исходные данные в предложенную форму калькулятора.

Таким образом, переплата по ипотеке составляет 462 184 рубля, или 92,4%.

Исходя из условий потребительского займа расчет будет выглядеть так:

Рассчитываем результат:

Как видно из произведенных расчетов, переплата по ипотеке в 2 раза больше, чем по договору потребкредита.

Подведение итогов

Так что же все-таки выбрать?

Потребительский заем может больше подойти тем, кто уже накопил достаточную (около 70%) сумму денег, и рассчитывает в ближайшее время получить дополнительный доход из каких-то других источников, помимо основного ежемесячного дохода.

Это может быть, например, вступление в наследство другой недвижимости, после продажи которой вы сможете выручить необходимую сумму денег для погашения взятого займа.

Или в ближайшее время вы планируете продавать свой автомобиль, выручка от продажи которого сможет покрыть задолженность или уменьшить окончательную сумму выплат.

Если есть РЕАЛЬНАЯ возможность быстро закрыть всю сумму займа, то целесообразнее брать в банке потребкредит.

- Приобретаемая недвижимость по ипотеке не будет являться вашей собственностью до того момента, пока вы полностью не рассчитаетесь с задолженностью по этому кредиту. Это значит, что при необходимости, продать вы ее не сможете;

- При кажущейся «дешевизне» ипотеки, за счет достаточно низких ставок по ней, в итоге вы значительно переплачиваете за приобретаемую недвижимость по причине длительного срока кредитования. В среднем переплата достигает 100-200%;

- Высокие требования к заемщикам со стороны банков по ипотеке, удовлетворить которые далеко не всем под силу;

- Придется представить внушительный пакет документов, чтобы претендовать на получение ипотечного кредита;

- Обязательным условием при ипотеке является уплата ежегодных страховых взносов, что фактически увеличивает стоимость кредита;

- Если объектом покупки является вторичное жилье, то дополнительно придется еще потратиться на услуги лицензированных оценщиков.

Плюсы потребительского кредитования и негативные его стороны

В том случае, если вы решите рассматривать в качестве источника финансирования для приобретения недвижимости потребительский кредит, то столкнетесь с рядом положительных и отрицательных моментов такого выбора. А теперь все по порядку, рассмотрим детально каждую группу факторов.

Плюсы оформления потребительского кредита:

- Достаточно лояльные требования со стороны банков к заемщикам по программам потребительских кредитов;

- Быстрое оформление таких кредитов и соответственно оперативное их получение;

- Если вы решите брать кредит в банке, в котором у вас был размещен депозит, то смело можете рассчитывать на скидку от установленной процентной ставки по кредиту;

- Не потребуется представлять в банк большое количество документов;

- За счет того, что потребительский кредит предоставляется на относительно не продолжительные сроки, то не такая большая переплата в общем получается, относительно ипотечного кредитования.

Минусы оформления потребительского кредита:

- Претендовать по потребительскому кредиту можно на получение относительно небольших сумм;

- Достаточно высокие процентные ставки, особенно в сравнении с ипотечными программами;

- Так как сроки потребительского кредитования по большей части не продолжительные, то предстоит выплачивать достаточно внушительные суммы ежемесячно, относительно вашего бюджета. А это значит, что придется пересмотреть существенно привычный уже для себя образ жизни и перейти в режим тотальной экономии.

Все плюсы и минусы ипотеки и потребительского кредита мы перечислили, теперь хотелось бы дать несколько советов. Дело в том, что проанализировав положительные и отрицательные моменты обеих программ, можно найти некий компромисс. А он заключается в следующем: если вы накопили на квартиру достаточно внушительную сумму собственных средств, которая к примеру эквивалента 70% ее стоимости, то стоит в этом случае присмотреться именно к потребительскому кредитованию. Возможно, в данном случае это будет более выгодным решением, ведь все исходные данные потребительского кредита вам вполне подходят. Суммы, которую вам предложат по потребительскому кредиту будет достаточно, чтобы добавить и купить квартиру. При этом за счет не продолжительного периода кредитования, общий процент переплаты по кредиту будет явно меньше, чем 100% от стоимости квартиры.

В том же случае, если вы не имеете в активе собственных средств, то скорее всего вам не под силу будет потребительское кредитование. Вполне логично в этом случае рассматривать ипотеку. Исключения могут составлять лишь те обстоятельства, когда ваш ежемесячный доход стабилен и он действительно очень высокий, достаточный, чтобы выдержать нагрузку больших ежемесячных платежей.

Сравнительный расчет

А теперь перейдем непосредственно к расчетам платежей по ипотеке в сравнении с потребительским кредитом.

В основу расчетов положим следующие исходные данные: сумма необходимого кредита - 2500000 рублей; ставка по ипотеке - 11% (среднестатистическое значение), а по потребительскому кредиту - 17% (среднестатистическое значение). Срок ипотеки - 15 лет, а срок потребительского кредита - 3 года. Размер уплаты страховых выплат по ипотеке 1,5% в год (среднестатистическое значение).

Ознакомившись с данными расчетами вы теперь можете убедиться в реальности всех приведенных выше фактов. Если рассуждать исходя из принципа экономической составляющей, то на лицо выгода по потребительскому предложению, ведь переплата в итоге составит 708745,45 рублей или 28,35% от стоимости квартиры, а по ипотеке 3177187,21 рублей или 127% от стоимости квартиры. Если же посмотреть на размер ежемесячных платежей, то по ипотеке они составят 28414,92 рубля, что вполне реально для семьи со средним и чуть выше среднего бюджетом. А по потребительскому кредиту придется вносить по 89131,82 рубля в месяц, что предполагает наличии весьма высокого дохода.

За последние полгода популярность займов для покупки недвижимости резко возросла. В 2020 сами квартиры стали дешевле, а процентные ставки банков – ниже. В связи с этим у многих потенциальных клиентов финансово-кредитных учреждений возникает вопрос о том, что лучше: ипотека или кредит. В первую очередь нужно заметить, что ипотека является ничем иным как разновидностью кредита. И в большинстве случаев ее сравнивают с другим видом займа — потребительским нецелевым кредитом.

Ипотека – это такой тип кредита, при котором приобретаемая собственность (недвижимость) становится залогом и гарантирует выполнение обязательств должника. Данный подход снижает риски банка и позволяет удешевить заем.

Банки всегда компенсируют неопределенность в будущем ценой на собственные услуги. Фактически, добросовестные клиенты платят за тех заемщиков, которые не вернут кредит и будут всячески уклоняться от уплаты штрафных санкций (обычно такие составляю 1-2% клиентов банка).

Недвижимость – очень надежный залог. Квартира – не автомобиль, она не может быть угнана или попасть в ДТП, ее невозможно переместить в пространстве и скрывать от коллекторов. А по сравнению с нецелевым кредитом, ипотечный заем тем более смотрится надежно. Количество невыполненных обязательств должников в таком случает намного меньше, а процентные ставки по ипотеке — существенно ниже. Хотя стоимость займа — это далеко не единственное, чем отличается ипотека от нецелевого кредита.

Плюсы и минусы ипотеки

Негативная сторона

Размышляя о том, что целесообразнее – ипотека или кредит на покупку квартиры – нужно учитывать следующие особенности ипотеки.

Размышляя о том, что целесообразнее – ипотека или кредит на покупку квартиры – нужно учитывать следующие особенности ипотеки.

- Оформление ипотечного займа - процедура долгая . Банк потребует большой пакет документов, будет все тщательно проверять и в итоге может отказать в предоставлении денег.

- Клиенту потребуется купить страховку на приобретаемую недвижимость, а также застраховать собственную жизни и здоровье.

- У ипотеки существует минимальный размер . Очень многие банки неохотно предоставляют суммы меньше 500 тыс. рублей.

- Приобретаемая квартира станет имуществом обремененным залогом . До тех пор, пока кредит не будет погашен, ее не получится продать или использовать для обеспечения по другому кредиту.

- При совершении сделки клиенту нужно будет оплатить процедуру оценки недвижимости.

- Банк выдаст кредит на покупку далеко не каждого объекта недвижимости. Заемщик ограничен в выборе будущего жилья.

- Банки негативно относятся к тому, что в кредитной квартире будут прописаны несовершеннолетние дети или инвалиды. Это затрудняет реализацию обременения.

Что в ипотеке хорошего

Сравнивая варианты приобретения недвижимости и выбирая ипотеку или кредит на покупку квартиры, нужно учитывать и позитивные стороны ипотеки. Их немало:

Сравнивая варианты приобретения недвижимости и выбирая ипотеку или кредит на покупку квартиры, нужно учитывать и позитивные стороны ипотеки. Их немало:

- процентная ставка по такому займу сравнительно невысока,

- срок погашения кредита велик, что снижает ежемесячный платеж и делает кредит относительно необременительным,

- приобретенные страховки могут действительно оказаться полезными,

- используя ипотечную схему, заемщик получает право на налоговый вычет (уменьшение подоходного налога на сумму платежей банку),

- соответствующая категория заемщиков может использовать такой финансовый инструмент как материнский капитал и существенно сократить тело кредита или первоначальный взнос.

Немаловажным преимуществом ипотеки является и то, что юридическая «чистота» квартиры, которую планируется купить, будет проанализирована не только покупателем, но и специалистами банка, а также службой безопасности страховой компании. Это уменьшает шанс того, что сделку по приобретению недвижимости в дальнейшем оспорят.

Кроме того, оценивая, что выгоднее – ипотека или кредит на квартиру – стоит присмотреться к специальным государственным программам поддержки ипотечного кредитования. Они существенно ограничивают заемщика в выборе квартиры (распространяются только на жилье от аккредитованных застройщиков), но сильно удешевляют кредит. В настоящий момент реально получить заем на 30 лет по ставке меньше, чем 12% годовых. В итоге ежемесячный платеж будет раза в 3-4 ниже, чем при краткосрочном нецелевом потребительском кредите.

Когда имеет смысл брать потребительский кредит на жилье?

Использовать нецелевой кредит для покупки жилья есть смысл только в одном случае – если требуется сравнительно небольшая сумма на короткий срок

. Предположим, что заемщик может оплатить из собственных средств 85-90% стоимости квартиры или ожидает получения в кратчайшие сроки крупного наследства, за счет которого предполагает покрыть долг. При таких обстоятельствах значение имеет короткий срок оформления кредитного договора и существенная экономия на «сопутствующих» платежах, а переплата из-за высокой ставки будет невелика.

Использовать нецелевой кредит для покупки жилья есть смысл только в одном случае – если требуется сравнительно небольшая сумма на короткий срок

. Предположим, что заемщик может оплатить из собственных средств 85-90% стоимости квартиры или ожидает получения в кратчайшие сроки крупного наследства, за счет которого предполагает покрыть долг. При таких обстоятельствах значение имеет короткий срок оформления кредитного договора и существенная экономия на «сопутствующих» платежах, а переплата из-за высокой ставки будет невелика.

Если имеется возможность выплатить 60-70% от стоимости жилья, а погашение кредита планируется за 3-4 года, то целесообразной может стать ипотека «по двум документам». Такой кредит не создает проблем при оформлении займа, не сильно ограничивает клиента в выборе квартиры и не очень увеличивает процентную ставку.

Оценивая представленные кредитные продукты, нужно учитывать и то, что при ипотеке супруги автоматически приобретают права на недвижимость, даже если заемщиком выступал только кто-то один. В случае с нецелевым кредитом, возможно использование для погашения долга средств, которые находились на счету до брака. Это сделает владельцем квартиры только одного из супругов.

Видео: Ипотека или кредит — подводные камни

Кредитование - популярная услуга на финансовом рынке России. Физические лица приобретают в долг недвижимость, автомобили, мебель, технику. Есть направления, под которые банки готовы выдавать займы. Но далее поговорим о том, что выгоднее для заемщика в 2019 году: кредит или ипотека?

Ипотека: особенности кредитного продукта

Существует заблуждение, что ипотека - это ссуда на объект недвижимого имущества. Если изучить историю развития института ипотечного кредитования, то станет ясно: ипотека - это залог. Ипотечный заем же - это кредит, выдаваемый под залог имущества.

В России под ипотекой понимают финансовую услугу, позволяющую оформить ссуду для покупки жилой или нежилой недвижимости. Взять ипотеку можно как в рамках банковских программ, так и в рамках государственных.

Специфические особенности:

- Имеет долгосрочный характер. Оформить услугу можно на срок до 30 лет. В зависимости от кредитной политики банка договор с заемщиком может подписываться на срок от 10 до 30 лет.

- Необходим первоначальный взнос. Невозможно найти предложения на рынке, которые позволяли бы оплатить всю приобретаемую недвижимость. Минимальный взнос составляет 10 %. Распространённый вариант - 20-30 %.

- Приобретаемый объект выступает залогом по обязательствам. В случае если оно не будет погашено, квартира может быть изъята и продана с аукциона.

- По действующему законодательству залоговое имущество подлежит обязательному страхованию. Полис страхования приобретается только в аккредитованной банком компании на 1 год. Ежегодно заемщик обязан переоформлять полис.

- Работает дифференцированная схема погашения. Клиент сначала платит самые крупные платежи. В конце срока - самые маленькие взносы.

Кроме того, стоит отметить, что ипотека предоставляет возможность досрочно погасить задолженность без применения штрафных санкций. Если же в семье родится второй или третий ребенок, то у супружеской пары появится возможность погасить часть задолженности материнским капиталом, выплатой на третьего ребенка, введённой в действие в 2019 году. Также не стоит забывать, что для многодетных семей, семей с двумя детьми действуют пониженные процентные ставки по льготным направлениям - не более 6 %.

По поводу поручителей и созаемщиков: по ипотеке можно привлечь созаемщиков с высоким уровнем дохода. В таком случае теоретически увеличится доступный кредитный лимит. В то же время официальный супруг или супруга автоматически становятся созаемщиком по ипотечному договору.

Какие особенности у предоставления кредита?

Прежде чем сравнить ипотеку и кредит, необходимо изучить саму сущность данного понятия. Кредит может быть:

- Целевым - предоставляться на конкретную цель. Это автокредит, потребительский заем, ссуда под залог, рефинансирование.

- Нецелевым - кредит в наличной форме.

Если заемщик желает оформить услугу на конкретную цель, то он обязан предоставить и соответствующий документ: счет-фактуру, налоговую накладную, договор и т. д. В таком случае средства будут перечислены не на счет клиента, а на расчетный счет продавца услуги или товара.

Относительно целевого займа все проще. Клиенту не нужно представлять такие документы, а деньги перечисляются на дебетовую карту или выдаются в виде наличности в кассе банка.

В первом варианте действуют более выгодные условия. Можно приобрести конкретный товар по акции. При целевом кредитовании можно обойтись без залога. Не нужно предоставлять и поручителя. Для многих субъектов это важный критерий выбора.

При наличном займе необходимо подтвердить свой уровень платежеспособности. Взамен можно предоставить залог, поручительство. Актуально для оформления крупных займов (сумма более 100 000 рублей)

Общие специфические особенности кредитов (кроме ипотеки, автокредита):

- Высокие процентные ставки, особенно если банк выдает средства без залога и поручительства.

- Относительно небольшой срок кредитования. Как правило, он составляет 24-36 месяцев.

- Действует аннуитет, то есть погашение долга происходит равными частями. Переплата по займу по аннуитетной схеме больше, чем при дифференцированной схеме. Нет возможности даже при досрочном погашении снизить величину переплаты на процентах.

Сравнительный анализ ипотеки и кредита

Если отвечать на вопрос, что лучше: кредит или ипотека, то следует признать, что вопрос неоднозначный. Все зависит от того, какую цель преследует клиент. Если это банальное желание купить какой-либо товар, то лучше взять обычную ссуду. Все условия по кредитам смотрите .

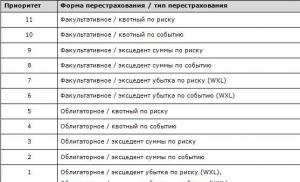

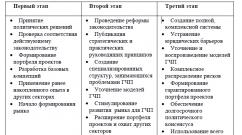

| Критерий | Ипотека | Кредит |

| Срок кредитования | До 30 лет | До 5 лет |

| Пакет необходимых бумаг | Пакет документов огромный. Необходима справка о доходах | Существует возможность оформить без справки о доходах |

| Срок рассмотрения заявки | До 5 дней | До 1 дня |

| Способ оформления | Оффлайн, только с посещением банка | Возможно как онлайн оформление, так и оформление оффлайн. Все зависит от размера ссуды |

| Схема погашения | Дифференцированная | Аннуитет |

| Возможность досрочного погашения | Есть, при этом происходит пересчет процентов | Есть, но без пересчета процентов |

| Процентная ставка | От 9,5-10 % (6 % по государственной программе) | Нет специальных госпрограмм. Ставка - от 12 % (по данным банков). Ставка устанавливается в каждом случае индивидуально |

| Обязательное страхование | Необходимо. Страхуется залог. Дополнительно рекомендуется застраховать и жизнь заемщика. При отказе от последней опции ставка автоматически возрастает на 0,5-1 % | Страхование носит рекомендательный характер. Но при отказе приобретать услугу в займе могут отказать или повысить ставку |

Если есть сомнения в том, что лучше, используйте