Формула расчета потребительской стоимости кредита. Среднерыночная полная стоимость кредита от цб рф. Определение затрат заемщика, включаемых в расчет ПСК

Не так давно вступил в силу Федеральный закон №353, обязывающий финансовые организации раскрывать информацию о так называемой «Полной стоимости кредита(займа)» (далее - ПСК).

В этой статье (в принципе относящейся только к трудящимся в финансовой сфере), я бы хотел привести пример расчета ПСК. Возможно, кому-то пригодится.

Важно!

Не так давно законодатели внести изменения в формулу, которая вступает в силу только с 1 сентября 2014. Все изложенное далее пригодно только для новой формулы. Статья описывает исключительно техническую реализацию расчета ПСК в соответствии с нормами закона.

Еще важнее!

Вся приведенная ниже информация актуальна для случая, когда кредит выдается ОДНИМ платежом, т.е. заемщик получает денежные средства один раз, а возвраты происходят по заранее определенному графику платежей. Такой вариант покрывает 99% выдаваемых кредитов (кредитные карты не в счет).

Собственно, вот сам зверь:

Понимаем значения терминов

ПСК определяется как произведение 3 величин – i, ЧБП и числа 100. Разберем используемые термины и обозначения:Что такое БП (базовый период)

БП по договору потребительского кредита (займа) - стандартный временной интервал, который встречается с наибольшей частотой в графике платежей по договору потребительского кредита (займа). Если в графике платежей по договору потребительского кредита (займа) отсутствуют временные интервалы между платежами продолжительностью менее одного года или равные одному году, то БП – один год.

Фактически БП – это наиболее часто встречающийся временной интервал между платежами. Если в графике платежей отсутствуют повторяющиеся временные интервалы и иной порядок не установлен Банком России, базовым периодом признается временной интервал, который является средним арифметическим для всех периодов, округленным с точностью до стандартного временного интервала. Стандартным временным интервалом признаются день, месяц, год, а также определенное количество дней или месяцев, не превышающее по продолжительности одного года. Таким образом вы можете определить свой БП. Если платежи ежемесячные, то БП=365/12~=30Что такое ЧБП (число базовых периодов в календарном году)

Определение в законе весьма размытое, но как я понимаю – это количество базовых периодов, которые «влезают» в один календарный год, т.е.:- Для стандартного графика платежей с ежемесячными выплатами: ЧБП = 12

- Ежеквартальные выплаты: ЧБП=4

- Выплаты раз в год или реже: ЧБП=1

- Если график платежей хитрый: например предусмотрено сначала 2 выплаты раз в квартал, а затем 6 выплат раз в месяц, затем 3 выплаты раз в день, то базовый период – 1 месяц. А ЧБП=12 (12 БП за календарный год).

Что такое i (процентная ставка базового периода, выраженная в десятичной форме)

Это невозможно понять (по крайней мере мне). Возможно, в определении числа i есть какой-то смысл, но этот смысл уловить интуитивно не представляется возможным. Как считать i - разберем в следующем разделе.

Как считать i

Оставим на потом попытки понять «физический» смысл числа i, и дадим ему такое определение:Число i вычисляется путем решения следующего уравнения:

где:

где:- m – количество денежных потоков, что равно количеству платежей в графике платежей плюс один (еще один платеж возникает из-за первого платежа – выдачи кредита).

- ДП к – размер к-го денежного потока (выдача кредита со знаком «минус», возвраты со знаком «плюс»).

- Q к - количество полных базовых периодов с момента выдачи кредита до k-го денежного потока. Q к можно вычислить по формуле:

Q к =floor[ (ДП к -ДП 1)/БП ], где- ДП к – дата к-го денежного потока,

- ДП 1 – дата первого денежного потока (т.е. дата выдачи),

- БП – срок базового периода,

- floor – округление вниз до целого.

- E к - здесь сразу напишем формулу, чтобы ваш мозг не взорвался от формулировки в законе:

E k =mod[ (ДП к -ДП 1) /БП ]/БП, где mod – остаток от деления

Алгоритм расчета ПСК

Входящие данные: два массива. Ключ – номер денежного потока, значения – даты платежа и сумма платежа.Исходящие данные: значение ПСК (число).

Порядок расчета:

- Вычисляем ЧБП(число базовых периодов). Число базовых периодов – сколько таких периодов «влезет» в 365 дней, т.е. ЧБП=floor[ 365/БП ].

- Для каждого k-го платежа считаем ДП k , Q k , E k .

- Методами приближенного вычисления в точности до двух знаков после запятой считаем i.

- Умножаем ЧБП*i*100.

Код!

Есть готовое решение на javascript, а также на VBA (будет даже excel-файл для расчетов).Зачем VBA и Excel?

Если вдруг у вас случится пожар и ничего не будет работать 1 сентября 2014 года, то самое разумное - это разослать excel-табличку по местам заключения договоров, чтобы можно было рассчитывать ПСК хотя бы так в первое время.

В примерах взят график для кредита в 100 000 рублей на 3 месяца по ставке 12% годовых. Дата выдачи - 1 сентября 2014:

Решение на javascript

код

function psk() {

//входящие данные - даты платежей

var dates = [

new Date(2014, 8, 01),

new Date(2014, 9, 01),

new Date(2014, 10, 01),

new Date(2014, 11, 01)];

//входящие данные - суммы платежей

var sum = [-100000,

34002.21,

34002.21,

34002.21 ];

var m = dates.length; // число платежей

//Задаем базвый период bp

bp=30;

//Считаем число базовых периодов в году:

var cbp = Math.round(365 / bp);

//заполним массив с количеством дней с даты выдачи до даты к-го платежа

var days = ;

for (k = 0; k < m; k++) {

days[k] = (dates[k] - dates) / (24 * 60 * 60 * 1000);

}

//посчитаем Ек и Qк для каждого платежа

var e = ;

var q = ;

for (k = 0; k < m; k++) {

e[k] = (days[k] % bp) / bp;

q[k] = Math.floor(days[k] / bp);

}

//Втупую методом перебора начиная с 0 ищем i до максимального приблежения с шагом s

var i = 0;

var x = 1;

var x_m = 0;

var s = 0.000001;

while (x > 0) {

x_m = x;

x = 0;

for (k = 0; k < m; k++) {

x = x + sum[k] / ((1 + e[k] * i) * Math.pow(1 + i, q[k]));

}

i = i + s;

}

if (x > x_m) {

i = i - s;

}

//считаем ПСК

var psk = Math.floor(i * cbp * 100 * 1000) / 1000;

//выводим ПСК

alert("ПСК = " + psk + " %");

}

Демо на jsfiddle: jsfiddle.net/exmmo/m5kbb0up/7

Решение на VBA+excel

Код

В столбце А, начиная с 2ой строки находятся даты денежных потоков.

В столбце B, начиная с 2ой строки находятся суммы денежных потоков.

Sub psk()

Dim dates()

Columns("A:A").Select

dates() = Application.Transpose(Range(ActiveCell, Cells(Rows.count, ActiveCell.Column).End(xlUp)))

Dim summa()

Columns("B:B").Select

summa = Application.Transpose(Range(ActiveCell, Cells(Rows.count, ActiveCell.Column).End(xlUp)))

Dim m As Integer

m = UBound(dates)

bp = 30

cbp = Round(365 / bp)

ReDim Days(m)

For k = 2 To m

Days(k) = dates(k) - dates(2)

Next

ReDim e(m)

ReDim q(m)

For k = 2 To m

q(k) = Days(k) \ bp

e(k) = (Days(k) Mod bp) / bp

Next

i = 0

x = 1

x_m = 0

s = 0.000001

Do While x > 0

x_m = x

x = 0

For k = 2 To m

x = x + summa(k) / ((1 + e(k) * i) * ((1 + i) ^ q(k)))

Next

i = i + s

Loop

If x > x_m Then

i = i - s

End If

psk = Round(i * cbp, 5)

Cells(3, 7).Value = psk

End Sub

20 мин. чтения

Обновлено: 28/05/2019

Что такое полная стоимость кредита? Зачем нужен этот показатель? Какие расходы учитываются при его расчете? Можно ли рассчитать значение ПСК самостоятельно и как это правильно сделать? Почему в большинстве случаев расчет будет неверный? На эти и многие другие вопросы дает ответ данная статья.

Если в договоре прописано название организации (например, оценочной конторы), то расчет сделают по тарифам этой организации.

Бывает, договор предусматривает несколько третьих лиц. Например, страховщиков с возможностью выбора. Тогда расчет будет основан на тарифах одного из них.

Если же круг страховщиков не ограничивается банком, то используют тарифы ЛЮБОЙ страховой организации, известной на момент расчета.

То есть значение показателя, написанного в договоре, будет примерным!

Важно! Банк должен раскрыть информацию о страховой организации, по тарифам которой сделан расчет. Также банк обязан указать, что при оформлении договора с другим страховщиком, значение ПСК будет иным.

При учете страховых взносов в показателе ПСК неточность может быть связана и с другими особенностями расчета.

Закон позволяет (п. 5 ст. 4 в комментариях Консультант) рассчитывать стоимость услуг третьих лиц по тарифам компании без учета личных особенностей заемщика.

Например , при автостраховании без учета возраста или водительского стажа и особенностей автомобиля (производительность, марка, год выпуска).

Тогда банк обязан уведомить об этом заемщика.

При определении значения ПСК используют тарифы, действующие на момент расчета. В будущем они могут измениться. Тогда ПСК в договоре будет отличаться от фактического.

6 Цена страховки, когда возмещение по страховому случаю получит НЕ заемщик и НЕ его родственник.

Например , в состав ПСК включат страховку жизни и здоровья на сумму кредита, если при наступлении страхового случая, получит не заемщик, а банк для погашения кредита.

7 Страховка, если она определяет условия кредита. В том числе сроки, ставки и суммы.

Например , Газпромбанк по потребкредитам указывает, что процентная ставка увеличивается на 0,5 п. п. если нет договора страхования или его действие прекращено. Эту страховку банк обязан учесть.

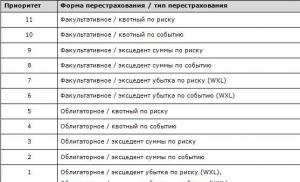

Нажмите для увеличения изображения

Что банк не учитывает при расчете ПСК?

1 Платежи обязательные по закону.

Например , ОСАГО не учитывают при расчете.

2 Платежи при нарушении заемщиком договора.

Например , штраф за просрочку платежа. Тем более, невозможно заранее определить будет заемщик платить своевременно или с опозданием.

3 Платежи, зависящие от решений заемщика. Они должны быть связаны с кредитом и предусмотрены договором.

Например , комиссия при обналичивании средств или плата за досрочный платеж.

4 Цена страхования залога, например, КАСКО.

5 Страховки с условиями:

- оформление страхования не влияет на кредитное решение банка и на цену займа;

- заемщик получает дополнительную выгоду по этим услугам (например, при автокредите ставка тарифа по страхованию жизни отличается от такой ставки без оформления кредита);

- в течение 14 дней заемщик может отказаться от этих услуг.

Например : если страхование жизни и здоровья заемщика при автокредите соответствует этим условиям, банк МОЖЕТ не добавлять страховку к расчету.

Важно. Эти исключения, дают возможность банкам варьировать условия кредитов, чтоб не учитывать страховку.

Что происходит на самом деле? Что учитывают в составе ПСК Сбербанк и Альфабанк?

Закон предусматривает общие положения и не дает указаний по включению в расчет каждой конкретной страховки или другого дополнительного платежа. Это порождает различные трактовки и позволяет кредиторам считать так, как им выгоднее.

В законе предусмотрено много исключений, что также на руку банкирам.

Кроме того, банкиры порой не знают, как правильно трактовать статью закона. Об этом свидетельствуют запросы в Центробанк с их стороны с просьбой разъяснения.

Нажмите на картинку для увеличения

Если действия банка законны, но не все платежи учтены при расчете – жаловаться и писать заявления нет смысла. Важно понять, что Ваш кредит связан с определенными тратами. Они могут не включаться в расчет стоимости, но будут предусмотрены договором – прочтите его внимательно.

Сделайте самостоятельный расчет с учетом всех возможных платежей. Тогда неожиданностей не случится и Вы сможете грамотно управлять собственными деньгами, планируя предстоящие траты.

ПСК рассчитывает банк и заемщик самостоятельно.

Банк делает расчет и уведомляет заемщика:

1 При размещении на официальном сайте предложений по кредитам. Банк обязан раскрыть информацию об условиях кредита. Диапазон ПСК указывается по каждому продукту. Этим способом стоит воспользоваться на этапе анализа и отбора кредитных предложений.

Правда, в ряде случаев, приходится поискать эту информацию на сайте.

Например , Газпромбанк, характеризуя условия кредитов, в самом конце дает ссылку на раздел «Тарифы.Ставки.Котировки», где можно найти диапазон ПСК. Но и здесь сначала нужно выбрать определенный раздел, затем открыть файл в формате «pdf».

2 При оформлении кредитного договора. Или при изменении условий по нему. Здесь вы смотрите ПСК в момент оформления договора. Можно сверить со своими расчетами, взятыми из первого пункта.

Значение ПСК указывают на первой странице договора в правом верхнем углу в квадратной рамке. Показатель печатается прописными буквами крупным шрифтом черного цвета.

3 При досрочном погашении части долга.

Как рассчитать полную стоимость кредита самостоятельно?

Зачем считать ПСК самому?

- требуется получить точное значение до оформления договора.

На сайте банка указан диапазон значений ПСК, так как ставка и другие условия кредита отличаются для разных заемщиков;

- если нужно сопоставить разные варианты кредитов;

- если нет доверия банку, который не все учитывает в расчете. Например, стоимость оценки залога при ипотеке Альфабанк учитывает, Сбербанк – нет.

Расчет полной стоимости отличается от расчета процентной ставки по кредиту. Формула расчета приводится в статье 6 закона.

Нажмите для увеличения изображения

Формула сложная, и не всегда даже банковский специалист понимает смысл и порядок ее расчета. Давайте в ней разберемся.

Полная стоимость кредита, соответствует показателю внутренняя норма доходности. В финансовой математике его обозначают IRR (англ. internal rate of return).

Значение соответствует процентной ставке, при которой чистый дисконтированный доход (NPV) равен нулю.

Что такое чистый дисконтированный доход? Сначала определимся, что такое доход, расход и чистый доход.

Проиллюстрируем денежные потоки по кредиту в сумме 120 000 руб., сроком на 12 месяцев по ставке 28%.

При условии, что платеж аннуитетный (все платежи в погашение кредита имеют одну сумму), величина каждого платежа составит 11 581,72 руб. Эти платежи показаны голубым цветом и являются доходами по кредиту. Доходы с точки зрения банка, который эти суммы получит.

Красным цветом показан расход по кредиту для банка – это сама сумма кредита 120 000 руб.

| Дата платежа | номер платежа | вид платежа | сумма, руб. |

| 10.янв.18 | 0 | расход | -120000 |

| 10.фев.18 | 1 | доход | 11580,72 |

| 10.мар.18 | 2 | доход | 11580,72 |

| 10.апр.18 | 3 | доход | 11580,72 |

| 10.май.18 | 4 | доход | 11580,72 |

| 10.июн.18 | 5 | доход | 11580,72 |

| 10.июл.18 | 6 | доход | 11580,72 |

| 10.авг.18 | 7 | доход | 11580,72 |

| 10.сен.18 | 8 | доход | 11580,72 |

| 10.окт.18 | 9 | доход | 11580,72 |

| 10.ноя.18 | 10 | доход | 11580,72 |

| 10.дек.18 | 11 | доход | 11580,72 |

| 10.янв.19 | 12 | доход | 11580,72 |

| Итого | 18968,64 | ||

Чистый доход банка (переплата для клиента) – это разница между всеми доходами и расходами. В нашем случае получилось 18 968,68 – в таблице выделено жирным.

Теперь разберемся с чистым дисконтированным доходом. Все платежи по кредиту совершаются в разное время (в таблице указаны даты). Дата выдачи – красная. Все остальные – синие – платежи с интервалом 1 месяц.

Деньги со временем теряют свою ценность. Сегодня я куплю на 100 рублей большую шоколадку, а через год она будет стоить 120. То есть через год на покупку шоколадки 100 рублей не хватит. Значит 100 руб. сегодня и через год разные суммы. В нашем примере 100 руб. сегодня соответствуют 120 рублям через год.

Дисконтирование – это приведение будущих денег к сегодняшней стоимости. То есть, если привести к сегодняшнему моменту (дисконтировать) стоимость шоколадки в следующем году (120 руб.), то получится 100 руб.

Все платежи по кредиту должны быть дисконтированы к дате выдачи кредита. Чистый дисконтированный доход – это сумма всех дисконтированных платежей.

Нам нужно определить ставку дисконтирования, при которой чистый дисконтированный доход будет равен нулю. То есть сегодняшние 100 руб. будут равны 120 рублям через год. Эта ставка IRR. Она и будет соответствовать значению полной стоимости кредита.

В примере с кредитом это ставка, при которой переплата будет равна нулю. То есть кредит 120 000 руб. будет равен сумме всех дисконтированных платежей клиента в пользу банка.

Для самостоятельного расчета понадобится программа EXEL.

В колонку «В» вбиты даты. Первая дата (вернее, нулевая) – 10 января 2018 года – дата одобрения кредита. На эту дату и делаем расчет (дисконтируем) и определяем IRR или полную стоимость кредита.

В колонке «С» указываем суммы. Первая сумма отрицательная – одобренный кредит. Остальные положительные – все платежи по графику.

В EXEL встроена функция определения IRR (в нашем случае ПСК), она называется «ЧИСТВНДОХ».

Для расчета в ячейку «С15» вводим знак равенства и название формулы «ЧИСТВНДОХ». На рисунке формула показана в строке формул – подчеркнуто красным.

Затем в скобках вводим сначала все значения (синий шрифт в формуле и синий диапазон в таблице), затем даты (зеленый шрифт в формуле и зеленый диапазон в таблице).

Нажимаем «ввод» и видим в ячейке «С15» значение 0,3204(нижний рисунок). Это и есть полная стоимость кредита. Только она выражена, не в процентах, а в долях единицы. Чтоб выразить в процентах, значение умножаем на 100. Результат видим в ячейке «С16». Получилось 32,04.

Итак, при кредите сроком 12 месяцев, в сумме 120 тыс. по ставке 28% годовых, что соответствует ежемесячному платежу 11 580,72 руб., ПСК составит 32,04.

Важно. В данном примере платежи по кредиту рассмотрены в качестве исходных данных. Как и где их взять заемщику?

В кредитном договоре в графике платежей. Если договора пока нет. Нужно сделать расчет платежей самостоятельно. Для этого можно воспользоваться любым кредитным онлайн-калькулятором.

Вводим в форму все известные параметры кредита, нажимаем «Рассчитать» и видим результат. Сумма ежемесячного платежа на рисунке обведена красным.

Выбираем калькулятор для расчета ПСК. Например, этот: www.ipotek.ru/calc2n/results.php?matr=4

Указываем параметры кредита (возьмем предыдущий пример):

- срок 12 месяцев;

- сумма 120 000;

- ставка 28;

- дата одобрения 10 января 2018 г.

При необходимости вносим данные о страховке и других дополнительных платежах в форму. Пока будем считать без страховки.

Получаем 32,04%, что соответствует значению, рассчитанному в EXEL.

Влияет ли на расчет срок кредита и досрочное погашение

Для ответа на вопрос сравним кредит в сумме 120 000 по ставке 28% сроком на 1 и 2 года.

Для кредита сроком год, ПСК получилось 32,04%, при увеличении срока в 2 раза – значение снизится до 31,97%. На рисунке эти значения показаны белым цветом.

С ростом срока происходит уменьшение полной стоимости, правда незначительное.

Теперь определим влияние досрочного погашения на размер ПСК. Для кредита сроком 1 год запланируем досрочно погасить остаток задолженности (основной долг) вместе с 10-м очередным платежом.

Для кредита сроком 2 года – вместе с 14-м.

По рисунку видно, что изменение ПСК неоднозначно. При сроке кредита 2 года, досрочное погашение увеличивает ПСК, при сроке год – уменьшает.

Случай из жизни

Максим: «Проблема возникала такая – была ипотека. Изначально в договоре указали ПСК 14,3%. После каждого досрочного погашения, график пересчитывался. Давали новое значение ПСК. В итоге после второго досрочного платежа полная стоимость выросла до 16,4%??? С чем это связано – не ясно. Написал претензию. Дали ответ, но там что-то невразумительное со ссылкой на какие-то формулы, расчеты и т.п.»

Сложность расчета и трактовки делает показатель неудобным для личного использования.

Сравним те же варианты по размеру переплаты.

За кредит сроком 2 года заемщик переплатит банку 38 079 руб., что гораздо больше, чем за год – 18 969. Досрочное погашение однозначно уменьшает переплату, вне зависимости от срока кредита. Показатель понятный. Поэтому в случае досрочного гашения лучше ориентироваться на итоговую переплату, а не на показатель ПСК.

Снова сошлемся на поправки к закону. В соответствии с чем, банки дополнительно будут рассчитывать, и доводить до заемщика ПСК в денежном выражении. Оно соответствует переплате (если не вникать в вопрос о ее составе с учетом комиссий и страховок).

Влияет ли на ПСК способ расчета?

Аннуитетные и дифференцированные платежи.

Платежи в погашение кредита могут быть аннуитетными (одинаковыми) и дифференцированными (уменьшающимися за счет снижения суммы процентов).

Сделаем расчет для того же примера.

| Показатель | Дата | Дифференцированные платежи | Аннуитетные платежи |

| дата утверждения | 10.янв.18 | -120 000,00 | -120 000,00 |

| платеж 1 | 10.фев.18 | 12 853,70 | 11 580,72 |

| платеж 2 | 10.мар.18 | 12 362,74 | 11 580,72 |

| платеж 3 | 10.апр.18 | 12 378,08 | 11 580,72 |

| платеж 4 | 10.май.18 | 12 071,23 | 11 580,72 |

| платеж 5 | 10.июн.18 | 11 902,47 | 11 580,72 |

| платеж 6 | 10.июл.18 | 11 610,96 | 11 580,72 |

| платеж 7 | 10.авг.18 | 11 426,85 | 11 580,72 |

| платеж 8 | 10.сен.18 | 11 189,04 | 11 580,72 |

| платеж 9 | 10.окт.18 | 10 920,55 | 11 580,72 |

| платеж 10 | 10.ноя.18 | 10 713,42 | 11 580,72 |

| платеж 11 | 10.дек.18 | 10 460,27 | 11 580,72 |

| платеж 12 | 10.янв.19 | 10 237,81 | 11 580,72 |

| ПЕРЕПЛАТА | 18 127,12 | 18 968,64 | |

| ПСК | 0,3189 | 0,3204 | |

| ПСК, % | 31,89 | 32,04 |

Дифференцированные платежи выгоднее заемщику. В них сумма переплаты и значение ПСК меньше.

Точный и приближенный способ расчета.

При точном учитывают точное количество дней в каждом месяце и в году. То есть в месяце 30 или 31, а в феврале 28 или 29. В году 365 или 366.

В приближенном способе каждый месяц состоит из 30 дней.

Сделаем расчет кредита на прежних условиях с дифференцированным платежом.

| Показатель | Дата | Точные платежи | Приближенные платежи |

| дата утверждения | 10.янв.18 | -120 000,00 | -120 000,00 |

| платеж 1 | 10.фев.18 | 12 853,70 | 12 800,00 |

| платеж 2 | 10.мар.18 | 12 362,74 | 12 566,67 |

| платеж 3 | 10.апр.18 | 12 378,08 | 12 333,33 |

| платеж 4 | 10.май.18 | 12 071,23 | 12 100,00 |

| платеж 5 | 10.июн.18 | 11 902,47 | 11 866,67 |

| платеж 6 | 10.июл.18 | 11 610,96 | 11 633,33 |

| платеж 7 | 10.авг.18 | 11 426,85 | 11 400,00 |

| платеж 8 | 10.сен.18 | 11 189,04 | 11 166,67 |

| платеж 9 | 10.окт.18 | 10 920,55 | 10 933,33 |

| платеж 10 | 10.ноя.18 | 10 713,42 | 10 700,00 |

| платеж 11 | 10.дек.18 | 10 460,27 | 10 466,67 |

| платеж 12 | 10.янв.19 | 10 237,81 | 10 233,33 |

| ПЕРЕПЛАТА | 18 127,12 | 18 200,00 | |

| ПСК | 0,3189 | 0,3205 | |

| ПСК, % | 31,89 | 32,05 |

Точный способ дал меньшее значение переплаты и ПСК.

Пример расчета полной стоимости

Полная стоимость потребительского кредита

Почему полная стоимость кредита отличается от процентной ставки?

Значение ПСК, отличается от процента по кредиту по двум причинам:

1 В расчете ПСК учитываются не только процентные платежи. В этих случаях значение ПСК всегда будет выше ставки процентов.

2 Годовая ставка процента и ПСК математически разные показатели. Значение ПСК соответствует внутренней норме доходности (IRR).

IRR характеризует усредненную ежегодную доходность кредита для банка или стоимость для заемщика. Формула основана на дисконтировании и учитывает, что деньги, которые вы заплатите банку «сегодня» стоят дороже денег, уплаченных в конце срока кредита.

Поэтому в большинстве случаев даже при учете только процентных платежей, ПСК выше ставки процента.

Заключение

Полная стоимость – информационный показатель для выбора оптимального кредита заемщиком.

Банки считают ПСК в процентах. В составе ПСК они по-разному учитывают страховки и иные платежи. Расчет сложный и неоднозначный. Не всегда позволяет корректно сравнить разные варианты.

Поэтому полную стоимость обязательно нужно считать самому, включая в расчет все предполагаемые платежи. Это позволит реально оценить каждое кредитное предложение.

Рассчитать стоимость можно в программе EXEL или с помощью одного из многочисленных кредитных калькуляторов. Важно все варианты считать одним способом (только на одном калькуляторе), потому что разные калькуляторы дают разные результаты.

Если вы плохо знакомы с финансовой математикой, лучше ориентируйтесь на другой показатель. Определитесь с тем, сколько денег хотите взять и за какой срок реально рассчитываете погасить. Считайте размер переплаты по разным вариантам. Выбирайте тот, где переплатите меньше.

Видео на десерт: Прыжки на мотоцикле Harley-Davidson

Формулу расчёта полной стоимости кредита законодатель указал во второй части шестой статьи Закона №353-ФЗ. Выглядит она вот так:

ПСК – полная стоимость кредита, указанная с точностью до третьего знака после запятой;

i – процентная ставка базового периода, выраженная в десятичной форме (при ежемесячных платежах базовым периодом является месяц);

ЧБП – число базовых периодов в календарном году (продолжительность календарного года – 365 дней).

Вы, наверное, заметили, что в данной формуле фигурирует понятие «базовый период». Давайте выясним, что это такое. Итак:

Базовым периодом по договору кредитования считается временной интервал, встречающийся наиболее часто в графике платежей по договору.

Определяется базовый период следующим образом:

- Если в графике платежей отсутствуют интервалы меньше одного года или равные году, тогда базовым периодом является один год.

- Если несколько временных интервалов встречаются в графике платежей больше одного раза с равной наибольшей частотой (то есть чаще всего), тогда наименьший из этих интервалов считается базовым периодом.

- Если же в графике платежей отсутствуют повторяющиеся временные интервалы и иной порядок не установлен Банком России, тогда базовым периодом признается временной интервал, который является средним арифметическим для всех периодов, округленным с точностью до стандартного временного интервала.

Стандартным временным интервалом признаются день, месяц, год, а также определенное количество дней или месяцев, не превышающее по продолжительности одного года. Для целей расчета полной стоимости кредита продолжительность всех месяцев признается равной.

С базовым периодом разобрались. Теперь вернёмся к нашей формуле. Она является одновременно и простой, и сложной. С одной стороны, всё понятно: берётся процентная ставка базового периода (i ), в которую входят не только проценты по кредиту, но и скрытые платежи, и умножается на общее число базовых периодов в году (ЧБП ). Затем результат умножаем на 100 и получаем полную стоимость кредита (ПСК ), выраженную в процентах годовых. С другой же стороны напрашивается вопрос: «Зачем в эту формулу воткнули процентную ставку базового периода (i ), и как её рассчитать?»

И действительно, зачем? Не проще ли рассчитать ПСК без этого показателя, используя итоговую сумму всех платежей по кредиту и сумму самого займа? Увы, наш законодатель не ищет лёгких путей, а потому в ответ на вопрос «Как рассчитать процентную ставку базового периода (i )?» предлагает решить «простенькое» уравнение:

Σ – это «сигма», которая обозначает суммирование (в данной формуле – с первого платежа и до m-го).

ДП k – сумма k-го денежного платежа по договору (предоставление заемщику кредита на дату его выдачи включается в расчет со знаком «минус», а возврат заемщиком кредита, уплата процентов по кредиту включаются в расчет со знаком «плюс»).

q k – количество полных базовых периодов с момента выдачи кредита до даты k-го денежного потока (платежа). Например, если за базовый период берётся один месяц, и платежи осуществляются строго помесячно после выдачи займа, то данный показатель будет равен порядковому номеру базового периода. То есть, первый платёж – 1, второй – 2, третий – 3 и т.д. Кстати, обратите внимание, что в случае, когда платёж осуществляется до истечения базового периода, тогда q k будет равно порядковому номеру предыдущего базового периода. Например, базовый период равен одному месяцу, кредит получен 25.01, а первый платёж осуществляется 15.02. В таком случае q k будет равно «0», так как первый полный базовый период ещё не прошёл.

e k – срок, выраженный в долях базового периода, с момента завершения q k -го базового периода до даты k-го денежного потока. При осуществлении платежей строго в соответствии с датами базовых периодов данный показатель будет равен нулю и, соответственно, формула расчёта упрощается. Если же запланированные даты платежей отклоняются от базовых периодов, тогда e k показывает степень этого отклонения с соответствующим знаком («плюс» или «минус»). Например, базовый период равен 30 дней, кредит получен 15.04, первый платёж запланирован на 06.05. Если бы он был назначен на 15.05, то не было бы никакого отклонения от базового периода, и e k был бы равен «0». Однако в нашей ситуации платёж будет осуществлён на 9 дней раньше, а потому e k равно: –9/30=–0,3. Данное значение имеет знак «минус», так как дата платежа наступает раньше даты базового периода (не 15.05, а 06.05). Если бы данный платёж был запланирован на более поздний срок, например на 21.05, тогда e k имело бы положительное значение: +6/30=0,2.

m – количество денежных потоков (платежей).

i – процентная ставка базового периода, выраженная в десятичной форме.

Глядя на это уравнение, заёмщики начинают размышлять: «Интересно, какими грибами кормили того, кто его составил?» Банкиры же радостно потирают свои потные ручонки и говорят: «Класс! Это уравнение тяжело решить, а, значит, будет сложно проверить точность расчёта ПСК!»

Ну, что сказать?! «Сложно», не означает, что «невозможно», а в некоторых случаях, например, когда погашение кредита осуществляется одним платежом (при краткосрочном кредитовании), данное уравнение решается легко и просто. В общем, .

После вступления в силу федерального закона от 21 декабря 2013 г. N 353-ФЗ "О потребительском кредите (займе)" в ипотечном кредитном договоре (договоре займа), не связанном с осуществлением заемщиком предпринимательской деятельности, также должна быть определена полная стоимость кредита. Так что это такое, полная стоимость кредита?

Если разобраться, полная стоимость кредита (ПСК) это та же самая процентная ставка по кредиту, но учитывающая не только проценты за пользование долгом, но и иные расходы заемщика, которые он несет при получении кредита. Соответственно, полная стоимость кредита вычисляется в годовых процентах.

До середины 2008 года вместо термина «полная стоимость кредита» использовалось словосочетание «эффективная процентная ставка».

Ранее расчёт полной стоимости кредита производился по формуле сложных процентов и включал в себя также недополученный заёмщиком доход от возможного инвестирования суммы процентных платежей по кредиту в течение срока кредитования под ту же процентную ставку, что и по кредиту. Таким образом, полная стоимость кредита превышала указанную в кредитном договоре процентную ставку даже при отсутствии комиссий и прочих платежей, что было порой непонятно заемщикам.

В 2014 году внесены поправки в закон о потребительском кредитовании, которые с 1 сентября 2014 года ввели новую формулу расчета ПСК. С учетом изменений при расчете ПСК теперь нет обязательной мультипликации процентов, поэтому в случае, когда заемщик при получении кредита не платит никаких дополнительных комиссий, расчетное значение полной стоимости кредита и значение процентной ставки, указываемой в кредитном договоре, будут максимально приближены друг к другу.

В расчет ПСК включаются следующие платежи заемщика :

- по погашению основной суммы долга по ипотечному кредиту;

- по уплате процентов по ипотечному кредиту;

- платежи заемщика в пользу кредитора, если обязанность заемщика по таким платежам следует из условий кредитного договора и (или) если выдача по ипотечному кредиту поставлена в зависимость от совершения таких платежей;

- плата за выпуск и обслуживание электронного средства платежа при заключении и исполнении кредитного договора;

- платежи в пользу третьих лиц , если обязанность заемщика по уплате таких платежей следует из условий кредитного договора, в котором определены такие третьи лица, и (или) если выдача по ипотечному кредиту поставлена в зависимость от заключения договора с третьим лицом. Если условиями кредитного договора определено третье лицо, для расчета полной стоимости используются применяемые этим лицом тарифы. Тарифы, используемые для расчета полной стоимости, могут не учитывать индивидуальные особенности заемщика. Если кредитор не учитывает такие особенности, заемщик должен быть проинформирован об этом. В случае, если при расчете полной стоимости платежи в пользу третьих лиц не могут быть однозначно определены на весь срок кредитования, в расчет включаются платежи в пользу третьих лиц за весь срок кредитования исходя из тарифов, определенных на день расчета полной стоимости. В случае, если кредитным договором определены несколько третьих лиц, расчет полной стоимости может производиться с использованием тарифов, применяемых любым из них, и с указанием информации о лице, тарифы которого были использованы при расчете, а также информации о том, что при обращении заемщика к иному лицу полная стоимость ипотечного кредита может отличаться от расчетной;

- сумма страховой премии по договору страхования в случае, если выгодоприобретателем по такому договору не является заемщик или лицо, признаваемое его близким родственником;

- сумма страховой премии по договору добровольного страхования в случае, если в зависимости от заключения заемщиком договора добровольного страхования кредитором предлагаются разные условия кредитного договора, в том числе в части срока возврата кредита и (или) полной стоимости кредита (займа) в части процентной ставки и иных платежей.

В расчет ПСК не включаются :

- платежи заемщика, обязанность осуществления которых заемщиком следует не из условий кредитного договора, а из требований федерального закона (например, регистрационные сборы);

- платежи, связанные с неисполнением или ненадлежащим исполнением заемщиком условий кредитного договора (пени, штрафы);

- платежи заемщика по обслуживанию кредита, которые предусмотрены кредитным договором и величина и (или) сроки уплаты которых зависят от решения заемщика и (или) варианта его поведения;

- платежи заемщика в пользу страховых организаций при страховании предмета ипотеки;

- платежи заемщика за услуги, оказание которых не обусловливает возможность получения ипотечного кредита и не влияет на величину его полной стоимости в части процентной ставки и иных платежей, при условии, что заемщику предоставляется дополнительная выгода по сравнению с оказанием таких услуг на условиях публичной оферты и заемщик имеет право отказаться от услуги в течение 14 календарных дней с возвратом части оплаты пропорционально стоимости части услуги, оказанной до уведомления об отказе (например, стоимость риэлторских услуг).

ПСК = i * ЧБП * 100%,

ЧБП - число базовых периодов в календарном году. Продолжительность календарного года признается равной 365 дням. Для стандартного графика платежей по ипотечному кредиту с аннуитетными ежемесячными выплатами: ЧБП = 12.

Процентная ставка базового периода (i) определяется методом подбора как наименьшее положительное решение уравнения:

ДПk - сумма k-го денежного потока (платежа) по кредитному договору. Разнонаправленные денежные потоки (платежи) (приток и отток денежных средств) включаются в расчет с противоположными математическими знаками - предоставление заемщику кредита на дату его выдачи включается в расчет со знаком "минус", возврат заемщиком кредита, уплата процентов по кредиту включаются в расчет со знаком "плюс";

qk - количество полных базовых периодов с момента выдачи кредита до даты k-го денежного потока (платежа).

ek - срок, выраженный в долях базового периода, с момента завершения -го базового периода до даты k-го денежного потока.

m - количество денежных потоков (платежей);

i - процентная ставка базового периода, выраженная в десятичной форме.

Выглядит устрашающе.

Данная формула ПСК достаточно сложна для бытового понимания, поэтому постараюсь объяснить расчет ПСК немного проще, хотя совсем просто, к сожалению, не получится.

Разберем пример .

Кредит выдан 01.08.2014 в сумме 2,6 млн . рублей на срок 120 месяцев . Срок погашения (N) - 01.08.2024 г . Процентная ставка 12,4% годовых . Дополнительных комиссий не было .

Платеж первого периода (только проценты) составляет 26498 рублей, аннуитет - 38232 рубля.

Для того, чтобы рассчитать годовую ставку ПСК сначала нужно найти процентную ставку базового периода (i), а для этого нужно решить уравнение. Кстати, базовый период в ипотеке это месяц. Т.е. по сути, мы сейчас будем определять месячную ставку ПСК.

Решаем уравнение (решить его можно в MS-Excel).

Все, что выдает кредитор заемщику, а именно сумму кредита, ставим в формулу со знаком «минус», а то, что платит заемщик, сумму аннуитета и комиссии, - со знаком «плюс».

Т.е. для нашего примера это будет выглядеть так:

В данном примере получается , что i = 0.01033 .

Вначале мы говорили , что i - это месячное значение ПСК . Потому теперь считаем годовой размер ПСК :

ПСК = 0.01033 x 12 x 100% = 12,396%

Размер ПСК записывается с округлением до 3-х знаков после запятой.

Похоже на процентную ставку, указанную в договоре, т.е. 12,4%, - похоже.

Т еперь разберем друг ой пример , с дополнительными расходами .

Дополнительно к вышеуказанному примеру, допустим, заемщик платит следующие комиссии :

- единовременная плата за проведение независимой оценки предмета залога - 3000 руб .

- единовременная страховая премия по ипотечному страхованию - 12500 руб .

- e диновременная комиссия за открытие аккредитива - 2600 руб .

- ежегодная страховая премия по личному страхованию - 0,85% от ОСЗ +10% (первый платеж - 24310 руб ., и т.д.).

Опять находим процентную ставку базового периода (i).

В данном примере получается , что i = 0.01136 .

Теперь считаем годовой размер ПСК :

ПСК = 0.01136 x 12 x 100% = 13,632% .

Как мы видим, если с выдачей кредита связаны какие-то единовременные и постоянные (годовые) комиссии, размер полной стоимости кредита (величина ПСК) увеличивается, и вместо 12,4% в нашем примере мы получаем 13,632% годовых.

Самостоятельно рассчитав полную стоимость кредитов (ПСК), ну или посмотрев эту информацию на сайтах банков (они должны раскрывать эту информацию и на сайтах многих банков есть специальные калькуляторы), заемщик может выбрать тот кредит, который ему подходит.

Информация о полной стоимости кредита (займа) должна быть размещена в квадратной рамке на первой странице кредитного договора (договора займа), нанесена прописными буквами черного цвета на белом фоне четким, хорошо читаемым шрифтом максимального размера из используемых на этой странице размеров шрифта. Площадь квадратной рамки должна составлять не менее чем пять процентов площади первой страницы кредитного договора.

Пример размещения информации о ПСК :

Подбирая кредит, заемщик изучает кредитные продукты ряда банков, обращает внимание на рекламные акции кредитных организаций, предлагающих низкие процентные ставки по кредитам. Но мало кто знает, что

Что такое полная стоимость кредита?

Полная стоимость кредита (ПСК) – это сумма, которую клиент фактически заплатит банку за пользование средствами, реальная цена кредита.

Практики раскрытия настоящей цены банковской ссуды появилась в России не сразу, но после нескольких лет возмущенного непонимания между кредитными учреждениями и заемщиками. Психологически цена кредита под 11% годовых на 15 лет кажется привлекательной, но по итогу, за весь период погашения, придется заплатить вдвое больше, чем было взято. Еще более усложнялось дело обилием комиссий, в процентах и с фиксированной величиной. Некоторые проценты исчислялись от суммы остатка, а другие от первоначальной суммы кредита. В такой ситуации определить реальную стоимость банковской ссуды без сложных вычислений невозможно.

ПСК выражается в %, но не совпадает с годовой процентной ставкой, по контракту. Так происходит потому, что в цену кроме процентов, могут включаться платежи за:

- за обработку заявки и проверку данных заемщика;

- за регистрацию и ведение кредитного счета;

- за выпуск банковских карт в рамках ссудного договора;

- за операции в процессе оформления и сопровождения кредита;

- стоимость страховки, если заключение страхового договора является условием банка для выдачи кредита, или определяет величину ставок и комиссий по нему;

- прочие расходы клиента прямо связанные с выдачей банковской ссуды, включая и обязательные платежи третьим лицам.

Полная стоимость кредита должна быть рассчитана еще до его получения, т.к. условия кредитования заранее известны.

Важно учитывать, что список расходов, включаемых в ПСК не бесконечен. Он не может быть расширен по аналогии, по мнению одной из сторон сделки или решением каких-либо еще лиц и организаций.

В Российской Федерации с 2013 года действует закон «О потребительском кредите (займе)». В следующем, 2014 году, обязательной для банков стала формула расчета полной стоимости кредита (о ней мы поговорим ниже).

В ПСК не вносят:

- Расходы заемщика, совершаемые не по условиям кредита, но исходя из требований законодательства. Это может относиться и к определенным видам страхования.

- Штрафные санкции и дополнительные расходы, связанные с нарушением платежной дисциплины.

- Дополнительные расходы на обслуживание кредита, которые являются следствием выбора клиента. Пример – увеличение срока погашения ссуды, повлекшее за собой пересчет общей суммы процентов.

- Разного рода комиссии и дополнительные платежи за определенные способы погашения кредита: наличными, через терминалы других банков, с помощью сторонних платежных систем.

- Плата за движение средств по банковской карте, выданной в рамках кредитного договора.

Из этого следует, что полная стоимость кредита не обязательно равна сумме, которую заемщик реально заплатит кредитору. Т.к. в процессе погашения возможны:

- Задержки платежей или досрочное погашение. За первое начисляется пеня, второе обещает пересчет процентов и уменьшение общей стоимости кредита или штрафные санкции, если это предусмотрено договором.

- Изменения условий возврата ссуды. Такая возможность часто прописывается в договоре, но ее наступление увязывается с внешними обстоятельствами.

Эти и другие обстоятельства могут повлиять на фактически уплачиваемую заемщиком сумму. Но если изменения в момент получения ссуды не известны, или их наступление зависит не от кредитора, то включать их в общую стоимость кредита не будут.

Важно чтобы полная стоимость кредита была известна заранее, еще до его получения. Если банк скроет информацию об этом, то сделка должна быть признана недействительной, договор кредитования расторгнут, а потраченные клиентом средства возвращены ему.

Для получателей банковских ссуд именно значение полной стоимости кредита, а не процентная ставка, должна быть критерием оценки и сравнения разных кредитных продуктов.

Как рассчитать полную стоимость кредита?

Процесс вычисления реальной цены кредита происходит по сложным формулам, учить которые для рядового потребителя долго и не обязательно. Однако понимать, как происходит такой расчет полезно.

Прежде всего, уточним – все платежи в рамках кредита вычисляются по собственным формулам. Отдельно рассчитывается основной процент, отдельно комиссии и прочие платежи (в зависимости от условий договора – на первоначальную сумму или от невыплаченного остатка). Затем все полученные цифры суммируются и составляют общую цену ссуды.

Приводимые ниже формулы расчета стоимости кредита помогут узнать платежи, а не основную сумму, от которой ведется расчет процентов и других относительных величин.

Первая из расчетных формул выглядит так:

ПСК = i x ЧБП x 100;

здесь ПСК – это полная стоимость кредита; ЧБП – число базовых периодов; i – ставка процента в базовом периоде. Под базовым периодом понимается срок между внесением обязательных кредитных платежей.

Это уравнение приведено в тексте закона «О потребительском кредите (займе)» и применяется .

Верхняя часть дроби, с буквами ДК, есть сумма конкретного платежа. Если он совершается в адрес банка, то сумма принимается с положительным знаком, если это выдача ссуды – с отрицательным. Во второй скобке стоит значение платежа в полном базовом периоде, в первой скобке вычисляется плата за часть периода. Все полученные результаты суммируются и в итоге равняются 0. Что означает равенство денежных потоков полученных банком и уплаченных заемщиком. Для расчетов с ручкой и бумагой это уравнение используется редко. Вычислять ПСК удобнее подстановкой данных в таблицу Excel с уже введенными формулами.

Сделать самостоятельный расчет поможет упрощенная формула расчета стоимости кредита:

Расчет по ней происходит так:

- сумма всех кредитных платежей (S) делится на полученную от банка сумму (S0);

- из результата деления вычитается единица;

- полученное число делится на n – количество лет погашения ссуды, и умножается на 100.

Итоговую величину представляют в процентах. Ее можно сравнить с основной процентной ставкой и узнать размер дополнительной переплаты.

Пример расчета ПСК

Вычислим полную стоимость кредита в 1 миллион рублей на 2 года, под 10% годовых и с дополнительной комиссией в 12 тысяч в год. Тип платежей – аннуитетный, т.е. равными долями во все периоды.

График выплат будет таким:

ежемесячный платеж | по основной сумме | процентные платежи | комиссия | невыплаченный остаток |

|

Общая выплата по кредиту составляет 1 миллион 131 тысячу 478 рублей 32 копейки. Вставим эту цифру в упрошенную формулу:

((1 131 478,32/1 000 000)-1)/2*100 = 6,57%.

Общая стоимость кредита составила чуть более 6 с половиной процентов в год, т.е. 13,15% за два года.

Почему это не похоже на заявленную ставку в 10% годовых?

Потому, что проценты начислялись только на сумму невыплаченного остатка, но действовала комиссия, начисляемая от первоначальной суммы кредита.

Этот простой пример показывает, как сильно отличается реальность от того, что кажется понятным до расчета.

Как рассчитать стоимость кредита онлайн?

Расчет полной стоимости кредита, по общей (а не упрощенной) формуле, ручным способом, может стать весьма долгим упражнением в математике. Трата времени здесь гарантирована, а риск ошибок весьма велик. Но, к радости пользователей, интернет предлагает немало – программ, в которых уже есть все нужные для расчета формулы, и остается только поставить в соответствующие формы свои данные.

В практике поиска кредита будут особенно полезны калькуляторы с возможностью подбора кредита удовлетворяющего заданным параметрам, с функцией поиска кредита на нужную сумму и с подходящей процентной ставкой. Вот хороший пример такого калькулятора.

2 063 просмотра