Вклады, подлежащие страхованию. Как правильно застраховать транспортное средство Вклады, подлежащие и не подлежащие страхованию

Вся система страхования делится на две группы: обязательное страхование и добровольное .

При этом обязательное страхование установлено законом .

Оно четко регламентировано, для него нормативно-правовыми актами определены правила, объекты и тарифы страхования.

На основании 927 статьи Гражданского кодекса обязательное страхование осуществляется путем заключения договора между страховой компанией и страхуемым лицом.

Обязательное страхование затрагивает риски больших масс населения или всего общества.

Правила страхования указаны в большом количестве федеральных законов и постановлений. Многие из них, например, страхование при перевозке пассажиров, были приняты в последние годы.

Но как бы ни было с виду идеально страховое законодательство, практика указывает на огромные пробелы в системе.

Виды обязательного страхования:

ОМС – обязательное медицинское страхование

Обязательное медицинское страхование — это самый распространённый вид обязательного страхования. Полис ОМС имеют почти все жители страны, он предоставляет широкие гарантии в сфере оказания медицинских услуг.

Цель обязательного медицинского страхования – обеспечить незамедлительное оказание врачебной помощи за счет накопительных средств фонда. Деньги в медицинский фонд переводят работодатели в виде отчисления в размере 3,6% от единого социального налога.

Не все медицинские услуги оказываются бесплатно, так, профилактические, санитарно-курортные, косметологические и другие услуги, осуществляемые по личной инициативе граждан, производятся на коммерческой основе.

Для получения полиса медицинской страховки необходимо обратиться в Территориальный фонд ОМС , адрес которого можно узнать в ближайшей поликлинике. При переезде из одного субъекта федерации в другой необходимо сдать старый полис, а затем получить новый.

Однако на оказание медицинской помощи вы имеете право в любом уголке России, поэтому, уезжая в командировку или на отдых, обязательно берите с собой полис.

Страхование при перевозке пассажиров наземным, водным или воздушным путем

Данный вид страхования осуществляют страховые компании, у которых с перевозчиком заключен договор.

Основной целью такого вида страхования является защита интересов пассажиров в случае причинения вреда жизни, здоровью или имуществу.

Страхование не распространяется на такой тип транспорта, как такси.

Принятие закона о страховании при перевозке пассажиров в январе 2013 года было связано с нарушениями перевозчиками интересов граждан, отсутствием гарантий получения выплат.

С принятием закона ситуация мало изменилась, и перевозчики в сговоре со страховыми компаниями всячески увиливают от выполнения своих обязанностей.

Чтобы получить выплату при возникновении чрезвычайного происшествия, будет нужно обратиться к страховщику с билетом и страховым чеком . Поэтому не выбрасывайте билет и страховку до прибытия в пункт назначения. Страховка действует только на время поездки.

Обязательное социальное страхование граждан

Социальное страхование граждан — один из самых полезных и нужных видов обязательного страхования. Всю жизнь работающее население отчисляет средства в социальный фонд. Оттуда нуждающиеся люди получают выплаты.

Детские пособия, пособия по инвалидности или многодетным семьям, пособие по безработице, пенсии – всё это выплачивает социальный фонд. Он оказывает помощь людям, которые попали в сложные ситуации, хотя этой помощи бывает трудно добиться.

Социальное страхование действует на протяжении всей жизни человека. Во многих государственных учреждениях требуется предъявление СНИЛС – документа , в котором указан специальный личный номер гражданина.

По этому номеру можно узнать о размерах страховых взносов и о трудовом стаже, которые впоследствии повлияют на размер начисленной вам пенсии.

Для оформления СНИЛСа следует обратиться в Пенсионный фонд с паспортом или же при трудоустройстве на работу написать заявление прямо у работодателя .

Страхование военнослужащих и государственных служащих

Страхование военнослужащих, а также государственных служащих способствует охране жизни и здоровья этих людей. Для таких категорий граждан предоставляются особые льготы и выплаты. Связано это с постоянной угрозой жизни и здоровью.

Военнослужащие, проходящие срочную службу или службу по контракту, служащие государственных структур получают выплаты в случае, если их здоровью нанесен вред, получают пенсии на погребение и содержание семьи.

Страховые выплаты не производятся, если застрахованное лицо совершило деяние в состояние алкогольного опьянения или умышленно причинило себе вред.

Страхованием занимается компания, уполномоченная оказывать услуги по обязательному государственному страхованию. Организация эта коммерческая , что неоднократно вызывало споры и дискуссии.

Еще одним обязательным видом страхования является — обязательное страхование автогражданской ответственности. О таком типе страхования знают все автовладельцы. Оно гарантирует возмещение вреда здоровью, жизни или имуществу в случае ДТП.

Выплаты по ОСАГО небольшие – до 160 тысяч рублей. Для получения дополнительных средств стоит застраховаться в ДСАГО .

Кстати, страхование автогражданской ответственности вам не поможет в случае угона автомобиля, а также его повреждения. Для высоких выплат и расширенного страхового пакета придётся оформлять КАСКО , которое стоит недешево.

Каждый водитель, управляющий транспортным средством, должен быть вписан в страховой полис; или же должно быть указано, что за рулем может находиться любой человек. ОСАГО необходимо всегда возить с собой и в случае нарушения правил предъявлять сотруднику МВД.

Страхование гражданской ответственности собственника опасного объекта

К обязательным видам страхования в РФ относится страхование гражданской ответственности собственника опасного объекта. Этот тип страхования направлен на оказание помощь лицам, пострадавшим в результате аварии на опасном объекте.

Закон о таком виде страхования принят в 2010 году, но работать начал только лишь в 2012. Все владельцы опасных объектов должны оформить страховку и осуществить дополнительные выплаты в страховой фонд.

- шахты;

- металлургические заводы;

- рудники;

- заводы по производству взрывчатых веществ;

- нефтедобывающие платформы;

- склады ГСМ;

- химические цехи;

- мукомольные фабрики;

- другие предприятия с возможностью возникновения угрозы для жизни.

Люди нечасто задумываются о том, что же такое опасный объект, тем не менее они находятся рядом с нами и несут угрозу жизни и здоровью. Даже эскалатор в торговых центрах и метро может нанести вред здоровью, а бывали и случаи со смертельным исходом!

Утечка аммиака, взрыв на атомной станции, обвал в шахте, возгорание на заправочной станции – всё это аварии на опасных объектах.

Все помнят взрыв энергоблока в Чернобыле. Государство до сих пор выплачивает пострадавшим людям компенсацию за причиненный вред, пусть и в смешном размере.

При возникновении аварии на опасном объекте все пострадавшие люди получают страховые выплаты в увеличенном размере.

На страхование жизни и здоровья граждан государством выделяются миллиарды рублей ежегодно. Но не все эти деньги (а лишь маленький процент) доходят по назначению. И всё это из-за правовой неграмотности людей .

Если вы хотите получать деньги, положенные вам по закону, придётся изучать нормативно-правовые акты, приобретать знания в юридической сфере.

Обязательными видами государственного страхования являются:

- обязательное медицинское страхование;

- страхование при перевозках пассажиров;

- обязательное социальное страхование;

- страхование военнослужащих; И поздравляю Вас с наступающим Новым Годом +)

Привет! Установление и выплата обязательного страхового обеспечения по обязательному пенсионному страхованию осуществляются в порядке и на условиях, которые установлены Федеральным законом «О трудовых пенсиях в РФ» и Федеральным законом «О погребении и похоронном деле».

Застрахованными являются вклады - денежные средства в рублях и иностранной валюте, размещаемые физическими лицами в Банке на основании договора банковского вклада или договора банковского счета, включая капитализированные (причисленные) проценты на сумму вклада.

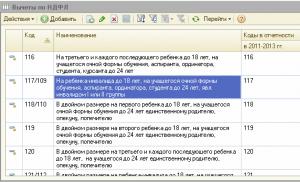

Не подлежат страхованию денежные средства:

- размещенные на банковских счетах физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица, если эти счета открыты в связи с указанной деятельностью;

- размещенные физическими лицами в банковские вклады на предъявителя, в том числе удостоверенные сберегательным сертификатом и (или) сберегательной книжкой на предъявителя;

- переданные физическим лицам Банку в доверительное управление;

- размещенные во вклады в находящихся за пределами территории Российской Федерации филиалах Банка.

4.4. Ситуационные вопросы:

a).Порядок начисления сумм страхового возмещения при наличии вкладов у мужа и жены в одном банке;

б) при наличии нескольких счетов в одном банке, у которого отозвана лицензия/двух счетов в разных банках, у которых отозвана лицензия?

в). расчет суммы страхового возмещения при наличии вклада в валюте;

г). расчет суммы страхового возмещения при наличии вклада и задолженности по кредиту/ кредитной карте у клиента банка.

4.5. Суть понятия «страховой случай».

Право вкладчика на получение возмещения по вкладам возникает со дня наступления страхового случая.

Страховым случаем является одно из следующих обстоятельств:

4.5. Порядок возмещения по вкладам. Страховая сумма.

1. Выплата возмещения по вкладам производится Агентством в соответствии с реестром обязательств банка перед вкладчиками в течение 3 дней со дня представления вкладчиком в Агентство необходимых документов, но не ранее 14 дней со дня наступления страхового случая.

2. При представлении вкладчиком в Агентство документов ему выдается выписка из реестра обязательств банка перед вкладчиками с указанием размера возмещения по его вкладам.

3. Сообщение о месте, времени, форме и порядке приема заявлений вкладчиков Агентство публикует в "Вестнике Банка России", а также печатном органе по месторасположению банка.

4. В течение месяца со дня получения из банка реестра обязательств банка перед вкладчиками соответствующее сообщение направляется вкладчикам банка, информация о которых содержится в реестре, в индивидуальном порядке.

5. Выплата возмещения по вкладам может осуществляться по заявлению вкладчика как наличными денежными средствами, так и путем перечисления денежных средств на счет в банке, указанный вкладчиком.

6. Прием от вкладчиков заявлений о выплате возмещения по вкладам и иных необходимых документов, а также выплата возмещения по вкладам могут осуществляться Агентством через банки-агенты, действующие от его имени и за его счет.

Страховая сумма - определённая договором страхования или установленная законом денежная сумма, в пределах которой страховщик при наступлениистрахового случая обязуется выплатить страховое возмещение по договору имущественного страхования, или которую он обязуется выплатить по договору личного страхования . Страховая сумма соответствует максимальному размеру обязательства страховщика по страховой выплате страхователю или третьему лицу, имеющему право на её получение. Исходя из страховой суммы устанавливаются размеры страхового взноса и страховой выплаты, если договором или законодательными актами Российской Федерации не предусмотрено иное . Страховая сумма является существенным условием договора страхования .

Страховая сумма бывает агрегатная и неагрегатная . Неагрегатная страховая сумма - лимит ответственности страховщика по каждому страховому случаю.

Агрегатная страховая сумма - лимит выплат страховщиком за весь срок страхования (период действия договора). При агрегатной страховой сумме после выплаты страхового возмещения страховая сумма уменьшается на размер страховой выплаты, произведённой по данному риску.

Классов рисков при страховании - огромное множество. Назовём некоторые из них. В частности, в России есть категории имущества, не подлежащие страхованию. Рассмотрим их более подробно.

Не подлежат страхованию старые и ветхие здания, которые скоро пойдут под снос. Не будут предоставлять свои услуги страховые компании и тогда, когда речь идёт о районах, подверженных наводнениям, лавинам, оползням и т.д., а также расположенных в местах проведения военных действий.

Нельзя страховать продукты с коротким сроком годности, растения, боеприпасы. Откажут клиенту и в страховании старого автомобиля. Лицам, чей возраст превышает 85-летний рубеж, и лицам с тяжёлыми и неизлечимыми заболеваниями тоже будет отказано в страховании жизни.

Какие объекты подлежат страхованию? Квартиру, загородное жильё, бытовую технику, одежду, прочее домашнее имущество. Можно застраховать собственное здоровье. Существует вид страхования своей ответственности перед третьими лицами (ОСАГО). Очень распространено в России автострахование и туристическое страхование (при выезде за рубеж).

Многие звёзды страхуют свои голоса (певцы и певицы), руки, ноги (спортсмены) и т.д. Но при лёгком ушибе или синяке на руке или ноге страховая компания вероятнее всего не станет выплачивать деньги, т.к. повреждение было несерьёзным. В отдельных случаях страховые компании могут потребовать соблюдать определённый режим или вести конкретно оговоренный образ жизни.

Кроме этого, в страховании существует такое понятие, как "Страховой риск". Это понятие имеет несколько значений:

Теоретическое предполагаемое событие или череда событий; страхование совершается на тот случай, если данные события произойдут в действительности;

Оценка стоимости объекта, на который оформляется страхование;

Процент вероятности наступления того или иного страхового случая.

Видов рисков при страховании - огромное множество. Назовём некоторые из них.

Риск случайных отклонений - реальный ущерб значительно отличается от ожидавшегося. Обычно носит случайный характер.

Риск изменения обстоятельств - очень плохо поддаётся прогнозированию. Разница между реальным и предполагаемым количеством ущерба вызвана изменениями независимых обстоятельств; изменения эти нет возможности предвидеть.

Риск заблуждения - возникает потому, что страховщик в своей работе нередко не имеет всей необходимой информации; следовательно, не имеет возможности верно рассчитать вероятный ущерб, предвидеть все факторы риска и т.д. Вероятность допущения ошибки повышается при редких или новых рисках; при хорошо известных она не столь велика.

Субъективный риск - возникает при индивидуальных факторах, ка которые может повлиять сам страхователь, его поведение, поведение его домочадцев, сотрудников либо других людей, могущих способствовать созданию ущерба.

Объективный риск - возникает при непосредственном влиянии объекта страхования либо окружения данного объекта. Это может быть конструкция объекта, несущая повышенную опасность, характер выпускаемой или хранящейся продукции и т.д.

В современном обществе хранить сбережения дома – значит встать на верный путь к разорению. Ежегодно рост инфляции составляет не менее 7–10%. Со временем деньги могут обесцениться и еще 1–2 года назад солидная сумма может превратиться в жалкие гроши.

Средства фонда страхования вкладов могут быть инвестированы в следующие ценные бумаги и паи:

Государственные ценные бумаги РФ;

Депозиты и ценные бумаги Банка России;

Государственные ценные бумаги субъектов РФ, в облигации и акции российских эмитентов, а также в российские ипотечные ценные бумаги;

Ценные бумаги экономически развитых иностранных государств;

Паи (акции, доли) инвестиционных фондов, размещающих денежные средства в государственные ценные бумаги иностранных государств, облигации и акции иных иностранных эмитентов.

Лучший выход – заставить деньги работать, то есть вложить их во что-либо. Одним из самых распространенных способов вложения денег является покупка недвижимости. Многие вкладывают сбережения в золото или акции. Еще один способ вложения денег – это открытие счета в банке.

Вклад – это денежная сумма, внесенная в банк на хранение при определенных условиях с целью извлечения прибыли.

Депозит – это денежные средства (ценные бумаги), отданные на хранение в финансово-кредитные, таможенные, судебные или административные учреждения.

Открытие счета в банке

Сначала необходимо выбрать банк и подходящий вклад. Сейчас большинство банков предлагает своим клиентам положить деньги на различные вклады, различающиеся по процентной ставке, срокам выдачи и т. д.

Например, существуют вклады, главным условием которых является выдача денег клиенту по первому его требованию. Такие вклады называются вкладами до востребования. Существуют также срочные вклады, по условиям которых деньги выдаются клиенту только после истечения определенного договором срока.

Договором может быть предусмотрено внесение вкладов на иных условиях их возврата, не противоречащих закону.

Чтобы положить в банк сбережения, необходимо прежде всего открыть депозитный счет. Для этого понадобится паспорт (обязательно с местной пропиской) и ИНН (индивидуальный налоговый номер).

Считается, что открытие депозитного счета – одна из самых простых банковских операций. Оформляют его в операционном зале (отделе) банка, который работает с физическими лицами.

Как правило, в каждом банке есть стенды с информацией. Здесь можно изучить буклеты, которые помогут определиться с выбором счета.

Совет директоров Агентства по страхованию вкладов устанавливает ставку страховых взносов банков, при этом она не должна превышать 0,15% от средней величины вкладов за квартал. Если произошел дефицит фонда, ставка страховых взносов может быть увеличена до 0,3%.

Тот или иной вид вклада выбирают обычно в зависимости от доходности и сроков выдачи. Разные вклады различаются также процедурой начисления процентов. Например, проценты могут начислять 1 раз в 1, 3, 6 и более месяцев.

Также следует заранее определиться, в какой валюте будет открыт данный счет.

Как только клиент выбрал вид вклада, срок и валюту, ему должны дать для заполнения договор, со всеми пунктами которого нужно внимательно ознакомиться. После подписания договора клиенту обязаны выдать специальную карточку, чтобы он оставил на ней образец подписи.

Именно с этим образцом будут в дальнейшем сверять подпись клиента при возникновении каких-либо недоразумений. Образец подписи должен храниться в картотеке банка до закрытия вклада.

После оформления всех необходимых документов работник банка выписывает чек на ту сумму, которую клиент хочет положить на свой счет. Кроме того, клиенту должны выдать сберегательную книжку, в которой будут указаны все операции по данному счету.

Документы, необходимые для ведения счета

Прежде чем покидать банк, необходимо внимательно проверить все выданные документы. Если этого не сделать, впоследствии могут быть некоторые проблемы.

Документы, которые следует проверить:

Экземпляр договора на вклады (депозиты) должен быть заверен круглой печатью банка или его филиала, предназначенной для проведения операций. Если договор заверен другой печатью, он обычно не имеет юридической силы. Такой вид обмана уже практиковался некоторыми работниками банков;

Сберегательная книжка. Как правило, этот документ выдается большинством банков при открытии счета. Если сберкнижку не выдали, необходимо уточнить в договоре, должна она быть выдана или нет.

При возникновении каких-либо недоразумений сберегательная книжка будет самым главным доказательством правоты клиента в суде.

При ее отсутствии (если это не оговорено в договоре) в иске вообще могут отказать.

Типичные ошибки при открытии счета

Чтобы не потерять свои сбережения, необходимо предусмотреть все чрезвычайные ситуации, которые могут возникнуть в будущем.

Погоня за высоким процентом

Многие коммерческие организации создаются именно для того, чтобы изымать деньги у населения. Многим печально знакомы истории с «МММ» и другими финансовыми пирамидами.

В результате вкладчики не только не получили обещанный высокий процент, но и потеряли свои собственные деньги.

Страхованию подлежат все денежные средства физических лиц в банках. Исключение составляют следующие средства:

Средства физических лиц-предпринимателей без образования юридического лица;

Вклады на предъявителя;

Средства, переданные банкам в доверительное управление;

Вклады в филиалах банков РФ, находящихся за границей.

Если банк или другая коммерческая организация обещает своим вкладчикам намного больший по сравнению с другими банками процент по вкладам, это в любом случае должно насторожить. Если к тому же такая организация не имеет никакой финансовой репутации (например, открылась менее 1 года назад), это также может быть связано с обманом.

Открытие счета

Если вкладчик желает положить в банк значительную сумму, рациональнее будет разместить ее в разных банках и на разных вкладах. Сумму до 200 тыс. рублей разделять смысла нет. Например, если банк разорится, гарантированная сумма возврата на сегодняшний день составляет 190 тыс. рублей. Размещение сбережений в разных банках минимизирует возможные риски потери средств.

Государственные и коммерческие банки

Считается, что более надежно хранить свои деньги в государственных банках, являющихся своеобразным гарантом стабильности банковской системы. Довольно надежны крупные банки с разветвленной по всей стране сетью филиалов. В любом случае, перед тем как открыть вклад, необходимо тщательно изучить финансовую деятельность различных банков и выбрать наиболее подходящий.

Ведение сберегательной книжки

Каждый вкладчик должен внимательно следить за правильным ведением сберегательной книжки. В ней должны фиксироваться все поступления и начисления процентов. Только жесткое фиксирование всех вложений может предотвратить незаконное снятие средств со счета без ведома клиента.

Страхование вкладов

Если сумма на счете превышает 150 тыс. рублей, вклад необходимо застраховать. Это будет гарантией возврата своих денег через систему страхования вкладов. Система страхования вкладов разработана ЦБ РФ, который и определяет страховую сумму.

Капитализация по вкладам

Некоторые банки намеренно утаивают от клиентов информацию, связанную с капитализацией процентов. Капитализация процентов должна быть отражена в рекламном буклете или в проекте договора на депозит.

Капитализация представляет собой коммерческую операцию, когда сумма начисленных процентов причисляется к основной сумме вклада с дальнейшим начислением на них процентов, то есть на проценты начисляются проценты.

Страхование вкладов

Система обязательного страхования банковских вкладов населения является специальной государственной программой, реализуемой в соответствии с Федеральным законом РФ «О страховании вкладов физических лиц в банках Российской Федерации». Главной задачей этой программы является защита сбережений вкладчиков.

Оказалось, что около 20 различных вкладов Сбербанка имеют процентные ставки ниже уровня инфляции на 0,25–4,75%. Это означает, что реального дохода по этим вкладам нет и деньги, положенные на них, постепенно обесцениваются.

Защита финансовых интересов населения – одна из главных задач государства. Система страхования вкладов обязательна во всех государствах, входящих в Европейское экономическое сообщество, она действует в Японии, США, Бразилии, Украине, Казахстане, Армении и т. д.

Суть страхования вкладов заключается в следующем: если банк объявляет себя банкротом или прекращает свою работу, каждый вкладчик, имеющий вклад, незамедлительно получает фиксированную денежную выплату.

Страхование вкладов осуществляется в силу специального закона. Если банк не в состоянии выплатить деньги вкладчикам, задолженность погашает специально созданная государством организация – Агентство по страхованию вкладов. Как уже было сказано, максимальная сумма, которую сразу же возвращают вкладчику, составляет, 190 тыс. рублей, валютные вклады пересчитываются по курсу ЦБ на дату наступления страхового случая.

По закону страхование вкладов в России предполагает гарантированную выплату депозита в застрахованном банке в пределах 100 тыс. рублей и возмещение 90% вклада, если он не превышает 190 тыс. рублей. В США максимальный размер страхового покрытия составляет 100 тыс. долларов, во Франции – 76 тыс. евро, в Испании – 15 тыс. евро, в Германии – 20 тыс. евро.

Чтобы получить возмещение по вкладам, вкладчик должен предоставить в Агентство по страхованию вкладов заявление и паспорт (или любой документ, удостоверяющий его личность). Это можно сделать в течение 2 лет после наступления страхового случая. Если этого не сделать, в дальнейшем придется подавать иск в суд.

Выплата возмещения по вкладам производится в течение 3–14 дней после предоставления документов.

Участвовать в программе страхования вкладов обязаны все банки РФ.

Страховые взносы едины для всех банков и должны уплачиваться ими ежеквартально.

Порядок и размер получения возмещения по вкладам

Возмещение по вкладам осуществляется в соответствии с Федеральным законом РФ «О страховании вкладов физических лиц в банках Российской Федерации».

Вклады, подлежащие и не подлежащие страхованию

В соответствии с законодательством РФ застрахованными являются денежные средства в рублях или иностранной валюте, размещаемые вкладчиками в банке на основании договора банковского вклада или договора банковского счета, включая причисленные проценты на сумму вклада.

Не являются застрахованными следующие денежные средства:

Переданные физическими лицами банкам в доверительное управление;

Размещенные физическими лицами в банковские вклады на предъявителя;

Размещенные на банковских счетах физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица (если счет открыт в связи с указанной деятельностью);

Размещенные во вклады в находящихся за пределами территории РФ филиалах банков.

Страховой случай

В день наступления страхового случая возникает право вкладчика на получение возмещения по вкладу.

Страховыми случаями являются следующие обстоятельства:

Введение Банком России моратория на удовлетворение требований кредиторов банка;

Отзыв (аннулирование) у банка лицензии Банка России на осуществление банковских операций;

Банкротство банка.

Порядок выплаты возмещения по вкладам

После предоставления в Агентство необходимых документов вкладчику должны выдать выписку из реестра обязательств банка перед вкладчиками с указанием размера возмещения по его вкладам. Также сведения о месте, времени, форме и порядке приема заявлений публикуются в печатном органе по месторасположению банка и в «Вестнике Банка России».

Многие банки при открытии у них счета выдают вкладчику кредитную карту со сроком действия около 1 года.

Соответствующая информация появляется в вышеназванных источниках и направляется клиенту в индивидуальном порядке в течение 1 месяца со дня получения из банка реестра обязательств банка перед вкладчиками.

Выплата возмещения по вкладам осуществляется наличными денежными средствами, а также может перечисляться на счет в другом банке, указанный вкладчиком (при соответствующем заявлении). Агентство сотрудничает с группой банков, через которые и будут осуществляться выплаты по вкладам.

Вкладчик также вправе требовать от банка выплаты оставшейся суммы, превышающей полученное от Агентства возмещение по вкладам.

1. Страхование автотранспорта

2. Страхование воздушного транспорта

3. Страхование водного транспорта

-1 Страхование автотранспорта

Транспортное страхование (страхование средств транспорта) – совокупность видов страхования, предусматривающих обязанности страховщика по страховым выплатам в размере полной или частичной компенсации ущерба вследствие повреждения или уничтожения (угона, кражи) транспортного средства.

Объектами страхования являются любые самоходные транспортные средства, подлежащие государственной регистрации органами ГИБДД РФ.

В автомобильном страховании выделяют 2 подотрасли :

I.Страхование автотранспорта каско

Объектом страхования является транспортное средство в комплектации завода-изготовителя. Страховая защита может быть расширена на не входящее в заводской комплект дополнительное оборудование (телеаппаратура, противоугонное устройство, сигнализация и т.п.).

Страховщики обычно предлагают страхование каско и дополнительного оборудования в пакете со страхованием багажа, находящегося в ТС и прицепе, а также жизни и здоровья водителя и пассажиров.

Страхование автотранспорта КАСКО – это добровольный вид страхования.

Страхователи – юридические и физические лица. Юридические лица страхуют ТС, находящиеся у них на балансе, арендуемые, полученные по лизингу и т.д. Физические лица страхуют собственные ТС, используемые по доверенности на право пользования, арендуемые и др.

При страховании водителя и пассажиров от несчастного случая по желанию клиента страхуется весь салон или отдельные посадочные места.

Регионом страхования в договоре выступает РФ, но по желанию клиента он может быть расширен.

Различают два варианта страхового покрытия:

1. Частичное каско включает риски повреждения или уничтожения объекта либо его частей в результате ДТП; взрыва, пожара; стихийного бедствия; выхода из строя водопроводной и отопительной систем в гараже; повреждения от противоправных действий 3-их лиц; столкновения с дикими животными; провала под лед; утраты ТС товарного вида в результате таких событий.

2. Полное каско включает частичное каско и угон.

Объем страховой ответственности в договоре зависит от разработанных конкретными страховщиками вариантов (программ) страхования и от пожеланий клиентов. Например, страхование от столкновения с животными характерно для проживающих в сельской местности владельцев ТС, от противоправных действий 3-их лиц – в городах, от угона – для всех .

Договор страхования может заключаться на срок до 1 года. Страховая премия вносится единовременно или в два срока: 50% при заключении договора и 50% в течение 2-3 месяцев.

Страховая сумма. ТС может быть застраховано по полной рыночной цене (новые ТС), по рыночной цене с учетом износа (подержанные ТС), на сумму ответственности страхователя перед сдавшей ТС в аренду организацией, по неполной стоимости с установлением пропорциональной ответственности.

При определении страховой премии учитывают марку авто, модель, год выпуска, пробег, регион страхования, цель использования ТС, условия хранения, тип защитного устройства (охранная, противоугонная), квалификация и стаж водителя, уровень аварийности (скидки за езду без аварий). Возможно установление безусловной франшизы.

При наступлении страхового события страхователь должен заявить об этом в соответствующие компетентные органы (ГИБДД, УВД, пожарная охрана и др. в зависимости от характера происшествия) с целью получения удостоверяющего факт страхового случая документа, а также страховщику в оговоренный срок.

Срок выплаты возмещения зависит от конкретных условий страхования и обычно колеблется от 3 до 10 дней с момента поступления всех необходимых документов. В случае угона сроки могут быть увеличены в связи с возбуждением или приостановлением уголовного дела о хищении ТС.

Существует две формы возмещения ущерба по каско :

1) денежная компенсация выплачивается при угоне или практически полном разрушении ТС.

2) оплата ремонтных работ на станции техобслуживания производится при повреждении автомобиля (расходы по ремонту + затраты на доставку ТС на СТО).

Страховое возмещение не может превышать указанную в договоре страховую сумму.

Законом установлены случаи, по которым не возмещается ущерб, причиненный вследствие :

1) непреодолимой силы либо умысла потерпевшего;

2) воздействия ядерного взрыва, радиации, радиоактивного заражения;

3) военных действий или военных мероприятий;

4) гражданской войны, народных волнений, забастовок.

Специфические основания для отказа страховщика в выплате возмещения :

Управление ТС в состоянии алкогольного, наркотического или токсического опьянения;

Получение страхователем полного возмещения ущерба от ответственного за его причинение лица;

Использование ТС для обучения вождению, для участия в соревнованиях;

Получение страхователем через органы социальной защиты другого авто взамен поврежденного, уничтоженного или похищенного.