Структурные продукты с полной защитой капитала на рост акций, доллара, нефти. Что такое инвестиционные товары Модельные портфели и структурные продукты

Для расширения производства предприятие должно обладать достаточным объемом финансовых средств. Одним из источников их пополнения является привлечение займов, в том числе в форме инвестиционного кредита.

Особенности инвестиционного кредита

Инвестиционный кредит – разновидность займа, выдаваемая финансово-кредитными учреждениями (ФКУ) на конкретную цель и под готовую инвестиционную программу на условиях возвратности, платности, срочности и обеспеченности активами. Кредитополучателем выступает организация, находящаяся в стадии расширения, реконструкции или модернизации. Особенности:

- Ключевое понятие – проект. В отличие от потребительского кредита, банком в первую очередь проверяется инвестиционная программа.

- Цели. Выделение средств строго целевое, допускается только на модернизацию, реконструкцию и расширение бизнеса.

- Ограничения. Кредит выдается не меньше, чем на срок окупаемости проекта. Банк не может устанавливать процент по займу выше уровня планируемой доходности проекта.

- Льготы. По госпрограмме отдельным категориям соискателей предоставляются займы на особых условиях. Часто предлагается льготный период по оплате кредита.

Виды и формы кредитования

Инвестиционный кредит представлен несколькими видами и может выдаваться в различных формах. В практике различают следующие виды займа:

- проектный - развитие нового направления деятельности;

- экспансионный - модернизация и развитие уже существующего производства;

- строительный - для реализации проектов по реконструкции и строительству коммерческой недвижимости.

В свою очередь, каждый вид классифицируется по различным признакам и представлен в нескольких формах:

- по источникам финансирования: международный, товарный, банковский, государственный (налоговый);

- по составу кредиторов: с одним займодателем и синдицированный (группа кредиторов);

- по периодичности: единовременный, цикличный, сезонный, периодичный;

- по способу перечисления: разовый либо в форме кредитной линии.

Отдельной формой инвестирования можно назвать лизинг, который предполагает аренду оборудования и помещений. По условиям договора заемщику может быть предоставлено права выкупа используемого имущества. В данном случае предприятие может начать использовать дорогостоящее оборудование без полной оплаты цены за него. Как правило, при реализации крупных инвестиционных проектов привлекаются различные формы кредитования. Например, лизинг техники и кредитная линия на строительство производственных помещений.

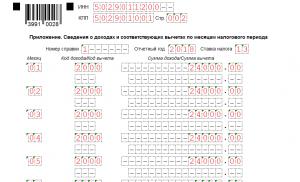

Государственный налоговый кредит - смещение сроков исполнения возложенных на налогоплательщика обязательств по НКРФ. В период действия заключенного договора предприятие снижает выплаты по налогу на прибыль до достижения предоставленного лимита. Далее начинается период возмещения средств и начисленных процентов. Предоставляется компаниям при реализации крупных инвестиционных проектов как форма поддержки развития экономики.

Банковский кредит – выделение средств кредитными учреждениями через разовые кредиты, кредитные линии или андеррайтинг. Разовый займ предполагает однократное перечисление всей суммы инвестиционного займа. Кредитная линия – получение средств частями. Андеррайтинг – выкуп облигаций, которые выпустил кредитополучатель.

Инвестиции могут выдаваться кредитными линиями следующих видов:

- Простой. Заемщик использует средства банка в оговоренный период.

- Онкольной. Заемщик оперирует возобновляемым лимитом денежных средств на условиях до востребования, то есть, имеет право самостоятельно выбирать время перечисления и сумму в рамках действия договора. Возобновление предоставляется при частичном погашении долга.

- Револьверной. В форме согласованной цепочки займов, предоставляемой заемщику в пределах договорного диапазона времени. Транш перечисляется после погашения предыдущего либо в дополнение к нему.

- Контокорректной. Линия с возобновляемым лимитом. Кредитование заемщика осуществляется по комбинированному счету (ссудный и расчетный), где дебет отражает обязательства должника, а кредит – его свободные денежные средства. Любые поступления на кредитный счет погашают соответствующую долю контокорректного кредита.

В целях модернизации и реконструкции готового производства предприятие может открывать ипотечный кредит для строительства и ремонта коммерческой недвижимости, привлекать средства для приобретения автотранспорта, оборудования и технологий.

Основные условия

Нормативно – правовая база, регулирующая отношения в сфере инвестиционного кредитования, представлена кодексами, федеральными законами и региональными законодательными актами. В частности, основания для предоставления займов на инвестиции конкретизируют законы 261-ФЗ от 23.11.2009г., 392-ФЗ от 03.12.2011, в части налогового кредитования, в том числе НКРФ (ст. 67).

Кто может получить средства

Воспользоваться кредитным продуктом разрешается налоговым резидентам РФ. Это могут быть представители малого и среднего бизнеса, крупные компании, в т. ч. с иностранным капиталом.

Финансовые средства с высокой вероятностью одобрения предоставляются организациям, успешно функционирующим в реальном секторе экономики более 1-2 лет и имеющим практический опыт реализации проектов по развитию и модернизации.

Получить средства можно на льготных условиях при участии в специальных программах с господдержкой. Основным условием предоставления кредита является занятость в сфере:

- разработки и внедрения инноваций;

- организации опытно-конструкторских, научно-исследовательских работ;

- реализации социально значимых (ресурсосберегающих) проектов или услуг;

- работ по госзаказу;

- реализации проектов в агропромышленном комплексе.

Право претендовать на инвестиционный кредит предоставлено также резидентам особых зон территориального развития.

Требования к соискателям и документам

Главным объектом оценки служит инвестиционный проект, детально обосновывающий жизнеспособность бизнес-идеи, однако и к заемщику предъявляются определенные требования.

Основными условиями для получения кредита на инвестиции служат:

- налоговое резидентство РФ;

- подготовка инвестиционной программы (подробного бизнес-плана, в т. ч. с проектной документацией и технико-экономическим обоснованием (ТЭО);

- отсутствие негативных моментов в кредитной истории;

- устойчивые финансовые показатели в динамике за несколько лет;

- обеспечение собственными средствами до половины стоимости проекта;

- наличие активов для обеспечения займа либо поручительства;

- подтверждение договорных обязательств с поставщиками (технологий, оборудования, сырья для проекта и т.д.).

Пакет документов должен давать представление о тенденциях развития компании в течение всего периода предполагаемого кредитования и реализации инвестиционного плана. Банк оценивает общую «жизнеспособность» программы, сбалансированность движения будущих денежных потоков, объем ресурсов для погашения займа и т.д.

Базовый перечень документов:

- заявление на предоставление инвестиционного кредитования;

- заверенные нотариусом копии свидетельства о регистрации, лицензий, уставных документов;

- бизнес-план (ТЭО) со сведениями об окупаемости, предполагаемой рентабельности и периодичности финансовых потоков;

- годовой баланс со всеми приложениями;

- подтверждение наличия иных источников привлечения средств;

- информация о сторонних кредитных обязательствах;

- документы о праве собственности на имущество, передаваемое в залог;

- контракты с исполнителями и поставщиками, утвержденные планы реконструкции, капитального строительства или переоснащения;

- заключения государственных служб.

Сроки и процентные ставки по кредиту

Инвестиционный кредит банками РФ выдается на индивидуальных условиях, так как каждый бизнес-проект уникален, имеет свои условия реализации, объем прибыли и срок окупаемости. Исходя из прогнозных данных инвестиционной программы, финансово-кредитное учреждение устанавливает порядок начисления процентов, период, методы и сроки погашения задолженности.

Банк рассчитывает срок предоставления кредита исходя из трех показателей: предполагаемого срока окупаемости (исполнения плана), величины льготного периода и конкретного срока погашения, вычисленного с учетом амортизации и расчетной прибыли предприятия.

Ci=Ср+Пп+Пк

Ci – срок использования кредита на инвестиции;

Ср – период исполнения бизнес-плана;

Пп – льготный период кредитования;

Пк – период погашения задолженности.

Период погашения задолженности, соответственно, равен:

Пк=К/(А+Пр

К– общая сумма кредита и начисленных процентов;

А – амортизационные платежи, перечисляемые в счет погашения;

Пр – сумма прибыли за период.

Льготный период – промежуток времени, в течение которого банки не начисляют либо значительно занижают заемщику проценты по кредиту. Его продолжительность также рассчитывается индивидуально и может составлять от 1 месяца до 1-3 лет.

Гасить долг по инвестиционному кредиту предприятие начинает после реализации всех пунктов программы. Срок предоставления кредита обычно равен или превышает прогнозируемый срок нормативной окупаемости с поправкой на кредитные риски и текущую экономическую ситуацию.

Кредит может выдаваться на следующих условиях:

- на период от 3 до 10 лет, в исключительных случаях до 12-15 лет;

- в сумме от 500 тыс. рублей и до предела, обусловленного платежеспособностью заемщика;

- процентная ставка рассчитывается по формуле: ставка рефинансирования ЦБРФ (7,5% на март 2020 года) плюс 5%-12% в зависимости от периода кредитования и рискованности проекта;

- выплата разовым траншем либо в форме возобновляемой (не возобновляемой) кредитной линии;

- банк вправе устанавливать разовые комиссии за перечисление средств в пользу заемщика и на отдельные операции по кредиту в объеме от 0,1% до 2,5% от суммы кредита;

- погашение долга с помощью дифференцированных либо аннуитетных платежей с разработкой индивидуального графика.

По налоговому кредиту (на прибыль) условия немного другие:

- Срок предоставления от 1 до 5 лет. При наличии статуса резидента особых зон территориального развития период увеличивается до 10 лет.

- Процентная ставка дифференцированная. Диапазон значений составляет от 0,5 до 0,75 доли ставки рефинансирования ЦБРФ (7,5%).

Резиденты особых зон территориального развития могут быть освобождены от уплаты процентов по налоговому кредиту.

Для крупных предприятий, представителей малого и среднего бизнеса, реализующих бизнес-идеи в агропромышленном комплексе, процентные ставки существенно снижены, предусмотрен льготный период по погашению инвестиционного кредита.

Выгодно ли брать кредит на инвестиции

Привлечение заемных средств на инвестиции имеет свои очевидные плюсы и скрытые минусы.

Преимущества:

- Эффективное освоение средств. Условия кредита требуют разработки точного и выверенного ТЭО, учитывающего все нюансы проекта.

- Различные условия кредитования. Условия инвестиционных кредитов разрабатываются индивидуально под каждый проект.

- Увеличение прибыли. Увеличение активов в сочетании с грамотным планом реализации способствуют росту доходов по проекту.

- Планирование денежных потоков. В рамках кредитной линии предприятие может обеспечить бесперебойное снабжение своего производства оборотными средствами.

- Метод контроля над инвестициями. Жесткое ТЭО позволит оперативно видеть отклонения в осуществлении проекта и финансовые «дыры», вытягивающие деньги из проекта.

В процессе привлечения инвестиционных кредитов банк, с одной стороны, занимает нейтральную позицию, исключающую его участие в правлении проектом и дележе прибыли. С другой стороны, заемщик вправе делегировать банку долю полномочий в части контроля расходов либо предоставить право на доверительные операции, стимулирующие доходность проекта.

Инвестиционные кредиты бизнесу можно получить, например, в или .

Недостатки:

- Риск банкротства. В проекте присутствует несколько сторон, и успех зависит от скоординированности их действий. Отсутствие четкого плана в разы повышает риск неудачи.

- Длительность привлечения. Рассмотрение заявки, оценка проекта и заемщика проводится в несколько этапов. В итоге процесс занимает больше времени, чем оценка по обычному кредиту.

- Высокая стоимость. Банк страхует свои риски по долгосрочным займам, поэтому стоимость заемных средств, привлекаемая по стандартным условиям, довольно высока.

- Большой пакет документов. Кредитор оценивает все нюансы проекта, поэтому имеет право запрашивать различные документы, выходящие за рамки базового пакета.

На сегодняшний день кредитные организации предоставляют широкий спектр услуг, даже на самый взыскательный, вкус.

Чаще всего население пользуется кредитами и , но для утонченных ценителей найдутся еще несколько полезных инструментов.

На рынке существует любопытная услуга, многие при общении с банком обходят ее стороной. Вы можете заняться инвестициями, заручившись поддержкой кредитной организации.

Широкие возможности

Продукты, которые предлагают банки своим клиентам можно разделить на три большие категории.

Продукты, нацеленные на рост стоимости. К таким можно отнести фондовые индексы, ПИФы на акции, сырье и валюты. Они обычно повторяют движения лежащих в их основе базовых активов или являются стратегией управляющего упакованной в пай.

К ней относятся инвестиционные продукты, генерирующие процентный доход. В первую очередь это наименее рискованные продукты — паи облигационных фондов. Потому как основной объем активов направлен на покупку корпоративных либо государственных облигаций. Минусом является низкая доходность, очень часто даже ниже инфляции. Так же часть дохода уходит на вознаграждение управляющего.

Это структурированные продукты. На данный момент существует достаточное количество типов данных продуктов. Барьерные продукты и продукты с защитой капитала, можно отнести к наиболее распространенным.

Барьерные продукты представляют фиксированное вознаграждение в случае, если группа активов или базовый актив не снизится более чем, на 30%. Даже при снижении активов, инвестор все равно заработает фиксированный купон. Но получит не инвестированную сумму, а сам актив, по цене на момент покупки, либо эквивалент в деньгах.

Продукты с защитой капитала , действуют так же. Однако при снижении индексов сырья или акций, лежащих в основе продукта, инвестор получит 100% инвестированной суммы, но не получит доход.

Самый простой из интересных инвестпродуктов — . Подходят тем, кто не обладает объемными финансовыми знаниями и опытом. Фонды разделены на три большие категории — классические, отраслевые и специализированные. Деньги можно вложить в один из фондов. Минимальный первоначальный взнос может составлять — 5 тыс. руб.

Кроме того, можно воспользоваться индивидуальным инструментом инвестирования, называется «корзина ценных бумаг». Минимальный порог вхождения вполне сравним с крупным депозитом — 500 тыс. руб. Инвестору необходимо выбрать одну из предлагаемых программ (например, цветные металлы или строительство) и представить специалистам банка управление вашими средствами.

Так же можно выбрать несколько фондов, которые позволят не только переждать инфляционный шторм, но и даже заработать.

Возможны следующие варианты действий:

1)вложиться в фонд облигаций

2)в фонд инвестиций в золото.

Первый вариант предполагает стабильность, низкий уровень риска и небольшую доходность. Второй вариант для тех, кто хорошо понимает, что собой представляет инвестирование в металлы и готов к высокому риску с соответствующим уровнем доходности.

Помимо ПИФов классических, есть услуга доверительного управления средствами. Расставить приоритеты и выяснить насколько вы готовы к риску помогут специалисты. Так же вам предложат подходящую инвестиционную стратегию. После выбора программы и вложения денег вы можете расслабиться и наблюдать за тем, как они себя ведут.

Кроме этого, существует консервативное инвестирование, которое позволяет передать средства общим фондам банковского управления. Умеренный риск и умеренный доход сочетает в себе — ОФБУ смешанных инвестиций. Высокий риск и потенциально высокую доходность сочетает — ОФБУ акций.

Рискованное дело

В вопросе инвестирования всегда существует риск, поэтому рекомендую взвесить все за и против, прежде чем идти в банк с деньгами. Сегодня в законодательстве, которое регулирует две смежные области — деятельность управляющих компаний и банковскую деятельность существуют пробелы. Поэтому данная категория продуктов, пока защищена недостаточно хорошо.

100% гарантии сохранности ваших средств, на сегодняшний день ни кто не дает. Потому как, есть много непонятных моментов в проведении средств на биржу и выводе с нее, нет и достаточного сопровождения по инвестированию в ценные бумаги, выдачу средств кредиторам и так далее.

На данный момент времени получить гарантии возможно только на .

Российские банки предлагают своим клиентам осваивать новые технологии управления личными финансами, давно практикуемые на Западе. В сегменте депозитных операций существуют совершенно особые решения, одновременно совмещающие классический вклад и другие инвестиционные инструменты, больше характерные для страховых, брокерских или управляющих компаний. Такой инвестиционный портфель можно называть по-разному – структурный, комплексный, либо индексный продукт. Его смысл состоит в том, что пока одна часть клиентских денег гарантированно увеличивает свой объем, находясь на банковском вкладе, другая его доля работает, например, на более потенциальном (в смысле доходности) рынке ПИФов.

Среди структурных банковских продуктов чаще всего встречаются инвестиционные (с обязательной покупкой паев инвестиционных фондах) или страховые (когда клиент параллельно краткосрочному банковскому вкладу накапливает достаточно крупную сумму денег в течение длительного периода, исчисляемого десятилетиями).

Если рассматривать участие гражданина в накопительном страховании жизни и здоровья, то оно несколько отличается от традиционных сберегательных банковских программ не только долгим сроком (примерно от 5, чаще от 10, до 30 лет). Отличительной особенностью здесь назовем негарантированный инвестиционный доход (т. е. прибавочную стоимость), а также вариант досрочной выплаты суммы при наступлении страхового случая.

Достоинства паевых инвестиций могут превратиться в недостатки при неблагоприятном стечении обстоятельств на фондовом рынке. Поэтому инвестор либо рискует потерей прибыли, либо наоборот выигрывает в несколько раз больше, чем самый высокий депозитный процент в банке. Обычно банк гарантирует как минимум возврат вложенной в структурный продукт инвестиционной доли, на которую приобретаются паи ПИФов. В этом смысле с банком сотрудничают крупнейшие фонды, которые выстраивают свою стратегию на рынке, делая ставки на «голубые фишки», т.е. на высоколиквидные компании в области производства, недродобычи, финансов, энергетики и т. д. Причем банковскому вкладчику необязательно быть «продвинутым» инвестором, все решения на фондовом рынке принимаются управляющими компаниями.

Таким образом, диверсифицируя личные сбережения, и останавливая свой выбор на структурном продукте, вкладчик может получить не только повышенную доходность в самых надежных российских банках. Его ждут и другие выгоды в виде неограниченного инвестиционного дохода или возможность куда более долгосрочного накопления семейных финансов. Отметим, что к структурному продукту чаще обращаются состоятельные люди уже давно пользующиеся страховыми и инвестиционными инструментами.

НОМОС-Банк

Продукт «Номос-инвестиционный депозит» делит средства клиента на две части: классический банковский вклад и ПИФы под управлением УК «НОМОС-БАНКа». Вкладчик сам решает, где будут работать его паи – на рынке акций, облигаций, золота или на альтернативном развивающемся рынке. Для получения повышенного дохода на депозитном счете должно храниться не меньше, чем на паевом. Минимум для каждой из этих двух частей: 15 тыс. рублей или 550 долларов или 500 евро. Депозитная ставка зависит от срока: через месяц -11.74% годовых в рублях или через 3 месяца — 9.89% в рублях, 5.09% в любой инвалюте.

Срочный вклад «НОМОС-страховой депозит» позволяет дополнительно получить 13,25% в рублях и 6,6% в инвалюте, при условии оформления полиса накопительного страхования жизни (от 10 лет) в ППФ «Дженерали Страхование жизни». Минимальный взнос — от 60 тыс. рублей или эквивалент в валюте.

Бинбанк

«Вклад в будущее» открывается после оформления страхового полиса. Для страхования можно выбрать одну из нескольких программ инвестирования с разными условиями накопления и получения дополнительного дохода. Например, долгосрочное инвестирование в накопительный или инвестиционный полис. Здесь средства откладываются постепенно в течение длительного времени. В конце срока инвестор получает не только запланированную сумму, но и инвестиционный доход. Другая программа «Управление капиталом» предлагает вкладывать средства в рост цены на нефть, акции РТС, драгоценные металлы, индекс БРИКС.

Условия банковского депозита предполагают минимальную сумму 100 тыс. рублей. Договор заключается на 366 дней. Годовой доход в размере 13,25% выплачивается в конце. Дополнительные взносы не предусмотрены.

Банк Русский Стандарт

Под управлением УК «Русский Стандарт» находятся несколько паевых инвестиционных фондов. Вкладчики банка имеют возможность купить паи фонда драгоценных металлов «Екатерина Великая» или акций «Петр I» или ПИФа смешанных инвестиций «Империя» через инвестиционный продукт «Сказочные инвестиции». Этот вклад сочетает в себе классический депозит с повышенной процентной ставкой и паевые вложения.

В каждый из этих инструментов вкладывается определенная доля общих средства клиента. Например, 70% остается на банковском счете под 11-13%, а 30% инвестируется в ПИФы. Или другой вариант, когда все деньги делятся на две равных части, в этом случае банковский счет прирастает на чуть б?льший процент 11.5-13.5% годовых. Конкретная ставка зависит от срока (180-720 дней) и суммы, минимальная из которых равна 30 тыс. рублям.

Инвестиционный Республиканский Банк

Здесь предлагают на выбор сразу три вклада, сочетающих банковскую депозитную классику и другие финансовые решения для прироста капитала. Каждый из вкладов открывается на сумму от 10 тыс. руб., сроком на год, под 11.5-12%.

Особые условия договора «Первый инвестиционный» предполагают, что сумма процентного дохода по вкладу начисляется в начале срока с одновременным переводом её на счет брокерских операций для покупки акций Мособлбанка. Вклад «Второй инвестиционный» обязывает покупать на сумму не менее 50 тыс. руб. акции таких надежных и крупных компаний, как Газпром, ЛУКОЙЛ, Сургутнефтегаз и т.п., где акционерам выплачиваются дивиденды. Наконец, в депозите «Третий Инвестиционный» на сумму от 30 тыс. руб. приобретаются высоколиквидные облигации и акции через паевые фонды.

Банк Уралсиб

Инвесторы этого банка могут выбрать из двух вкладов «Вклад + ПИФ Консервативный» и «Вклад + ПИФ Динамичный», которые различаются набором фондовых инструментов и совсем немного размером депозитных ставок (9.1-11.5% в рублях или 1.7-2.7% в инвалюте). У обоих одинаковые сроки (91, 181, 367 дней) и минимальные суммы (от 50 тыс. руб., 2 тыс. долларов/евро). Объем покупаемых паев должен быть не менее суммы вклада. Дополнительных взносов именно на вклад не предусмотрено.

Владелец «Консервативного» договора инвестирует в ПИФ «УралСиб Золото» и «УралСиб Фонд Консервативный». Вклад «Динамичный» дает возможность инвестировать в ПИФы и акций, и облигаций, а также делать смешанные инвестиции в такие известные фонды, как «УралСиб Нефть и Газ», «УралСиб Металлы России», «УралСиб Энергетическая перспектива» и т. п.

Ситибанк

В этом банке тоже два комплексных продукта, сочетающих вклад и другой инструмент инвестирования.

Первый предлагает подключиться к накопительному страхованию жизни, здоровья и трудоспособности. Полис оформляется на срок от 10 до 30 лет, в конце которого выплачивается накопленная сумма плюс инвестиционный доход. Периодичность уплаты взносов – ежеквартально, ежегодно или другое на выбор клиента. За счет страховой компании можно пройти медицинское обследование. Срочный банковский вклад в этом комплекте открывается на 150 дней под 11% в рублях или 5.5% в валюте.

Другой договор «Срочный (с инвестиционными продуктами)» заключается на 33 или 100 дней под 6 или 7% годовых. Его фондовые инструменты находятся под управлением финансовых групп ВТБ, Сбербанка, Альфа-Капитал, Deutsche UFG, ТКБ БНП Париба, Уралсиб.

Росгосстрах Банк

В тарифной сетке депозита «Инвестиционный» четыре срока – 1, 3, 6, 12 месяцев. Кроме этого, ставка (10-11% годовых) зависит еще от диапазона сумм, минимальное значение которой 25 тыс. руб. Кстати, 11% можно заработать уже через 31 день, если вложить больше 450 тыс. руб. Дополнительные взносы не принимаются.

Но сначала нужно приобрести паи на сумму не меньше размера вклада. Под управлением «РГС Управление активами» состоит 9 фондов, которые оперируют такими активами, как облигациями, акциями, индексными и отраслевыми фондами, смешанными инвестициями. Специалисты ПИФов играют на повышении и понижении стоимости ценных бумаг лидирующих компаний российской экономики (голубые фишки), имеющих стабильные прогнозы развития в области добычи нефти, газа, металлических руд и драгоценных металлов.

Промсвязьбанк

За счет того, что проценты вклада «Финансовая Защита» капитализируются, эффективная ставка увеличится до 11.57% в рублях и 6.7% в евро или долларах, хотя вкладчик может выбрать и другую форму выплаты – помесячную ренту. Договор сроком один год заключается на сумму от 1 млн. рублей или от 30 тыс. в иностранной валюте. Здесь есть льготы для досрочного расторжения соглашения, когда рублевая ставка снизится до 7%.

Для максимальной суммы вклада устанавливается лимит, который зависит от уже накопленных взносов на полисе страхования жизни и здоровья от «СК «Альянс РОСНО Жизнь». Полис приобретается в рамках программы «Финансовая защита любимых» участниками Private Banking для реализации личных и семейных планов. Клиенты имеют гарантированный доход на накопленную страховую сумму через 5 или 30 лет.

Нордеа Банк

Этот столичный банк может предложить потенциальным инвесторам вклад «Ваше будущее» с обязательным присоединением к одной из программ накопительного страхования жизни в СК «Альянс Жизнь». Вклад открывается не ранее, чем через месяц после покупки полиса. Ставки этого особого депозита выше, чем в остальных нордеевских продуктах. Через год вкладчик получит дополнительно 10.5%. Минимальная ставка 9.5% начисляется через 3 месяца, а через полгода 10%. Максимум для евро и долларов – 4% годовых. Минимальная сумма для сбережений 30 тыс. руб.

Специалисты СК помогут подобрать оптимальный вариант страховой программы. Например, финансовый план «Путевка в жизнь» предназначен для инвестиций в будущее детей. Для их родителей есть план «Гарантия будущего», позволяющий копить средства к определенному возрасту.

Райффайзенбанк

Тарифная сетка российского банка с чисто австрийским капиталом содержит сразу несколько структурных продуктов, рассчитанных на инвестиции в ПИФы или накопительное страхование. Выбрать можно из шести вкладов, у каждого их которых определен свой срок (30, 181 или 365 дней), ставка (максимальная 10.5% в рублях или 8% годовых в евро/долларах через месяц действия вклада «Страховой премиальный (при сроке страхования от 10 лет)») и минимальная сумма (от 15 тыс. руб. или 500 евро/долларов).

Особенностью страхового полиса назовем его срок (от 6 до 30 лет). ПИФами, где размещаются частные инвестиции, управляет одноименная «дочка» австрийской финансовой группы — УК «Райффайзен Капитал».

Формы инвестиционной деятельности коммерческих банков классифицируются на основе общих критериев систематизации инвестиционных видов. Однако представляется возможным выделить ряд особенностей банковской инвестиционной деятельности, заключающейся в следующей классификации ее видов:

‒ реальные инвестиции;

‒ финансовые инвестиции;

‒ производственные инвестиции;

‒ инвестиции, направленные на собственное развитие банка.

Данную классификацию целесообразно представить в виде следующей схемы (рисунок 1.1):

Рисунок 1.1. Классификация и формы банковских инвестиций

Таким же образом можно классифицировать инвестиционные банковские услуги. К инвестиционным банковским услугам следует относить:

Инвестиционные банковские услуги на первичном рынке ценных бумаг (услуги андеррайтинга, дилерские услуги);

Инвестиционные банковские услуги на вторичном рынке ценных бумаг (брокерские услуги, дилерские услуги, услуги по управлению портфелем ценных бумаг клиента);

Инвестиционные банковские услуги на кредитном, денежном, валютном рынках и др. (покупка по инициативе клиентов иностранной валюты, драгоценных металлов и др.);

Услуги по организации и сопровождению слияний, поглощений и реструктуризаций организаций.

В зависимости от направленности (цели) инвестиционных банковских услуг предлагается разделить их на три блока: услуги по увеличению финансовых ресурсов клиентов (за счет их выгодного вложения), услуги по мобилизации дополнительных финансовых ресурсов для клиентов (за счет использования ресурсов банка) и услуги по проведению и сопровождению слияний, поглощений и реструктуризацией (рисунок 1.2).

Рисунок 1.2. Инвестиционные банковские услуги

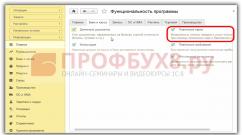

На современном этапе развития экономики инвестиционные потребности клиентов настолько разнообразны, что уже требуют от банков создания инвестиционных продуктов как более сложную форму комбинирования инвестиционных и других банковских услуг (рисунок 1.3).

Рисунок 1.3. Схема создания инвестиционного банковского продукта

Таким образом, инвестиционный банковский продукт удовлетворяет инвестиционные потребности клиента (привлечение дополнительных ресурсов для организации своей деятельности) и инвестиционные намерения (желание получить дополнительный доход).

Необходимо уточнить, что простые инвестиционные банковские продукты образуются на основе предоставления базовой инвестиционной банковской услуги и сопровождающих услуг, без которой данный продукт не может быть продан.

Комплексные инвестиционные банковские продукты образуются на основе оказания базовой инвестиционной банковской услуги, сопровождающих и дополнительных услуг. Дополнительные услуги могут и не оказываться, но они служат для наполнения простого инвестиционного банковского продукта с целью удовлетворить не одну, а несколько потребностей клиента.

Пакетированные инвестиционные банковские продукты образуются на основе продажи нескольких взаимодополняющих банковских продуктов, при том, что базовым банковским продуктом является инвестиционный, а также продуктов других финансовых компаний, аккредитованных банками (или дружественными) по типу «финансового супермаркета».

На основе проведенного анализа существующих определений понятия «инвестиционный банковский продукт» можно утверждать, что инвестиционному банковскому продукту в общем смысле присущи все те характеристики, которые относятся к банковскому продукту вообще.

Тем не менее, существуют такие характеристики, которые могут быть отнесены только и преимущественно к инвестиционному банковскому продукту:

Инвестиционный банковский продукт всегда рассчитан на длительный период времени;

Заведомо относится к высокорискованным продуктам в россии, так как из-за продолжительного периода времени банк планирует свою деятельность (в том числе и инвестиционную) исходя из прогноза будущих событий;

Суть инвестиционного банковского продукта должна быть адекватно отражена в более сложной системе документов, разрабатываемых с учетом экономических выгод банка и клиента, размера, принимаемого на себя банком риска и с учетом действующего законодательства (технико-экономическое обоснование проекта, бизнес-план реализации проекта, заключения экспертов и т. п.);

Создание и реализация инвестиционного банковского продукта зависят не только от банка и потребности его клиента, но также и от инвестиционной политики государства.

В соответствии с вышеизложенным предлагается следующее определение понятия: «инвестиционный банковский продукт– это совокупность банковских услуг, основной из которых является инвестиционная услуга, направленных на комплексное удовлетворение инвестиционных намерений и потребностей клиентов».

Наполнение инвестиционного продукта (количество и комбинация услуг) зависит от запросов рынка и инвестиционной стратегии каждого конкретного банка.

Проведенное исследование позволяет представить «инвестиционную банковскую триаду», являющейся основой инвестиционной банковской деятельности (таблица 1.1).

Таблица 1.1

Основные виды инвестиционных банковских операций, услуг и продуктов (с примерами продуктов из продуктовой линейки российских банков)

| Инвестиционные банковские операции | Инвестиционные банковские услуги | Инвестиционные банковские продукты |

| Инвестиционные банковские операции для себя: 1.Покупка продажа ценных бумаг с целью получения дохода за счет изменения курсовой стоимости ценных бумаг и начисленных процентов 2.Покупка ценных бумаг с целью участия в капитале организации и управления ею 3.Инвестиционные банковские операции для клиента: Покупка и продажа ценных бумаг по поручению клиента, как за свой счет, так и за счет клиента | 1.Брокерские услуги 2.Дилерские услуги 3. Услуги доверительного управления 4.Инвестиционные кредитные услуги 5.Услуги эмиссионного посредничества 6.Услуги слияний и поглощений | Простые инвестиционные банковские продукты: 1.Продукт инвестиционного кредитования. «Простой» – инвестиционный продукт включает инвестиционный кредит на модернизацию старого оборудования сроком на 10 лет под 10 % годовых и консультационную услугу 2.Продукт доверительного управления «Консервативный» – инвестиционный продукт включает управление суммой 1000000 рублей сроком 1 год (вложение только в надежные облигации) и консультационную услугу продолжение таблицы 1.1 Комплексные инвестиционные банковские продукты: 1.Брокерский инвестиционный продукт «Без забот» – инвестиционный продукт 1.1.Брокерские услуги. 1.2.Депозитарные услуги. 1.3.Услуги Интернет банка 2.Дилерский инвестиционный продукт «Нам по пути» – инвестиционный продукт 1.1. Дилерские услуги. 1.2. Депозитарные услуги. 1.3. Кредитная услуга в виде овердрафта по счету при покупке ценных бумаг. Пакетированные инвестиционные банковские продукты: «Слияние под ключ» – пакетированный продукт 1.Комплексный инвестиционный продукт: 1.1.Кредитная услуга (инвестиционный кредит на выкуп акций поглощаемой организации) 1.2.Дополнительные (инвестиционные) услуги: – услуга по организации процесса слияния и поглощения – услуга эмиссионного посредничества по выпуску и выкупу акций новой организации 2. Продукт по присвоению международного рейтинга новой организации «Перспектива»– пакетированный продукт 1. Банковский (депозитный) продукт Депозитный вклад в рублях на сумму 1000000 руб., на срок 1 год под 10 % годовых, выплата в конце срока 2. Банковский (инвестиционный) продукт Покупка паев инвестиционного фонда на сумму 200000 руб на 1 год 3. Банковский (инвестиционный) продукт Открытие счета ОМС сроком на 1 год на сумму 100000 руб. 4. Карточный банковский продукт Получение кредитной карты с лимитом 200000 руб. 19 % годовых. 5.Продукт дистанционного банковского обслуживания (услуга мобильный банк, услуга Банк онлайн) |

Уже более 10 лет Сбербанк России участвует в финансировании долгосрочных инвестиционных проектов во всех отраслях российской экономики, являясь лидером рынка по объему предоставленного финансирования, по степени отраслевой и продуктовой диверсификации.

Банком накоплен обширный опыт как в части предоставления классических услуг инвестиционного кредитования и проектного финансирования, так и в части реализации нестандартных комплексных финансовых продуктов.

Банк предлагает следующие услуги для корпоративных клиентов

- Средне- и долгосрочное финансирование инвестиционных проектов

- Финансирование сделок слияния и поглощения (M&A)

- Финансирование лизинговых сделок

- Организация размещения облигационных займов

- Предоставление банковских гарантий в рамках финансируемых проектов

- Кредитование в рамках экспортного финансирования под страховку экспортного агентства

Формы и условия кредитования

Кредитование осуществляется в виде разового кредита или путем открытия кредитной линии как в рамках лимитов, устанавливаемых на предприятие, так и на основе рассмотрения отдельных инвестиционных проектов.

Кредит может быть предоставлен в рублях или в иностранной валюте на срок до 10-15 лет под различные формы обеспечения.

С более подробной информацией о финансировании контрактов по импорту товаров и услуг капитального характера за счет средств иностранных банков под покрытие экспортного кредитного агентства.