Правовое регулирование лизинга в российской федерации. Что такое лизинг простыми словами — его виды, условия получения и отличия от кредита Лизингодатель физическое лицо не предприниматель

Сегодня у многих российских предприятий возникает необходимость приобретения дорогостоящих основных средств. Однако не каждая фирма может позволить себе крупные капитальные затраты, и тогда она выбирает более дешевый по сравнению с покупкой оборудования способ формирования основных фондов – лизинг.

Каковы особенности лизинговых правоотношений? На что необходимо обратить внимание при заключении договора лизинга? Как отразить в бухгалтерском учете лизинговые операции? Что нового в налоговом учете лизинговых операций? На эти и другие вопросы автор попытается дать ответы в настоящей статье.

Правовые и организационно-экономические особенности лизинга определены Федеральным законом «О финансовой аренде (лизинге)» (далее – Закон о лизинге) , согласно которому лизинг – вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем.

Предметом лизинга могут быть любые непотребляемые вещи (кроме земельных участков и других природных объектов), движимое и недвижимое имущество, которое может использоваться в предпринимательской деятельности.

Участниками лизинговой сделки являются лизингодатель, лизингополучатель и поставщик. Лизингодатель и лизингополучатель заключают между собой договор лизинга,в соответствии с которым лизингодатель приобретает в собственность имущество за счет привлеченных и (или) собственных средств и предоставляет его в качестве предмета лизинга лизингополучателю во временное владение или в пользование. По окончании договора лизинговое имущество либо возвращается лизингодателю, либо переходит в собственность лизингополучателя на основании договора купли-продажи.

Лизингодатель и поставщик заключают между собой договор купли-продажи, согласно которому поставщик продает лизингодателю производимое (закупаемое) им имущество (предмет договора лизинга) и передает его лизингодателю или лизингополучателю в соответствии с условиями договора. Условие о том, кто производит выбор продавца и приобретаемого имущества (лизингодатель или лизингополучатель), должно быть предусмотрено договором лизинга.

В пределах одного лизингового правоотношения поставщик одновременно может выступать и как лизингополучатель, то есть организация вправе продать лизинговой компании свое имущество, а затем заключить на него договор лизинга (так называемый возвратный лизинг). Такую схему обычно используют компании, которым нужны оборотные средства, так как организация (как продавец) получит при этом определенную денежную сумму, но в то же время будет использовать оборудование у себя (как лизингополучатель). Собственником оборудования в данном случае является лизинговая компания (лизингодатель).

Для справки : лизингодателем может быть любое юридическое или физическое лицо. Лизинговая деятельность не лицензируется (Закон о лизинге в первой редакции содержал условие о необходимости наличия лицензии для осуществления лизинговой деятельности, которое было отменено Федеральным законом № 10-ФЗ ). Лизингополучателем могут выступать только коммерческие или некоммерческие организации, использующие имущество для предпринимательских целей.

Обратите внимание : лизинг – финансовая аренда, связанная с передачей в пользование имущества. Следует различать финансовую аренду (лизинг) и аренду с правом выкупа. По договору финансовой аренды арендодатель сначала должен приобрести в собственность указанное арендатором имущество, а затем предоставить его арендатору во временное владение и пользование (ст. 665 ГК РФ ). По договору аренды с правом выкупа во временное владение и пользование можно передавать любое имущество: и то, которое уже использовалось, и вновь приобретенное. Договор будет квалифицироваться как договор лизинга, если из его содержания следует, что имущество приобретено по заказу арендатора.Это нужно учесть бухгалтеру, так как и в бухгалтерском, и в налоговом учете операции по договору лизинга отражаются особым способом.

Договор лизинга

В договоре лизинга должны быть указаны данные, позволяющие точно установить имущество, подлежащее передаче лизингополучателю в качестве предмета лизинга. В противном случае договор считается незаключенным.

Договор лизинга определяет размер и способ осуществления лизинговых платежей, а также их периодичность.

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя (п. 1 ст. 28 Закона о лизинге ).

Закон о лизинге не ограничивает стороны в размере лизинговых платежей и сроков их уплаты (они могут быть равномерно распределены на весь срок действия договора, либо первый платеж может составить значительную часть от суммы договора, а остальная часть платежей распределена на оставшийся срок). График платежей и их размеры стороны обычно закрепляют в договоре.

Организациям стоит обратить особое внимание на условия договора, касающиеся доставки и монтажа оборудования, его последующего обслуживания и ремонта. По общему правилу (если иное не предусмотрено договором лизинга) техническое обслуживание предмета лизинга, обеспечение его сохранности, а также капитальный и текущий ремонт осуществляет лизингополучатель за свой счет.

Если предметом лизинга является транспортное средство, то договором должно быть предусмотрено, на чье имя (лизингодателя или лизингополучателя) будет оформлена его государственная регистрация.

По окончании срока действия договора лизинга лизингополучатель обязуется возвратить предмет лизинга или приобрести его в собственность на основании договора купли-продажи. Если в договоре предусмотрен переход права собственности на предмет лизинга к лизингополучателю, то в общую сумму договора лизинга может включаться выкупная цена предмета лизинга. Согласно п. 1 ст. 31 Закона о лизинге предмет лизинга, переданный лизингополучателю по договору лизинга, учитывается на балансе лизингодателя или лизингополучателя по взаимному соглашению . Стороны договора лизинга имеют право по взаимному соглашению применять ускоренную амортизацию предмета лизинга.

Таким образом, при заключении лизингового договора его существенным условием является выбор балансодержателя предмета лизинга, то есть того, кто будет начислять амортизацию: лизингодатель или лизингополучатель?

Обратите внимание : в налоговом учете предмет лизинга входит в состав амортизируемого имущества у той стороны договора лизинга, которая учитывает предмет лизинга на балансе в бухгалтерском учете. Таким образом, учитывать имущество в бухгалтерском учете на балансе лизингополучателя, а в налоговом учете – лизингодателя стороны договора лизинга не вправе (Письмо МФ РФ от 11.01.05 № 03-03-01-04/2/4 ).

Приобретение лизингового имущества

и формирование его первоначальной стоимости

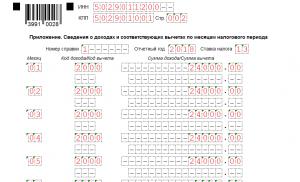

В январе 2006 г. ООО «Дельта-Лизинг» (лизингодатель) и ООО «Альфа» (лизингополучатель) заключили между собой договор лизинга сроком на 2 г. (24 мес.), согласно которому лизингодатель приобретает насос центробежный с целью передачи его в лизинг. Договором предусмотрено, что выбор продавца и приобретаемого имущества осуществляет лизингодатель.

В этом же месяце ООО «Дельта-Лизинг» по договору купли-продажи приобрело насос по цене 826 000 руб., в том числе НДС – 126 000 руб., и оплатило его стоимость поставщику. Дополнительные затраты, связанные с приобретением лизингового имущества, составили 23 600 руб., в том числе НДС – 3 600 руб.

Бухгалтерский учет лизинговых операций ведется согласно Указаниям об отражении в бухгалтерском учете операций по договору лизинга . Этот документ был утвержден в 1997 году, и операции в нем даны по старому Плану счетов, действовавшему до 2001 года. Однако данные указания до сих пор не утратили силу, и бухгалтеры могут ими пользоваться, заменяя «старые» номера счетов на действующие в настоящее время.

Затраты, связанные с приобретением лизингового имущества за счет собственных или заемных средств, отражаются по дебету счета «Капитальные вложения», субсчет 4 «Приобретение объектов основных средств». К таким затратам, в частности, относятся: стоимость предмета лизинга, расходы на его транспортировку и установку, на таможенное оформление и оплату таможенных сборов, на охрану предмета лизинга при транспортировке, на выплату процентов за пользование привлеченными средствами, на содержание, обслуживание и передачу предмета лизинга, а также иные расходы, без осуществления которых невозможно его использование.

Имущество, предназначенное для сдачи в аренду по договору лизинга, в сумме всех затрат, связанных с его приобретением, отражается в учете проводкой: Дебет , субсчет «Имущество для сдачи в аренду», Кредит .

Если по условиям договора лизинга лизинговое имущество поставляется продавцом непосредственно лизингополучателю, минуя лизингодателя, то записи на счетах учета производятся транзитом на основании первичного учетного документа лизингополучателя.

Бухгалтерские записи по приобретению лизингового имущества у ООО «Дельта-Лизинг» (лизингодателя) будут следующими:

|

Дебет |

Кредит |

Сумма, руб. |

|

|

Имущество оплачено поставщику |

|||

|

Приобретено имущество для передачи в лизинг |

|||

|

Отражен НДС |

|||

|

Учтены дополнительные затраты, связанные с приобретением имущества |

|||

|

Отражен НДС |

|||

|

Принят на учет насос (700 000 + 20 000) руб. |

|||

|

Принят к вычету НДС (126 000 + 3 600) руб. |

Порядок формирования первоначальной стоимости предмета лизинга для целей налогообложения прибыли определен ст. 257 НК РФ : первоначальной стоимостью имущества, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ . Таким образом, первоначальная стоимость предмета лизинга в налоговом учете может отличаться от его первоначальной стоимости в бухгалтерском учете на суммы процентов, уплаченных лизингодателем за кредит для приобретения данного имущества, на курсовые и суммовые разницы, то есть на суммы, которые в бухгалтерском учете включаются в первоначальную стоимость, а в налоговом учитываются в составе внереализационных расходов.

В нашем примере первоначальная стоимость предмета лизинга для целей налогового учета составит 720 000 руб. (700 000 руб. – стоимость лизингового имущества, 20 000 руб. – дополнительные затраты, связанные с его приобретением).

Определив первоначальную стоимость имущества, необходимо установить порядок начисления амортизации по этому имуществу. Согласно п. 7 ст. 258 НК РФ имущество, полученное (переданное) в финансовую аренду по договору лизинга, включается в соответствующую амортизационную группу той стороной, которая его учитывает по условиям договора. Для определения амортизационной группы объектов лизинга руководствуются Классификацией основных средств (далее – Классификация ).

Статьей 259 НК РФ установлено, что к нормам амортизации имущества, являющегося предметом лизинга, могут быть применены специальные коэффициенты. Порядок их применения следует закрепить в учетной налоговой политике организации. В частности, в силу п. 7 ст. 259 НК РФ для амортизируемых основных средств, которые являются предметом договора финансовой аренды, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент, но не выше 3 , который, отметим, не распространяется на основные средства, относящиеся к первой, второй и третьей амортизационным группам ( составляет от года до пяти лет включительно), если амортизация по ним начисляется нелинейным методом.

В Налоговом кодексе предусмотрено применение повышающего коэффициента с учетом некоторых особенностей:

– при лизинге легковых автомобилей и пассажирских микроавтобусов с первоначальной стоимостью соответственно более 300 000 и 400 000 руб.;

– при передаче в лизинг основного средства, которое работает в условиях агрессивной среды и (или) повышенной сменности.

По легковым автомобилям и пассажирским микроавтобусам, первоначальная стоимость которых равна соответственно более 300 000 и 400 000 руб., основная норма амортизации применяется со специальным коэффициентом 0,5 (п. 9 ст. 259 НК РФ ). Таким образом, если сторонами договора лизинга транспортных средств предусмотрено использование повышающего коэффициента в размере, не превышающем 3, то коэффициент, применяемый к основной норме амортизации, вычисляется как произведение коэффициента, применяемого сторонами договора лизинга (не более 3), на 0,5.

Пример 2.

Легковой автомобиль, первоначальная стоимость которого составляет 600 000 руб., приобретен в лизинг. Данный объект основных средств относится к III амортизационной группе, и по нему установлен срок полезного использования 5 лет (60 мес.).

Коэффициент, применяемый к основной норме амортизации, будет равен 1,5: (3 х 0,5).

Ежемесячная норма амортизации составит 2,5%: (1 / 60 мес.) х 100% х 1,5.

Сумма ежемесячных амортизационных отчислений, учитываемых при налогообложении прибыли: (600 000 руб. х 2,5% / 100%) = 15 000 руб.

Если налогоплательщик принимает решение о применении повышающего коэффициента в соответствии с п. 7 ст. 259 НК РФ для отдельных единиц основных средств, работающих в условиях агрессивной среды и (или) повышенной сменности, то общий коэффициент по условиям работы не может быть более 2. Если в условиях агрессивной среды и (или) повышенной сменности работает основное средство, приобретаемое (передаваемое) налогоплательщиком по лизингу, то он может применять или коэффициенты, предусмотренные по договору лизинга (не более 3), или повышающие коэффициенты по условиям эксплуатации объекта (не более 2). То есть коэффициенты в этом случае не перемножаются. Такой подход обусловлен требованием указанной нормы применения коэффициентов по лизингу и по условиям эксплуатации только к основной норме амортизации.

Рассмотрим бухгалтерский и налоговый учет у обеих сторон договора лизинга в двух вариантах: лизинговое имущество находится на балансе лизингодателя, и лизинговое имущество находится на балансе лизингополучателя.

Продолжим условия первого примера. В январе 2006 г. лизингодатель передает насос в лизинг сроком на 2 г. (24 мес.). Стоимость объекта основных средств по договору составляет 1 416 000 руб., в том числе НДС – 216 000 руб. Лизинговые платежи выплачиваются равномерно в течение всего срока действия договора лизинга и составляют 59 000 руб. в месяц, в том числе НДС – 9 000 руб. Прочие затраты лизингодателя составили 4 000 руб. в месяц.

Согласно Классификации насос относится к четвертой амортизационной группе со сроком полезного использования свыше 5 лет до 7 лет включительно (или от 61 до 84 месяцев). Если установить срок полезного использования 72 месяца и применить коэффициент ускорения, равный 3, то стоимость лизингового имущества можно списать через амортизационные отчисления в течение срока действия договора – 24 месяцев. Таким образом, для целей налогового учета сумма ежемесячных амортизационных отчислений составит 30 000 руб.: (720 000 руб. / 24 мес.).

Учет у лизингодателя

Лизинговое имущество находится на балансе лизингодателя

Сторона, на балансе которой находится предмет лизинга, производит амортизационные отчисления. Значит, в данном случае амортизацию будет начислять лизингодатель. Согласно взаимному соглашению сторон по предмету лизинга может применяться ускоренная амортизация (ст. 31 Закона о лизинге). Порядок и способы начисления амортизации в бухгалтерском учете установлены ПБУ 6/01 .

Обратите внимание: возможность применения ускоренной амортизации по лизинговому имуществу предусмотрена только для способа уменьшаемого остатка (на практике использующегося не очень часто). В подтверждение этому можно привести Письмо МФ РФ от 18.12.03 № 04-02-05/2/81 «О применении повышающего и понижающего коэффициентов при начислении амортизации в бухгалтерском учете», в котором говорится, что по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, при начислении амортизации с использованием способа уменьшаемого остатка, может применяться коэффициент ускорения не выше 3 в соответствии с условиями договора финансовой аренды. Применение коэффициента ускорения при начислении амортизационных отчислений линейным способом ПБУ 6/01 не предусматривает (аналогичная точка зрения представлена в Письме МФ РФ № 03-06-01-04/125).

Желание бухгалтеров начислять амортизацию линейным способом (на сегодняшний день он наиболее распространенный), чтобы ускорить списание амортизационных отчислений, обоснованно. Во-первых, для того, чтобы сблизить бухгалтерский учет с налоговым, где порядок применения ускоренной амортизации для линейного метода четко прописан, во-вторых, для того, чтобы уменьшить налог на имущество, который исчисляется по данным бухгалтерского учета, а значит, балансодержателем лизингового имущества.

Годовая сумма амортизационных отчислений при линейном способе определяется путем умножения первоначальной стоимости объекта основных средств на норму амортизации, исчисленную исходя из срока полезного использования этого объекта. Согласно п. 20 ПБУ 6/01 срок полезного использования организация устанавливает самостоятельно с учетом некоторых условий, в частности, исходя из нормативно-правовых и других ограничений, предусмотренных порядком использования этого объекта (например, срока аренды).

В нашем примере сумма амортизации в месяц будет рассчитана следующим образом:

Первоначальная стоимость х Норма амортизации = 720 000 руб. х 1/24 = 30 000 руб.

В бухгалтерском учете ООО «Дельта-Лизинг» (лизингодателя) будут сделаны следующие проводки:

|

Дебет |

Кредит |

Сумма, |

||

|

Передан насос лизингополучателю |

||||

|

|

||||

|

Начислен лизинговый платеж за месяц (1 416 000 руб. / 24 мес.) |

||||

|

Начислена амортизация по переданным в лизинг основным средствам (720 000 руб. / 24 мес.) |

||||

|

Отражены затраты лизингодателя за месяц |

||||

|

Затраты списаны на реализацию (30 000 + 4 000) руб. |

||||

|

Начислен НДС с выручки |

||||

|

Отражен финансовый результат (59 000 - 9 000 - 34 000) руб. |

||||

|

Получен лизинговый платеж |

||||

По окончании договора лизинга возможны два варианта по использованию предмета лизинга.

Вариант 1. Лизингополучатель обязан вернуть лизингодателю предмет лизинга в состоянии, в котором он его получил, с учетом нормального износа или износа, обусловленного договором лизинга (п. 4 ст. 17 Закона о лизинге ).

В учете это будет отражено следующим образом:

Вариант 2. Договором лизинга определено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора или до его истечения на условиях, предусмотренных соглашением сторон (п. 1 ст. 19 Закона о лизинге ).

В учете будет составлена такая запись:

В налоговом учете лизингодателя доходами будут лизинговые платежи за минусом налога на добавленную стоимость. В нашем примере они составят 50 000 руб.: ((1 416 000 - 216 000) / 24 мес.). Расходами являются суммы начисленной амортизации и прочих затрат, которые составят 34 000 руб. в месяц. При отсутствии других операций прибыль от лизинговой сделки будет равна 16 000 руб. в месяц.

По окончании срока договора лизинга остаточная стоимость насоса равна нулю. В данном случае при передаче имущества в собственность лизингополучателя лизингодатель не будет отражать дополнительно ни доходы, ни расходы.

Нами рассмотрен достаточно простой пример, когда лизинговые платежи распределены равномерно, а амортизационные отчисления полностью списаны в течение всего срока действия договора лизинга. Изменим условия первого примера и предположим, что срок договора составляет не 24, а, например, 16 месяцев (сумма договора лизинга и первоначальная стоимость имущества те же). В этом случае ежемесячная сумма дохода составит 75 000 руб.: ((1 416 000 руб. - 216 000 руб.) / 16 мес.).

Сумма начисленной амортизации за месяц та же – 30 000 руб.

Прибыль от лизинговой сделки – 45 000 руб.

Если по условиям договора имущество переходит в собственность лизингополучателя, то по окончании договора лизинга на основании пп. 1 п. 1 ст. 268 НК РФ налогоплательщик при реализации амортизируемого имущества вправе уменьшить доходы от таких операций на остаточную стоимость амортизируемого имущества: (720 000 руб. - 30 000 руб. х 16 мес.) = 240 000 руб.

Обратите внимание : лизингодатель не является плательщиком налога на имущество ни в данной ситуации, ни в случае, когда имущество находится на балансе лизингополучателя, так как при определении налогооблагаемой базы основные средства, признаваемые объектом налогообложения, учитываются по остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета (ст. 375 НК РФ ). Этой позиции придерживается Минфин (см., например письма МФ РФ от 19.11.04 № 03-06-01-04/133, от 19.11.04 № 03-06-01-04/137, от 28.02.05 № 03-06-01-04/118, от 02.11.05 № 07-05-10/49 ). Суть ее сводится к тому, что в случае принятия организацией к бухгалтерскому учету материальных ценностей, отвечающих требованиям признания их основными средствами, но предназначенных не для использования в процессе производства продукции (выполнения работ, оказания услуг), а для предоставления организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода, указанные объекты рассматриваются в качестве доходных вложений в материальные ценности, учитываются на счете 03 «Доходные вложения в материальные ценности» и, согласно п. 1 ст. 374 НК РФ , не включаются в объект налогообложения до перевода их в состав основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

Если договором лизинга определено, что лизинговое имущество отражается на балансе лизингополучателя, то в бухгалтерском учете ООО «Дельта-Лизинг» (лизингодателя) передача в лизинг имущества будет отражена следующими проводками:

|

Дебет |

Кредит |

Сумма, |

|

|

Стоимость насоса отражена на забалансовом счете |

|||

|

Отражена задолженность лизингополучателя (по стоимости, определенной в договоре лизинга) |

|||

|

Отражен НДС со стоимости лизингового имущества |

|||

|

Лизинговое имущество передано лизингополучателю (по балансовой стоимости) |

|||

|

Отражена разница между стоимостью договора и балансовой стоимостью насоса |

В налоговом учете у лизингодателя, если предмет лизинга находится на балансе лизингополучателя, доходами будет сумма лизинговых платежей без НДС, так как согласно ст. 249 НК РФ выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги). Данный подход представлен, например, в Письме УМНС по г. Москве от 21.02.03 № 26-12/10699 : учитывая, что лизинговые платежи представляют собой плату лизингополучателя за временное пользование предметом лизинга, их сумма является для лизинговой компании доходом от реализации услуг по предоставлению принадлежащего ей имущества в аренду и подлежит учету в составе доходной части налоговой базы для целей исчисления налога на прибыль в зависимости от выбранного организацией метода признания доходов и расходов.

Применительно к условиям первого примера это будет выглядеть следующим образом: первоначальная стоимость предмета лизинга – 720 000 руб., стоимость лизингового имущества согласно договору лизинга (без НДС) – 1 200 000 руб. Срок договора – 24 мес.

Вариант 1 – лизинговые платежи поступают ежемесячно равными долями в размере 1/24 от суммы договора. В налоговом учете лизингодателя ежемесячно будет отражаться сумма дохода в размере 50 000 руб. (1 200 000 х 1/24), сумма расхода – 30 000 руб. (720 000 х 1/24).

Вариант 2 – лизинговые платежи поступают ежемесячно по следующему графику: с 1 по 4 месяц по 10% от суммы договора, с 5 по 24 месяц – по 3%. В налоговом учете лизингодателя будут отражены:

– в первые четыре месяца – сумма дохода в размере 120 000 руб. (1 200 000 х 10%), сумма расхода – 72 000 руб. (720 000 х 10%);

– в остальные 20 месяцев – сумма дохода в месяц – 36 000 руб. (1 200 000 х 3%), сумма расхода – 21 600 руб. (720 000 х 3%).

Для справки : Постановлением Росстата от 01.08.05 № 51 введены в действие формы статистического наблюдения на 2006 год, например форма № ДАФЛ «Обследование деловой активности организации, осуществляющей деятельность в области финансового лизинга» .

Учет у лизингополучателя

Лизинговое имущество находится на балансе лизингодателя

|

Дебет |

Кредит |

Сумма, |

|

|

|

|||

|

Имущество принято лизингополучателем |

|||

|

Расчеты по лизинговым платежам (ежемесячно) |

|||

|

Начислена задолженность по лизинговому платежу (1 200 000 руб. / 24 мес.) |

|||

|

Отражен НДС |

|||

|

Перечислен лизинговый платеж |

|||

|

НДС принят к вычету |

|||

По окончании договора лизинга в бухгалтерском учете лизингополучателя будут сделаны следующие проводки:

|

Дебет |

Кредит |

Сумма, |

|

|

Списано лизинговое имущество с забалансового счета |

|||

|

Оприходовано на баланс лизинговое имущество, перешедшее в собственность лизингополучателя |

В налоговом учете лизингополучателя лизинговые платежи за принятое в лизинг имущество согласно пп. 10 п. 1 ст. 264 НК РФ включают в состав прочих расходов. В нашем примере при сроке договора 24 месяца лизинговый месячный платеж (при условии равномерной выплаты) составит: 1 200 000 руб. / 24 мес. = 50 000 руб.

Если договором предусмотрен переход права собственности на предмет лизинга к лизингополучателю, то в общую сумму платежей может включаться выкупная цена предмета лизинга.

В связи с этим хотелось бы обратить внимание налогоплательщиков на Письмо МФ РФ от 08.11.05 № 03-03-04/1/343 , в котором говорится о том, что для целей налогообложения прибыли расходы лизингополучателя в виде выкупной цены предмета лизинга при переходе права собственности на предмет лизинга к лизингополучателю являются расходами на приобретение амортизируемого имущества и на основании пункта 5 статьи 270 Кодекса не учитываются при исчислении налоговой базы по налогу на прибыль. Отнесение стоимости амортизируемого имущества к расходам организации для целей налогообложения осуществляется посредством механизма амортизации в соответствии со статьями 256-259 Кодекса.

В соответствии с подпунктом 10 пункта 1 статьи 264 Кодекса в состав прочих расходов, связанных с производством и (или) реализацией, включаются лизинговые платежи за принятое в лизинг имущество. При этом, по нашему мнению, расходы лизингополучателя на приобретение в собственность предмета лизинга (выкупная цена предмета лизинга), являющегося амортизируемым имуществом, не могут быть учтены в составе прочих расходов.

В последнее время Минфин неоднократно затрагивал тему выделения «выкупной стоимости» из состава лизингового платежа в учете лизингополучателя, о которой более подробно мы поговорим в разделе «Лизинговое имущество находится на балансе лизингополучателя», а сейчас приведем еще одно Письмо МФ РФ от 06.10.05 № 03-03-04/2/72 : глава 25 Кодекса, как в действующей редакции, так и в редакции Федерального закона от 06.06.05 № 58-ФЗ, не содержит специальной нормы, определяющей порядок признания в налоговом учете лизингового платежа, содержащего в себе выкупную стоимость лизингового имущества, уплаченного лизингополучателем, в том случае, если лизингополучатель не амортизирует объект лизинга. Поэтому налогоплательщик-лизингополучатель, в случае, если объект лизинга амортизируется в налоговом учете лизингодателя, должен сформировать первоначальную стоимость основного средства, приобретенного посредством лизинга, и при переходе права собственности на объект лизинга начать амортизировать его в целях налогообложения прибыли.

Действительно, в гл. 25 НК РФ не говорится о том, что в лизинговом платеже нужно выделять выкупную стоимость, поэтому, по мнению автора, Минфин в очередной раз расширительно толкует нормы Налогового кодекса. Таким образом, ситуация с отражением лизинговых платежей спорная и противоречивая, однако если дело дойдет до судебного разбирательства, напомним, что все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов) (п. 7 ст. 3 НК РФ ).

Лизинговое имущество находится на балансе лизингополучателя

В бухгалтерском учете ООО «Альфа» (лизингополучателя) будут сделаны следующие проводки:

|

Дебет |

Кредит |

Сумма, |

|

|

Поступление лизингового имущества |

|||

|

Получено имущество в лизинг (отражена сумма, указанная в договоре лизинга без НДС) |

76-АО <*> |

||

|

Учтен НДС по лизинговому имуществу |

|||

|

Принято в состав арендованных основных средств лизинговое имущество |

|||

|

Расчеты по лизинговым платежам |

|||

|

Начислена задолженность по лизинговой плате |

|||

|

Перечислен долг лизингодателю |

|||

|

Принят к вычету «входной» НДС |

|||

<*> Субсчет «Арендные обязательства».

<**> Субсчет «Арендованное имущество».

<***> Субсчет «Задолженность по лизинговым платежам».

Если по договору лизинга имущество учитывается на балансе лизингополучателя, то он и будет начислять по нему амортизацию. Однако механизм начисления амортизации лизингового имущества, числящегося на балансе лизингополучателя, не прописан ни в одном нормативном документе по бухгалтерскому учету. Например, неясно, можно ли начислять ускоренную амортизацию по такому имуществу.

Напомним, что согласно п. 19 ПБУ 6/01 ускоренную амортизацию можно начислять только при использовании способа уменьшаемого остатка. Согласно Письму МФ РФ от 05.05.03 № 16-00-14/150 ПБУ 6/01 предполагает принятие активов в качестве объектов основных средств у организации, имеющей право собственности на них. Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя. Следовательно, ПБУ 6/01 не распространяется на лизингополучателя. Руководствуясь этим письмом, некоторые специалисты говорят о том, что лизингополучатель в отношении полученного имущества имеет право применять механизм ускоренной амортизации при линейном способе ее начисления невзирая на запреты ПБУ 6/01 . Но данное утверждение спорно, так как в ПБУ 6/01 нет указания на то, что оно применяется только к основным средствам, принадлежащим предприятию на праве собственности. Поэтому вопрос остается открытым, и предприятие должно самостоятельно решить, как начислять амортизацию. При этом от суммы начисленной амортизации зависит расчет налога на имущество.

Обратите внимание : п редмет лизинга, учитываемый на балансе в составе бухгалтерского счета 01 «Основные средства» в соответствии с правилами ведения бухгалтерского учета, в том числе приказом Минфина России от 17.02.1997 № 15, подлежит налогообложению налогом на имущество организаций в общеустановленном порядке (Письмо МФ РФ от 03.03.05 № 03-06-01-04/125 ). Об этом напоминала ФНС РФ в Письме от 14.10.04 № 21-3-05/437 .

Если лизингополучатель принял решение о начислении ускоренной амортизации, а к моменту окончания срока действия договора лизинга имущество самортизировал не полностью, то после его перехода в собственность лизингополучателя при начислении амортизации коэффициент ускорения не применяется, так как основное средство перестало быть предметом лизинга.

По окончании договора лизинга в бухгалтерском учете лизингополучателя будут составлены следующие проводки:

Вариант 1. Лизинговое имущество возвращено лизингодателю.

Вариант 2. Лизинговое имущество перешло в собственность лизингополучателя.

|

Дебет |

п. 1 ст. 257 НК РФ

действуют при учете лизингового имущества, находящегося на балансе как лизингодателя, так и лизингополучателя.

Таким образом, если имущество согласно договору числится на балансе лизингополучателя, то для целей отражения лизинговых операций в налоговом учете лизингополучатель должен иметь данные о первоначальной стоимости объекта лизинга для налогового учета, предоставленные лизингодателем. Хотя такая обязанность лизингополучателя не предусмотрена Законом о лизинге , во избежание конфликтных ситуаций с налоговыми органами в договоре или приложении к нему необходимо указать первоначальную стоимость объекта в целях налогового учета. В соответствии с пп. 10 п. 1 ст. 264 НК РФ лизинговые платежи за принятое в лизинг имущество относятся к прочим расходам, связанным с производством и реализацией. В случае если имущество на основании договора лизинга учитывается у лизингополучателя, лизинговые платежи признаются расходом за вычетом сумм начисленной в соответствии со ст. 259 НК РФ по этому имуществу амортизации. Таким образом, если сумма амортизации по лизинговому имуществу превышает размер лизингового платежа, определенного за соответствующий месяц, то уплачиваемые лизингодателю лизинговые платежи не учитываются в составе расходов для целей налогообложения. И наоборот, если величина лизингового платежа превышает сумму начисленной амортизации, то указанную разницу лизингополучатель вправе дополнительно учесть в составе прочих расходов отчетного периода. Согласно п. 7 ст. 272 НК РФ для лизинговых платежей датой осуществления расходов будет признаваться дата расчетов в соответствии с условиями заключенных договоров, поэтому если в договоре лизинга утвержден график платежей (пусть даже эти платежи распределены неравномерно в течение всего срока действия договора), то и в расходы они должны включаться согласно условиям заключенного договора. Возможность использования такого способа учета лизинговых платежей для целей налогообложения подтверждает Письмо МФ РФ № 03-06-01-04/125 . Федеральная налоговая служба в Письме от 05.09.05 № 02-1-07/81 разъяснила, на основании каких документов организация в состав прочих расходов может включить уплачиваемые ею ежемесячные лизинговые платежи, и отметила, что сдача имущества в аренду, а значит, и предоставление его в лизинг – это оказание услуг. Как только стороны заключат договор лизинга и подпишут акт приема-передачи имущества, лизингополучатель затраты, связанные с потреблением этой услуги (в том числе лизинговые платежи), может включить в расходы, уменьшающие налоговую базу по налогу на прибыль, либо на дату расчетов с лизингодателем, либо на дату, когда лизингополучателю были предъявлены расчетные документы, либо в последний день отчетного (налогового) периода. Другие документы, например акт об оказании услуг по аренде, для обоснования правомерности отнесения на расходы лизинговых платежей не нужны. Как было отмечено, в последнее время Минфин выпустил ряд писем, посвященных выделению выкупной стоимости из состава лизингового платежа в учете лизингополучателя. Выводы, сделанные в них, спорны, но мнение органов, наделенных полномочиями давать разъяснения по нормативным документам, будет небезынтересно нашим читателям. Так, с точки зрения Минфина (Письмо МФ РФ от 24.05.05 № 03-03-01-04/1/288 ), лизингополучатель в целях налогообложения (если договор лизинга предусматривает переход права собственности на предмет лизинга к лизингополучателю ) должен разбивать каждый лизинговый платеж на две части: первая – выкупная стоимость предмета лизинга и вторая – оставшаяся часть платежа. Таким образом, лизинговый платеж в той части, в которой он уплачен за приобретение предмета лизинга во временное владение и пользование (лизинговый платеж, уменьшенный на величину выкупной стоимости предмета лизинга, то есть «вторая» часть), учитывается в составе прочих расходов согласно пп. 10 п. 1 ст. 264 НК РФ . При этом выкупная стоимость предмета лизинга, определяемая в порядке, установленном п. 1 ст. 257 НК РФ , формирует первоначальную стоимость данного имущества и, соответственно, к текущим расходам не относится. Как считает Минфин, по истечении срока действия договора лизинга лизингополучатель продолжает переносить на расходы в целях налогообложения прибыли организации остаточную стоимость предмета лизинга, перешедшего в его собственность, до полной амортизации. Требование о выделении выкупной цены предмета лизинга содержится и в Письме МФ РФ № 03-06-01-04/125 , в котором указано, что расходы по уплате выкупной цены предмета лизинга в налоговом учете лизингополучателя формируют первоначальную стоимость амортизируемого имущества. Лизингополучатель, у которого объект основных средств не учитывается согласно договору лизинга, после перехода к нему права собственности на имущество должен начислять амортизацию и через нее перенести на расходы выкупную стоимость лизингового имущества. Однако Налоговый кодекс не дает определения «выкупной стоимости» и не требует выделять ее из лизингового платежа. В Письме ФНС РФ от 16.11.04 № 02-5-11/172@ на основании ст. 28 Закона о лизинге сделан вывод о том, что выкупная стоимость – это затраты организации на приобретение объекта лизинга без учета услуг по лизингу. Следовательно, выкупная стоимость не учитывается в составе лизингового платежа, уменьшающего налоговую базу по налогу на прибыль у лизингополучателя, в составе текущих расходов независимо от формы и способа расчетов. Обратите внимание : в ст. 28 Закона о лизинге говорится о том, что в общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю. То есть может включаться, но не должна. По этому поводу Минфин высказал свое мнение в Письме от 09.11.05 № 03-03-04/1/348 , согласно которому в случае, если договором лизинга предусмотрено, что предмет лизинга переходит в собственность лизингополучателя после выплаты всех лизинговых платежей без указания выкупной цены в договоре лизинга, всю сумму лизинговых платежей следует рассматривать как расход, направленный на приобретение права собственности на предмет лизинга, являющийся амортизируемым имуществом, включаемый в первоначальную стоимость амортизируемого имущества после перехода права собственности на него к лизингополучателю. От редакции. В первом номере журнала «Актуальные вопросы бухгалтерского учета и налогообложения» за 2006 год вниманию читателей представлен комментарий к Письму Департамента налоговой и таможенно-тарифной политики МФ РФ от 09.11.05 № 03-03-04/1/348 . Дополнительные расходы Допустим, согласно договору лизингополучатель обязан застраховать числящийся на балансе лизингодателя предмет лизинга. Учитываются ли для целей налогообложения прибыли расходы на страхование имущества , полученного в лизинг? Разъяснения по этому вопросу доведены до сведения налогоплательщиков Письмом МФ РФ от 08.04.05 № 03-03-01-04/1/173 . В соответствии со ст. 21 Закона о лизинге предмет лизинга может быть застрахован от рисков утраты (гибели), недостачи или повреждения с момента поставки имущества продавцом и до момента окончания срока действия договора лизинга, если иное не предусмотрено договором. Стороны, выступающие в качестве страхователя и выгодоприобретателя, а также период страхования предмета лизинга определяются договором лизинга. Таким образом, расходы лизингополучателя на добровольное страхование основных средств производственного назначения, полученных в финансовую аренду (лизинг), предусмотренные договором лизинга, могут быть отнесены к расходам для целей налогообложения в размере фактических затрат на основании ст. 263 НК РФ . Кроме того, лизингополучатель может понести расходы на выполнение проектных, монтажных и пусконаладочных работ по вводу объекта лизинга в эксплуатацию. В Письме МФ РФ № 03-06-01-04/125 указано на то, чтоесли имущество в соответствии с договором учитывается на балансе лизингополучателя, то его расходы не включаются в первоначальную стоимость объекта лизинга, и если они соответствуют критериям, изложенным в п. 1 ст. 252 НК РФ , то такие расходы относятся к прочим расходам, связанным с производством и реализацией. При этом расходы, которые на основании гражданского законодательства РФ и условий договора лизинга должны быть осуществлены лизингодателем, не могут быть учтены лизингополучателем при определении налогооблагаемой базы по налогу на прибыль организаций. адресовано организациям, которые согласно условиям договора учитывают объект лизинга на балансе лизингодателя: поскольку оборудование, переданное по договору лизинга, числится в составе основных средств у лизингодателя, постольку монтаж этого оборудования должен осуществляться лизингодателем, и стоимость монтажа должна быть включена лизингодателем в стоимость указанного оборудования. Если монтаж оборудования осуществляется лизингополучателем, то лизингодатель обязан возместить лизингополучателю сумму расходов по монтажу с включением их в первоначальную стоимость оборудования, являющегося предметом лизинга . Транспортный налог Если предметом лизинга является транспортное средство, то возникает вопрос: кто будет уплачивать транспортный налог? В соответствии со ст. 357 НК РФ плательщиками транспортного налога признаются лица, на которых зарегистрированы транспортные средства, являющиеся объектом налогообложения в соответствии со ст. 358 НК РФ . Транспортное средство, переданное согласно договору лизинга, по договоренности сторон может быть зарегистрировано либо на лизингодателя, либо на лизингополучателя (ст. 20 Закона о лизинге ). Таким образом, плательщиком налога является та сторона договора, на которую зарегистрировано транспортное средство. В силу п. 52 Правил регистрации автомототранспортных средств и прицепов к ним в ГИБДД МВД России , утвержденных Приказом МВД РФ от 27.01.03 № 59 (далее – Правила ), транспортные средства, приобретенные на основании договора лизинга, по письменному соглашению сторон регистрируются на лизингодателя или лизингополучателя. Возможность временной регистрации автотранспортных средств на лизингополучателя предусмотрена п. 52.2 Правил. Регистрация транспортного средства на лизингополучателя согласно п. 108 Правил может осуществляться: – если объект лизинга не зарегистрирован на лизингодателя; – если объект лизинга зарегистрирован на лизингодателя, но имеется письменное соглашение сторон о временной его регистрации на лизингодателя. В первом случае плательщиком транспортного налога будет лизингополучатель , так как на него зарегистрирован объект лизинга, и, следовательно, соблюдены требования ст. 357 НК РФ (Письмо МФ РФ от 19.01.05 № 03-06-04-04/1 ). Во втором случае – при временной (на срок действия договора лизинга) регистрации на лизингополучателя транспортного средства, зарегистрированного на лизингодателя, – плательщиком транспортного налога во избежание двойного налогообложения является лизингодатель , то есть собственник ТС , указанный в свидетельстве о регистрации и паспорте транспортного средства (письма МФ РФ от 20.01.05 № 03-06-04-04/1, от 16.09.05 № 03-06-04-04/39 ). Неправомерное начисление транспортного налога влечет занижение налогооблагаемой прибыли. Окончательная регистрация транспортных средств на лизингополучателя может быть осуществлена после подтверждения перехода права собственности от лизингодателя к лизингополучателю (п. 52.4 Правил ). Лизинг и УСНО Учет у лизингодателя Если организация занимается лизингом и применяет упрощенную систему налогообложения, выбрав объектом налогообложения «доходы, уменьшенные на величину расходов», то возникает вопрос: как учитывать расходы на приобретение объекта лизинга, являющиеся доходными вложениями в материальные ценности, – как расходы на приобретение основных средств (пп. 1 п. 1 ст. 346.16 НК РФ ) или как материальные расходы (пп. 5 п. 1 ст. 346.16 НК РФ )? Ответ дан в Письме МФ РФ от 16.09.05 № 03-11-04/2/79 . Исходя из пп. 16 п. 3 ст. 346.12 и п. 4 ст. 346.13 НК РФ организации, применяющие УСНО, обязаны вести учет основных средств в соответствии с законодательством о бухгалтерском учете. Поскольку приобретаемые предметы лизинга учитываются в бухгалтерском учете не как основные средства, а как , организации – лизингодатели, применяющие УСНО, не вправе учитывать их стоимость в составе расходов в порядке, установленном пп. 1 п. 1 и п. 3 ст. 346.16 НК РФ для учета расходов по приобретению основных средств. В связи с тем, что расходы по приобретению лизингодателями предметов лизинга носят капитальный характер и, следовательно, ст. 254 НК РФ не предусмотрены, организации, применяющие УСНО, не могут уменьшать на них доходы от реализации, руководствуясь пп. 5 п. 1 ст. 346.16 НК РФ . Если договором лизинга предусмотрен переход права собственности на предмет лизинга от лизингодателя к лизингополучателю, то расходы по приобретению предмета лизинга могут быть учтены организациями – лизингодателями, применяющими УСНО, в отчетном периоде перехода права собственности и получения дохода от лизингополучателя на основании пп. 23 п. 1 ст. 346.16 НК РФ . Учет у лизингополучателя В соответствии с пп. 4 п. 1 ст. 346.16 НК РФ налогоплательщики, применяющие УСНО, могут включать в расходы лизинговые платежи за принятое в лизинг имущество. При этом учитывать при определении налоговой базы по единому налогу сумму лизинговых платежей необходимо в отчетных периодах их фактической уплаты лизингодателю (Письмо МФ РФ от 07.09.05 № 03-11-04/2/71 ). Что касается расходов по монтажу оборудования, полученного по договору лизинга, то в соответствии с п. 12 ПБУ 6/01 в первоначальную стоимость основных средств включаются затраты на приведение их в состояние, пригодное для использования. Поскольку оборудование, переданное по договору лизинга, числится в составе основных средств у лизингодателя, монтаж этого оборудования должен осуществлять лизингодатель, и стоимость монтажа должна быть включена лизингодателем в стоимость указанного оборудования. Если монтаж оборудования произведен лизингополучателем, то лизингодатель обязан возместить лизингополучателю сумму расходов по монтажу, включив их в первоначальную стоимость оборудования, являющегося предметом лизинга. Как учесть объект основных средств, если налогоплательщик стал его собственником до перехода на УСНО, а в состав основных средств включил после того, как перешел на этот «спецрежим»? По мнению Минфина, расходы на приобретение данного объекта следует учитывать при расчете базы по единому налогу. Если основное средство получено по договору лизинга, то его стоимость учитывается в том отчетном периоде, в котором право собственности на объект перешло к налогоплательщику (Письмо МФ РФ от 25.03.05 № 03-03-02-04/1/88 ) |

Лизингодатель – это один из участников договора лизинга, который приобретает в собственность необходимое имущество (оборудование, технику, недвижимость) и передает это имущество в качестве предмета лизинга лизингополучателю во временное владение на определенных условиях, которые прописываются в договоре лизинга.

Права и обязанности лизингодателя и действующее законодательство

Права и обязанности лизингодателя в России регулируются

федеральным законом «О финансовой аренде (лизинге)»;

Налоговым кодексом РФ;

договором лизинга.

Отметим, что согласно действующему российскому законодательству, лизингодатель может быть нерезидентом Российской Федерации.

Кто может выступать в роли лизингодателя

В роли лизингодателя может выступать физическое или .

Лизингодатель: подробности для бухгалтера

- Покупаем автомобиль в лизинг. Внимание: финансовая аренда!

Лизинга, выбранный лизингополучателем (арендатором); лизингодатель, который приобретает имущество у продавца... платежей лизингополучателем. Как правило, лизингодатель закладывает в процентную ставку ценовые... НДС, предъявленный лизингодателем. Суммы НДС, уплачиваемые лизингополучателем лизингодателю по договору лизинга... Если договором лизинга балансодержателем объявлен лизингодатель, у лизингополучателя в составе... имущества определяется по затратам лизингодателя и погашается посредством начисления...

- Приобретение автомобиля по договору лизинга

Лизингополучателю, продолжает оставаться в собственности лизингодателя. При этом по взаимному... предмета лизинга. Автомобиль на балансе лизингодателя Поступление лизингового имущества отражается лизингополучателем... . Начисление лизинговых платежей, причитающихся лизингодателю, за отчетный период отражается по... договора лизинга предмет лизинга возвращается лизингодателю. В рассматриваемом примере начисленная... при наличии счета-фактуры, выставленного лизингодателем при получении предоплаты, платежного...

- Унитарное предприятие получило имущество в лизинг

Лизингополучатель обязуется вносить лизинговые платежи лизингодателю. Под ними понимается общая сумма... лизингополучателя, то начисление причитающихся лизингодателю лизинговых платежей отражается проводкой Дебет... предметом лизинга, признается сумма расходов лизингодателя на его приобретение, сооружение, ... имущества) следует рассматривать у лизингодателя и лизингополучателя как авансовые платежи... включительно). Срок полезного использования, установленный лизингодателем, – 61 месяц. Норма амортизации – ...

- НДС в 2018 году: разъяснения Минфина России

Добавленную стоимость, предъявленные лизингодателем лизингополучателю и уплаченные лизингодателем в бюджет по услугам... аренды (лизинга) и возврата лизингодателем лизингополучателю части суммы лизинговых платежей... случае если имущество, приобретенное лизингодателем и передаваемое лизингополучателю по договору... -07-11/9078 При уступке лизингодателем (первоначальным кредитором) другому лицу... налога на добавленную стоимость, предъявленных лизингодателем (первоначальным кредитором) при уступке...

- Взятый в лизинг автомобиль попал в аварию, как учесть страховую выплату

Автомобиль был застрахован в пользу лизингодателя. Лизинговый автомобиль попал в... Автомобиль был застрахован в пользу лизингодателя. Лизинговый автомобиль попал в... налоговом учете. Полученная от лизингодателя сумма возмещения ущерба относится... аренды (договору лизинга) арендодатель (лизингодатель) обязуется приобрести в собственность указанное... еще не полностью самортизировано). Лизингодатель получает страховую выплату от... доходы" - отражена признанная лизингодателем сумма возмещения; Дебет 51, ...

- Обзор писем Министерства финансов РФ за сентябрь 2018 года

Добавленную стоимость, предъявленные лизингодателем лизингополучателю и уплаченные лизингодателем в бюджет по услугам... финансовой аренды (лизинга) и возврата лизингодателем лизингополучателю части суммы лизинговых платежей... предмета лизинга, к вычету у лизингодателя не принимаются. Письмо от 10 ... в случае если имущество, приобретенное лизингодателем и передаваемое лизингополучателю по договору...

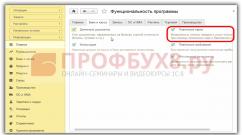

- Лизинг в «1С:Бухгалтерии 8»

3. Учет у лизингодателя. Объект на балансе лизингодателя Для начала делаем документ... у лизингополучателя. Объект на балансе лизингодателя Первая операция – это поступление данного... 68.02.Кт 19.04 Лизингодателю мы оплачиваемый лизинговый платеж и... автоматически в регламентных операциях. Оплата лизингодателю проходит через платежное поручение и...

- Новые правила отражения операций по арендным отношениям в бухгалтерском учете и отчетности госучреждений с 2018 года

Формироваться в объеме обязательств перед лизингодателем и первоначальных прямых затрат, понесенных... . При этом объем обязательств перед лизингодателем определяется в меньшей из двух... и признается в сумме расходов лизингодателя на их приобретение, сооружение, доставку... , в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей... лизинга услуг, а также доход лизингодателя. В общую сумму договора лизинга...

- Обзор писем Министерства финансов РФ за май 2019

Учет предмета лизинга на балансе лизингодателя, амортизацию по имуществу, составляющему предмет... лизинга, начисляет лизингодатель. При этом для лизингополучателя предмет... лизинга предусмотрено, что амортизацию начисляет лизингодатель, стоимость лизингового имущества, соответствующего критериям... , и находящегося на балансе организации-лизингодателя, учитывается при определении остаточной стоимости...

- Признание в учете объектов неоперационной (финансовой) аренды при определении налога на имущество учреждений

По налогу на имущество организаций лизингодателем. Статьей 373 НК РФ установлено... по налогу на имущество организаций лизингодателем, в целях исключения двойного налогообложения... лизингополучателя (учреждения) Учитывается на балансе лизингодателя Налог на имущество уплачивает лизингополучатель... на имущество уплачивает балансодержатель имущества (лизингодатель) Федеральный стандарт бухгалтерского учета...

- Объект лизинга учитывается на балансе лизингополучателя: как оприходовать в учете

...). Начисление лизинговых платежей, подлежащих уплате лизингодателю, согласно п. 9 Указаний, отражается... : 1) На дату получения от лизингодателя лизингового имущества по акту приемки... определяется исходя из суммы расходов лизингодателя на его приобретение (абзац 3 ...

Для целей налогового учета у лизингодателя и лизингополучателя как авансовые платежи... для целей налогового учета у лизингодателя и лизингополучателя как авансовые платежи...

Сегодня все большее распространение получает банковская операция, именуемая "лизингом". Что же такое "лизинг"? Чем он лучше и чем хуже обычного кредита? Чем выгоден лизинг банку или кредитной организации (лизингодателю), чем выгоден для предприятия (клиента). Насколько он доступен и на кого рассчитан? Что собственно можно получить в лизинг? Как происходит лизинговая сделка? На эти и некоторые другие вопросы я постараюсь относительно кратко ответить в данной статье.

Начать, пожалуй, стоит с определения. Итак, лизингом называется одна из форм кредита, при которой происходит передача объекта собственности в долгосрочную аренду с последующим правом выкупа и возврата. Если придерживаться большей строгости в понятиях, то следует упомянуть следующее определение лизинга. Лизинг - это совокупность экономических и правовых отношений, в соответствии с которой лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование с правом последующего выкупа. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем. Теперь можно выделить основных участников лизинговой операции. Это:

- Лизингополучатель (Клиент, как правило, ЮЛ)

- Лизингодатель (Коммерческий банк или иная кредитная небанковская организация и т.п.)

- Поставщик (Продавец оборудования: пром. предприятие, риэлтерская компания, авто-производитель или дилер и т.п.)

- Страховщик (В принципе, любая страховая компания)

Рассмотрим роль и функции каждого из них.

Лизингополучатель - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование в соответствии с договором лизинга. Собственно с него то все и начинается.

Лизингодатель - физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Как уже было отмечено выше, в качестве лизингодателя может выступать коммерческий банк, кредитная небанковская организация, лизинговая компания. В принципе, лизингодателем может быть и юридическое и физическое лицо.

Поставщик или продавец - физическое или юридическое лицо, которое в соответствии с договором купли - продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли - продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения. Любой из субъектов лизинга может быть резидентом Российской Федерации или нерезидентом Российской Федерации.

Страховщик - это страховая компания, которая, как правило, является партнером лизингодателя или лизингополучателя. Она участвует в сделке лизинга, осуществляя страхование имущественных, транспортных и прочих видов рисков, связанных с предметом лизинга и/или сделкой лизинга. Функцией страховщика в лизинговой операции является составление страхового договора при заключении сделки между лизингополучателем и лизингодателем. В отличие от других участников не обязателен при заключении лизинговой сделки. Он привлекается лишь в определенных схемах, когда требуется страхование сделки.

Итак, некоторые коммерческие банки осуществляют операции, получившие название лизинга. Лизинг предполагает, что банк (лизингодатель) приобретает оборудование, которое он сдает в аренду своему клиенту с последующим правом выкупа арендуемого оборудования. Сегодня эта сфера банковских нетрадиционных операций развивается очень активно, существуют сотни кредитных организаций, предоставляющих своим клиентам - коммерческим организациям, услуги по лизингу того или иного оборудования. (Как правило, лизингом чаще пользуются юридические лица). Нельзя не отметить, что сейчас нередко можно встретить ситуацию, когда лизинг выделяется из общей массы различных банковских операций в отдельное подразделение.

Кредитные организации чаще всего предоставляют услуги финансовой аренды (лизинга) через специально созданные для этого стопроцентные "дочки" - лизинговые компании, поэтому зачастую первая часть названия лизинговой компании совпадает с названием кредитной организации-учредителя. (Примеры: ПромСвязьЛизинг, Авангард-лизинг; Петроконсалт Лизинговая компания; КМБ-лизинг; Агропром Лизинг и т.п.) Лизинг содержит в себе элементы кредита, аренды и поставки. Сегодня можно сказать, что лизинг- это уже не просто одна из банковских операций, но отдельный специализированный вид бизнеса. (Именно по этой причине часто и создаются отдельные лизинговые компании, т.к. банкам порой по ряду причин просто не выгодно самостоятельно осуществлять операции лизинга).

Вопрос: что же можно получить в лизинг?

Ответ: любое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. К примеру, здания, спецтехника, оборудование, транспорт, самолеты, средства связи. Однако, недвижимость оформить в лизинг достаточно трудно, поскольку минимальный срок ее амортизации составляет 10-12 лет, в то время, как финансовая аренда обычно не превышает 5-6 лет. Особенной популярностью сегодня пользуется лизинг автомобилей: зачастую они даже оформляются на компанию, а реально передаются в пользование сотрудникам. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения. (К примеру, оружие).

Многие фирмы и предприятия на определенном этапе своего развития, будь то открытие (или создание) нового предприятия, расширение, либо технологическое обновление уже существующего, приходят к выводу, что им выгоднее приобрести определенное оборудование в кредит (лизинг), с тем, чтобы, постепенно выплачивая определенные банком доли, выкупить его окончательно. Это позволяет сократить расходы предприятия, но в тоже время приобрести необходимое оборудование в кратчайшие сроки.

Как же проходит лизинговая сделка. Предположим, что некая компания уже выбрала для себя подходящую организацию, предоставляющую услуги лизинга. Тогда, начинается все, как правило, с обычного телефонного звонка потенциального лизингополучателя в лизинговую компанию. Затем происходит непосредственная встреча представителей лизинговой компании (лизингодателя) с представителями компании-лизингополучателя или самим лизингополучателем. Во время встречи стороны получают информацию друг о друге, а также обсуждают нюансы предполагаемой сделки. В случае, когда обе стороны этой встречи готовы приступить к началу реализации проекта, фирме будет предложена к заполнению заявка на лизинг, после чего также потребуется некоторый список документов, необходимых для рассмотрения заявки. (). После чего проводится тщательный анализ предоставленной информации. Обычно, обработка подобных сведений занимает около 10 дней. Иногда чуть меньше, иногда чуть больше в зависимости от конкретных условий. После принятия кредитной организацией (лизингодателем) положительного решения по заявке фирмы, происходит этап, на котором составляются и подписываются все необходимые договоры, заключаемые между лизингодателем, лизингополучателем, поставщиком (продавцом) и если требуется страховщиком. После заключения соответствующего договора между лизингодателем и лизингополучателем (фирмой) лизингодатель приобретает в собственность непосредственно предмет лизинга, указанный клиентом (фирмой) у поставщика (продавца), также определенного клиентом. В договоре купли-продажи предмета лизинга, заключаемого между лизингодателем и поставщиком (продавцом), фиксируются обязанности поставщика (продавца) в определенные сроки поставить оборудование (предмет лизинга), его стоимость и порядок расчетов, качество и комплектность, обязательства по доставке и монтажу, если не указывается иного. Далее происходит доставка предмета лизинга либо прямо клиенту, либо сначала лизингодателю в зависимости от договоренности. Предварительно, если это требуется, возможно страхование его от полного комплекса имущественных рисков. С момента передачи оборудования (предмета лизинга) клиенту на него возлагается ответственность за сохранность, надлежащие условия хранения и поддержания оборудования в рабочем состоянии. (Если не указываются иные условия). На протяжении срока действия договора лизинга право собственности на предмет лизинга остается за лизингодателем, а компания-клиент использует оборудование в своих целях, ежемесячно (или ежеквартально) выплачивая при этом установленные договором лизинга платежи. В случае неосуществления выплат в соответствии с определенным в договоре графиком лизинговых платежей лизингодатель имеет право изъять оборудование, принадлежащее ему на праве собственности, и реализовать его на вторичном рынке. Если же клиент осуществляет лизинговые платежи в соответствии с графиком и полностью выплачивает сумму договора, право собственности на оборудование переходит к нему. Все доходы и прибыль, полученные клиентом в ходе использования оборудования, являются собственностью клиента.

Как оказывается, все не так уж сложно. А теперь, после того, как все основные теоретические вопросы рассмотрены, перейду к описанию наиболее важных преимуществ и недостатков лизинга, параллельно сравнивая его с кредитом.

- Лизинг позволяет компании-лизингополучателю сэкономить на налогах. К примеру, 25-ая Глава Налогового кодекса РФ гласит о том, что платежи по договорам лизинга в полном объеме уменьшают налогооблагаемую базу по налогу на прибыль. Это означает, что государство дает отечественным предприятиям легальную возможность посредствам лизинга направлять свои ресурсы на расширение производства и внедрение передовых технологий, а не на уплату налога. Кстати, компания-лизингодатель также имеет возможность сэкономить на налогах.

- Лизинговые процентные ставки, которые по разным оценкам, составляют от 9-15,5% в валюте и 16-21% в рублях, зачастую могут оказаться выше на 2-4%, чем ставки при получении кредита. Ведь, как правило, лизинговая компания (если она отдельная) сама кредитуется в банке, а значит, закладывает определенную маржу. Однако даже, несмотря на это лизинговые операции оказываются на 15-25% выгоднее, чем кредит. (Суммарная экономия на налогах, технические возможности лизингодателя и прочие преимущества в целом без проблем окупают все издержки на маржу и т.п.) (Схема, о которой идет речь в этом пункте, представлена ниже. Она является достаточно распространенной).

- Лизинг дает компании без особых осложнений возможность обновления технологического оборудования, а значит, восстановить и увеличит потенциал компании. (Около 70% всего оборудования в России изношено как физически, так и морально. Многие перспективные предприятия не могут полностью реализовать свой потенциал, работая на устаревшем оборудовании, неспособном производить отвечающую требованиям современного рынка продукцию. Лизинг - это эффективный способ замены отслужившего свой срок оборудования, доступный для предприятий реального сектора экономики). Это также позволяет предприятию-лизингополучателю полностью соответствовать всем современным требованиям, как оборудованием, так и качеством производимой продукции (или оказываемых услуг). Имея современное оборудование компания-лизингополучатель имеет возможность планировать свой бизнес на несколько лет вперед, снизив основные риски.

- Минимизация рисков в виду ограниченной ответственности лизингополучателя. В тоже время компания-лизингодатель снижает риск (по сравнению с кредитом), т.к. имеет неоспоримое право на владение имуществом, а соответственно при банкротстве по какой-либо причине компании-лизингополучателя (клиента) первоочередное право выплат. (Возмещения)

- Благодаря минимизации рисков лизингового бизнеса клиенту заключить договор о финансовой аренде зачастую много проще, нежели получить "длинный" кредит. Особенно это касается среднего и малого бизнеса, ссуды по которому банки предоставляют очень осторожно. Некоторые компании порой не требуют от клиента каких-либо дополнительных гарантий, поскольку обеспечением является само оборудование (предмет лизинга).

- Лизинговый договор более гибкий, чем соглашение о предоставлении кредита: ссуда всегда предполагает ограниченные сроки и размеры погашения. При лизинге же компания-лизингополучатель имеет возможность выработать с лизингодателем удобную и гибкую для себя схему финансирования.

Вот, в принципе и все, что стоит знать любой компании (а возможно и физическому лицу), как потенциальному лизингополучателю. Зачастую лизинг действительно оказывается много выгоднее кредита, как для лизингополучателя, так и для лизингодателя.

Предприятие – поставщик предмета лизинга

1 - заключение договора лизинга

2 - оплата поставки предмета лизинга

3-поставка предмета лизинга

4-платёж за лизинг имущества

Лизинговые платежи

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя. В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга с учетом настоящего Федерального закона.

Если лизингополучатель и лизингодатель осуществляют расчеты по лизинговым платежам продукцией (в натуральной форме), производимой с помощью предмета лизинга, цена на такую продукцию определяется по соглашению сторон договора лизинга.

Если иное не предусмотрено договором лизинга, размер лизинговых платежей может изменяться по соглашению сторон в сроки, предусмотренные данным договором, но не чаще чем один раз в три месяца.

Обязательства лизингополучателя по уплате лизинговых платежей наступают с момента начала использования лизингополучателем предмета лизинга, если иное не предусмотрено договором лизинга.

В целях налогообложения прибыли лизинговые платежи относятся в соответствии с законодательством о налогах и сборах к расходам, связанным с производством и (или) реализацией.

Сублизинг - вид поднайма предмета лизинга, при котором лизингополучатель по договору лизинга передает третьим лицам (лизингополучателям по договору сублизинга) во владение и пользование за плату и на срок в соответствии с условиями договора сублизинга имущество, полученное ранее от лизингодателя по договору лизинга и составляющее предмет лизинга.

При передаче имущества в сублизинг право требования к продавцу переходит к лизингополучателю по договору сублизинга.

При передаче предмета лизинга в сублизинг обязательным является согласие лизингодателя в письменной форме.

Субъектами лизинга являются:

1) лизингодатель - физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга;

2) лизингополучатель - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга;

3) продавец - физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения.

Функции продавца на рынке лизинговых услуг чаще всего выполняют предприятия - изготовители имущества, но это могут быть фирмы, осуществляющие оптовую торговлю машинами или оборудованием.

Три категории, указанные выше, являются основными, "классическими" субъектами лизинга. Кроме них могут быть еще и косвенные участники лизинговой сделки: банки и другие кредитно-финансовые учреждения (обеспечивают лизингодателей заемными средствами, необходимыми для приобретения имущества); брокерские фирмы (осуществляют поиск партнеров, информационное обеспечение других участников рынка, другие посреднические функции); консалтинговые фирмы, специализирующиеся на лизинге.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и иное движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Последнее обновление: 20.08.2019

Здравствуйте, дорогие читатели финансового журнала «сайт»! В этом выпуске мы расскажем про лизинг : что это такое, чем он отличается от кредита, в чем преимущества и недостатки лизинга, какие виды лизинга существуют, а также что выгоднее – лизинг или кредит.

Ни для кого уже не является чем-то неожиданным и оригинальным приобретение чего-либо с использованием заемных средств . , займы коммерческих организаций прочно вошли в современную жизнь и являются важной составляющей для формирования и активного функционирования рынка.

Статья посвящена лизинговым соглашениям , которые в России чаще всего заключаются при осуществлении предпринимательской деятельности . Это связано с тем, что приобретение имущества в лизинг организациями и лицами, не занимающимися коммерцией, стало возможным сравнительно недавно . А ведь в ряде случаев, именно приобретение чего-либо в рамках лизинга может быть более выгодным и удобным.

Лизинг – современный инструмент финансовой сферы, поэтому информация о видах лизинга, его отличиях от других кредитных продуктов будет полезна автолюбителям, предпринимателям, а также тем, кто только собирается открыть собственное дело с использованием заемных средств и оборудования. В отдельных статьях мы уже писали, с полного нуля и где можно получить без залога.

А вот о том, как удобнее и выгоднее воспользоваться лизинговыми услугами пойдет речь в данной публикации.

Лизинг: определение и понятие термина, виды и формы лизинга, основные отличия от кредита, преимущества и недостатки

Дословно термин «лизинг» переводится как «сдавать, брать в аренду» , но основным отличием лизинговой операции от обычного предоставления имущества в аренду, является возможность последующего выкупа используемого имущества с учетом внесенных платежей .

Лизинг — это форма кредитования , при которой определенное имущество предоставляется во временное пользование и владение за плату.

1.1. Субъекты и объекты лизинговых отношений

Субъектами лизинговой операции являются:

- лизингополучатель – физическое или юридическое лицо, получающее возможность использования какого-либо имущества на условиях договора лизинга;

- лизингодатель – кредитная организация, юридическое лицо, а также физические лица, предоставляющие услугу лизинга;

- страховщик , осуществляющий страхование сделки и (или) передаваемого имущества;

- поставщик имущества – продавец или производитель определенного оборудования, дилер, собственник имущества.

Лизингополучатель и лизингодатель являются обязательными участниками лизингового соглашения и представляют основные стороны договора.

Страхование сделки и самого имущества, передаваемого в лизинг, осуществляется на усмотрение лизингодателя, условия страхования, его стоимость и объём определяются по соглашению сторон.

Лизингодатель может являться владельцем передаваемого имущества, а может только предоставлять услугу передачи имущества во временное пользование от поставщика к лизингополучателю.

Объектом лизинговых отношений может выступать практически любое непотребляемое имущество (за исключением земельных участков и иных природных объектов, а также предметов, свободный оборот которых ограничен или запрещен).

Это могут быть:

- сооружения и здания;

- оборудование, производственные линии;

- предприятия;

- транспорт различного назначения;

- иное имущество, в использовании которого заинтересован лизингополучатель.

1.2. В чем заключается экономический смысл лизинга?

Используя лизинговые операции для получения возможности фактического владения определенным имуществом, можно получить существенную выгоду в отличие от прямого приобретения на собственные или заемные средства.

Это достигается за счет того, что лизингополучатель может использовать интересующее его имущество практически сразу после внесения первоначального взноса, составляющего, как правило, не более 30 % от рыночной стоимости.

Оставшаяся сумма выплачивается в сроки, предусмотренные конкретными соглашениями, вариативность и гибкость которых, выгодно отличает их от кредитных договоров.

Например , платежи могут носить сезонный характер, исходя из специфики имущества и вида предпринимательской деятельности.

Ещё одним плюсом использования имущества на основании лизингового договора, является то, что несмотря на возможность эксплуатации предмета лизинга, налоги на такое имущество не начисляются (обязанность оплачивать налог на имущество появляется только после приобретения права собственности).

Итак, эксплуатация имущества на основании соглашения о лизинге может иметь следующие преимущества:

- возможность сразу не расходовать значительные денежные средства;

- разнообразие условий предоставления имущества в лизинг;

- эксплуатируемое имущество не облагается налогом.

Формы, типы и виды лизинговых операций

2. Виды лизинга - обзор 4 основных видов 📑

Лизинг часто воспринимается только как финансовый инструмент для осуществления предпринимательской деятельности , в основном связанной с использованием какого-либо оборудования.

Это связано с тем, что в Российской Федерации изначально лизинговое имущество могло использоваться только в предпринимательских целях , а само законодательство, регулирующее лизинговые взаимоотношения, имело ряд серьезных противоречий и разночтений.

Возможность получения имущества в лизинг для потребительских целей стало возможным с 2011 года , тогда как в странах Западной Европы, приобретение имущества путем выполнения лизинговых соглашений, является распространенной практикой .

Вид №1. Лизинг авто

Взять автотранспорт в лизинг может как физическое , так и юридическое лицо . В отличие от обычной аренды, у лизингополучателя имеется возможность дальнейшего получения транспорта в собственность при выполнении условий, указанных в договоре. Более подробно о мы уже рассказывали в одной из предыдущих статей.

Автолизинг является довольно надежным видом лизинговых операций для специализирующихся на этом компаний, так как автомобили, коммерческий и грузовой транспорт относятся к достаточно ликвидному имуществу , популярному на вторичном рынке.

Обязательная постановка транспорта на учет в соответствующих государственных структурах позволяет найти такое имущество в случае недобросовестного поведения получателя или противоправных действий сторонних лиц.

Приобретение автомобиля в лизинг имеет определенные выгоды:

- оплата за транспорт происходит не сразу, а постепенно, в соответствии с заключенным лизинговым соглашением. Пользоваться же приобретенным таким образом транспортом, можно сразу после внесения первого платежа;

- в отличии от покупки автомобиля в кредит, лизинговые операции могут оформляться с самыми разнообразными условиями. Это касается способов и сроков внесения платежей, условий эксплуатации и получения права собственности на транспорт. Получателю может быть предложен максимально удобный график внесения платежей , а при окончании действия договора лизинга, транспорт может быть возвращен или приобретен в собственность при внесении оставшейся суммы (если стоимость имущества не была покрыта полностью выплатами по договору);

- юридические лица, использующие транспорт на условиях лизингового договора получают определенные налоговые преференции;