Налоги во внебюджетные фонды. Обязательные отчисления во внебюджетные фонды. Тарифы страховых взносов

Введение

Сущность внебюджетных фондов

1 Источники формирования внебюджетных фондов

2 Сущность страховых взносов во внебюджетные фонды

Механизм исчисления и уплаты взносов во внебюджетные фонды

1 Общие условия установления и взимания взносов

2 Механизм исчисления и уплаты взносов

Анализ налоговой реформы в формировании внебюджетных фондов

1 Сравнительный анализ социального налогообложения в 2011 и 2012 годах в России

2 Сравнительный анализ социального налогообложения в России и за рубежом

Заключение

Введение

Среди платежей, которые обязаны уплачивать все юридические лица и индивидуальные предприниматели, особо следует выделить страховые взносы во внебюджетные фонды - Пенсионный фонд РФ, Фонд социального страхования РФ и Фонд обязательного медицинского страхования РФ. Отчисления во внебюджетные фонды, строго говоря, не являются налогами, однако в связи с обязательностью их уплаты их для целей нашего пособия вполне допустимо приравнять к налогам.

Президентом РФ подписаны законы: № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» и № 213-ФЗ «О внесении изменений в отдельные законодательные акты РФ и признании утратившими силу отдельных законодательных актов (положений законодательных актов) РФ в связи с принятием федерального закона «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования».

Данные законы предусматривают переход с 1 января 2010 года от единого социального налога (ЕСН) к страховым взносам и целый ряд изменений в порядке финансирования выплат, которые осуществляются в настоящее время за счет средств Фонда социального страхования.

В настоящее время порядок уплаты страховых взносов регулируется федеральным законом от 24.07.2009 N 212-ФЗ (с последующими изменениями) "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования"

Целью курсовой работы является изучение страховых взносов во внебюджетные фонды, действующий механизм исчисления и уплаты, провести анализ влияния налоговой реформы на формирование внебюджетных фондов.

В рамках данной цели в данной курсовой работе будут рассмотрены следующие задачи:

изучены теоретические основы исчисления и уплаты страховых взносов во внебюджетные фонды;

проведен анализ действующего механизма исчисления и уплаты страховых взносов во внебюджетные фонды;

рассмотрены направления совершенствования действующего механизма исчисления и уплаты страховых взносов во внебюджетные фонды;

изучено правовое обеспечение.

Объектом данной курсовой работы являются страховые взносы. Предметом - действующий механизм исчисления и уплаты, направления совершенствования страховых взносов.

При рассмотрении поставленных вопросов использовались законодательство Российской Федерации, а также научная и учебная литература по изучаемой теме, которые составили информационную базу данной работы.

1. Сущность внебюджетных фондов

Важным звеном финансовой системы являются внебюджетные фонды государства. Внебюджетные фонды - это фонды денежных средств, образуемые вне федерального бюджета, бюджетов субъектов РФ и местных бюджетов, которые предназначены для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, охрану здоровья, медицинскую помощь, а также для удовлетворения других общественных потребностей, не финансируемых из бюджета.

Считается, что внебюджетные фонды возникли раньше бюджета и в какой-то мере послужили его основой. Объясняется это тем, что в процессе становления современной системы государственной власти происходило выделение отдельных функций государства и закрепление за ними специальных финансовых ресурсов. Как правило, это были специальные виды правительственной деятельности, для которых была нежелательна огласка. Покрывались они специальными доходами. Количество специальных фондов и счетов не было постоянным. Одни счета открывались, другие закрывались.

Целевые бюджетные фонды стали создаваться в России в период перехода страны на новые экономические отношения. Закон РСФСР «Об основах бюджетного устройства и бюджетного процесса в РСФСР» от 10 октября 1991г. впервые предоставил возможность органам власти образовывать целевые бюджетные фонды, обладающие правом самостоятельного юридического лица и независимые от бюджетов соответствующих органов власти.

Внебюджетные фонды позволяют преодолеть остаточный

принцип финансирования социальных и других расходов. Они позволяют также

разгрузить бюджет, беря на себя часть его расходов, разрешая тем самым проблему

финансирования бюджета. Имея строго целевое направление использования средств,

внебюджетные фонды дают возможность увеличить ресурсы, мобилизуемые

государством. Конечно, это можно сделать и за счет увеличения налогов, но, как

правило, увеличение налогов негативно воспринимается в обществе. Главной

причиной их создания была необходимость выделения чрезвычайно важных для

общества расходов и обеспечение их самостоятельными источниками доходов.

1.1 Источники формирования внебюджетных фондов

Внебюджетные фонды создаются двумя путями. Один путь - это выделение из бюджета и финансирование определенных расходов, имеющих особо важное значение, другой - формирование внебюджетного фонда с собственными источниками доходов для использования в определенных целях. Внебюджетные фонды предназначены для целевого использования.

Материальным источником внебюджетных фондов является национальный доход. Преобладающая часть фондов создается в процессе перераспределения национального дохода. Основные методы мобилизации национального дохода в процессе его перераспределения при формировании фондов - специальные налоги и сборы, средства из бюджета и займы.

Специальные налоги и сборы устанавливаются законодательной властью.

Значительное количество фондов формируется за счет средств центрального и региональных (местных) бюджетов. Средства бюджетов поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов бюджета. Доходами внебюджетных фондов могут выступать и заемные средства, полученные фондом у ЦБ РФ или коммерческих банков. Кроме того, к доходам внебюджетных фондов относятся отчисления от прибыли предприятий, учреждений, организаций и прибыль от коммерческой деятельности, осуществляемой фондом как юридическим лицом (имеющиеся у внебюджетных фондов положительное сальдо может быть использовано для приобретения ценных бумаг и получения прибыли в форме дивидендов или процентов).

Начиная с 1992 г. в РФ создано и действует большое количество внебюджетных фондов. На тот период общее число федеральных внебюджетных фондов составило 40, из них основные - Пенсионный фонд, Фонд социального страхования, Фонд обязательного медицинского страхования и Фонд занятости (с 2001 г. средства консолидируются в федеральном бюджете).

По Указу Президента РФ от 22 декабря 1993 года все

внебюджетные фонды (за небольшим исключением), доходы которых формировались за

счет обязательных платежей предприятий, учреждений, организаций, объединяются с

республиканским бюджетом РФ.

1.2 Сущность страховых взносов во внебюджетные фонды

страховой взнос внебюджетный уплата

Среди платежей, которые обязаны уплачивать все юридические лица и индивидуальные предприниматели, особо следует выделить страховые взносы во внебюджетные фонды - Пенсионный фонд РФ, Фонд социального страхования РФ и Фонд обязательного медицинского страхования РФ. Отчисления во внебюджетные фонды, строго говоря, не являются налогами, однако в связи с обязательностью их уплаты их для целей нашего пособия вполне допустимо приравнять к налогам.

В настоящее время порядок уплаты страховых взносов регулируется федеральным законом от 24.07.2009 N 212-ФЗ (с последующими изменениями) "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и Территориальные фонды обязательного медицинского страхования".

Плательщики страховых взносов делятся на две категории:

Плательщиков взносов, относящихся к данной категории условно можно назвать "работодателями", т.к. большая осуществляемых ими выплат физическим лицам является заработной платой работников. Поскольку наше пособие ориентировано на людей, интересующихся вопросами бизнеса, особенности уплаты взносов обычными гражданами мы рассматривать не будем, и все сказанное ниже в отношении плательщиков категории 1 будет касаться уплаты страховых взносов только юридическими лицами и индивидуальными предпринимателями.

Объект обложения страховыми взносами в целом аналогичен объекту налогообложения ЕСН: это выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц по трудовым и гражданско-правовым договорам. При этом выплаты включаются в базу для расчета страховых взносов, независимо от того, отнесены ли эти выплаты к расходам, уменьшающим налоговую базу по налогу на прибыль. Таким образом, в отличие от ЕСН страховые взносы никак не связаны с правилами налогового учета, а это неизменно повлечет за собой увеличение количества видов выплат, с которых должны начисляться страховые взносы. Взносы начисляются, в частности, на выплаты, предусмотренные трудовым договором. К выплатам, указанным в трудовом договоре, можно приравнять выплаты, которые закреплены в коллективном договоре или ином локальном нормативном акте работодателя (например, положении об оплате труда). Этот вывод следует из норм части 3 статьи 43, части 5 статьи 57, частей 1 и 2 статьи 135 Трудового кодекса РФ. Таким образом, если в указанных документах не значится обязанность работодателя перечислять в пользу работников какие-либо выплаты, то, руководствуясь буквальной трактовкой законодательства, на эти выплаты можно не начислять страховые взносы.

2. Механизм исчисления и уплаты взносов во внебюджетные фонды

2.1 Общие условия установления и взимания взносов

Порядок исчисления и уплаты страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также на обязательное медицинское страхование в 2012 г. в основном остается прежним.

Обложению страховыми взносами подлежат любые выплаты, произведенные в пользу работников организации, независимо от:

характера конкретной выплаты: заработная плата, гарантия, выплата социального назначения;

упоминания непосредственно в условиях трудовых договоров.

И наоборот, не образуют обложения страховыми взносами выплаты, произведенные:

в пользу лиц, не состоящих с организацией - плательщиком страховых взносов в трудовых отношениях и не заключавших с ней договор гражданско-правового характера, предметом которого является выполнение работ, оказание услуг;

в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав). К числу договоров, выплаты в рамках которых не образуют объект обложения страховыми взносами, относятся: договоры аренды, договоры дарения;

в рамках любых отношений, не предполагающих выполнения физическим лицом каких-либо действий. Например, не облагается страховыми взносами материальная выгода, возникающая в виде экономии на процентах при пользовании заемными средствами, дивиденды (выплаты в пользу акционеров или участников, в том числе состоящих в трудовых или иных отношениях с обществом).

Объект обложения страховыми взносами возникает независимо от источника выплаты и порядка учета выплаты в целях налогообложения прибыли.

Принимая на работу лиц, являющихся инвалидами I, II или III группы, все организации применяют по отношению к выплатам, произведенным в пользу указанных лиц, следующие ставки:

в Пенсионный фонд Российской Федерации - 16 процентов;

в Фонд социального страхования Российской Федерации - 1,9 процента;

в территориальные фонды обязательного медицинского страхования - исключена.

Пониженные тарифы страховых взносов на 2011 г. для отдельных категорий плательщиков, число которых увеличено, установлены статьями 58 и 58.1 закона N 212-ФЗ. К сожалению, многие субъекты малого и среднего бизнеса не дождались льготного тарифа страховых взносов.

Установлен порядок уточнения платежа в случае неверного заполнения поручения на перечисление взносов: если допущенные при заполнении платежного поручения ошибки, не привели к непоступлению средств на соответствующий счет внебюджетного фонда, то страхователь вправе уточнить платеж (ч. 8 ст. 18 закона N 212-ФЗ).

С 1 января 2011 г. зачет суммы излишне уплаченных страховых взносов производится контролирующими органами самостоятельно. Соответствующее решение принимается в течение 10 рабочих дней со дня обнаружения переплаты (ч. 7 ст. 26 закона N 212-ФЗ). При этом новый порядок не мешает страхователю обратиться с заявлением о возврате излишне перечисленных взносов (ч. 6 ст. 26 закона N 212-ФЗ).

2.2 Механизм исчисления и уплаты взносов

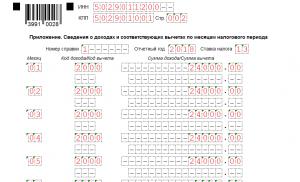

Индивидуальное задание № 2.

Городская поликлиника выплатила врачу-стоматологу А.Г.Федорову (1962г.р.) в первом квартале заработную плату за счет бюджетных средств в сумме 20000 руб. в месяц, а за оказание платных услуг пациентам в той же поликлинике - 25000 руб. в месяц.

Кроме того, он получил 5000 руб. за прочитанную лекцию, а также 1000 руб. за статью, опубликованную в научно-популярном журнале.

Сотрудник данной поликлиники П.С.Петров (1970г.р.) в первом квартале ежемесячно получал заработную плату в размере 13000 руб. и ежемесячную премию в размере 1500 руб. В феврале он получил единовременную материальную помощь в сумме 2000 руб., а также возмещение командировочных расходов в пределах нормы в размере 5000 руб.

Сотруднице поликлинике А.С.Семеновой была выплачена заработная плата в размере 17000 руб. ежемесячно. В январе ей была выплачена премия по итогам предыдущего года в размере 26000 руб. Кроме того, поликлиника оплатила в феврале А.С.Семеновой абонемент на посещение бассейна в течение года в сумме 18000 руб., а также полис добровольного медицинского страхования в сумме 50000 руб. сроком на 1 год. В день юбилея в марте А.С.Семеновой был вручен подарок стоимостью 16000 руб.

В январе А.С.Семенова болела, и ей было выплачено 11000 руб. по больничному листу.

В.И.Петрову, работающему в поликлинике по трудовому договору, была выплачена заработная плата в размере 25000 руб. в месяц. По итогам работы предыдущего года была выплачена премия в размере 9600 руб., а также в январе ему был приобретен годовой абонемент на посещение теннисного корта в сумме 15000 руб. За 3 месяца была произведена оплата мобильного телефона, используемого для производственных (50%) и личных (50%) нужд в сумме 6000 руб. Был оплачен полис добровольного медицинского страхования (срок страховки - 12месяцев) в сумме 36000 руб. У В.И.Петрова поликлиника выкупила компьютер для производственных нужд на сумму 60000 руб.

Определите сумму страховых взносов. Заполните расчет по страховым взносам в ПФ и ФОМС за расчетный период.

(ставки на основании ст.58 п.3.4 Федерального закона от 24.07.2009г. №212-ФЗ)

Федорову А.Г. (1962г.р.)

НБ = 60000+75000+5000+1000 = 141000 руб. (в соотв. со ст. 7 212-ФЗ)

ПФ = 141000*20% = 28200 руб.

Стр.ч. = 28200 руб.

Петрову П.С. (1970г.р.)

Возмещение командировочных расходов 5000р. (в соотв. со ст.9 ФЗ № 212-ФЗ)

НБ = 39000+4500+2000 = 45500 руб. (в соотв. со ст. 7 212-ФЗ)

Сумма страховых взносов = 45500*20% = 9100 руб.

ПФ = 45500*20% = 9100 руб.

Стр.ч. = 45500*14% = 6370 руб.

Накоп.ч. = 45500*6% = 2730 руб.

Семеновой А.С. (1966г.р.)

По больничному листу 11000р. (в соотв. со ст.9 ФЗ № 212-ФЗ)

НБ = 51000+26000+18000+3060+16000 = 114060 руб. (в соотв. со ст. 7 212-ФЗ)

Сумма страховых взносов = 114060*20% = 22812 руб.

ПФ = 114060*20% = 22812 руб.

Стр.ч. = 22812 руб.

Петрову В.И. (1967г.р.)

Оплата мобильного телефона 6000р., для производственных нужд (50%) и выкуп компьютера у Петрова В.И. 36000р. (в соотв. со ст.9 ФЗ № 212-ФЗ)

НБ = 75000+9600+15000+3000+4500 = 107100 руб. (в соотв. со ст. 7 212-ФЗ)

Сумма страховых взносов = 107100*20% = 21420 руб.

ПФ = 107100*20% = 21420 руб.

Стр.ч. = 107100*14% = 14994 руб.

Накоп.ч. = 107100*6% = 6426 руб.

НБобщ = 141000+45500+114060+107100 = 407660 руб.

Σстр.вз.общ. = 28200+9100+22812+21420 = 81532 руб.

3. Анализ налоговой реформы в формировании внебюджетных фондов

3.1 Сравнительный анализ социального налогообложения в 2011 и 2012 годах в России

Максимальный тариф страховых взносов в государственные внебюджетные фонды снижен с 34 до 30 процентов. Изменения в тарифах коснутся, в первую очередь, льготных категорий работодателей, применяющих упрощенную систему налогообложения. С 1 января 2012 года вступили в силу изменения, внесенные в закон о страховых взносах*.

Напомню, что в предыдущем году совокупный тариф страховых взносов составлял 34%. Из них 26% работодатели платили в ПФ Российской Федерации, 2,9% - в ФСС РФ, 3,1% и 2% - в ФФОМС и ТФОМС соответственно.

Начиная с этого года, тариф страховых взносов в ПФР на период 2012-2013 гг. уменьшился с 26% до 22%. При этом была проиндексирована и облагаемая страховыми взносами база каждого работника, то есть предельный годовой заработок, с которого уплачиваются страховые взносы. Он вырос с 463 до 512 тысяч рублей. Если выплаты в пользу работника превысят 512 тысяч рублей в 2012 году и 573 тысяч рублей в 2013 году, работодатель уплатит дополнительные взносы в Пенсионный фонд. Они составят 10 % от суммы превышения.

Тариф страховых взносов в ФСС в 2012 году не изменился и остался на уровне 2011 года. С 1 января 2012 года страховые взносы в ТФОМС больше не будут уплачиваться, при этом, совокупный тариф страховых взносов в ФФОМС составил 5,1% и остался на уровне 2011 года.

В отношении взносов в Пенсионный фонд РФ, предусмотрено разделение на страховую и накопительную часть (16% и 6% соответственно для лиц 1967 года рождения и моложе, а для тех, кто родился 1966 году и ранее - 22% на страховую часть). Но теперь как страховая, так и накопительная часть подразделяются на солидарную и индивидуальную часть тарифа страховых взносов (ст. 33.1 Закона № 167-ФЗ). Для лиц, родившихся в 1966 году и ранее, из 22 процентов 6 процентов идет на солидарную часть, а 16 процентов - на индивидуальную часть тарифа. Для работников, которые родились в 1967 году и позже, накопительная часть пенсии полностью состоит из индивидуальной части страхового тарифа (6%), а страховая (16%) делится на солидарную часть (6%) и индивидуальную часть (10%).

С начала 2012 года изменился и список тех, кто имеет право на пониженный тариф страховых взносов. Теперь в этот список дополнительно входят субъекты малого предпринимательства в производственной и социальной сферах, благотворительные организации и некоммерческие организации, работающие в социальной сфере, а также в сфере образования и науки. Также меньшие взносы заплатят организации, оказывающие инжиниринговые услуги, и аптечные организации, применяющие специальные режимы налогообложения.

Помимо этого расширен круг застрахованных лиц, в пользу которых работодатель будет уплачивать страховые взносы. Теперь к ним относятся иностранные граждане, имеющие статус временно пребывающих на территории РФ, с которыми заключены трудовые договоры сроком не менее 6 месяцев.

Исключена обязанность плательщиков, уплачивающих страховые взносы исходя из стоимости страхового года, кроме глав крестьянских (фермерских) хозяйств, представлять ежегодную отчетность. Остальные плательщики страховых взносов будут в 2012 году по-прежнему сдавать отчетность в два фонда: Пенсионный фонд Российской Федерации и Фонд социального страхования Российской Федерации.

Отчетность в ПФР необходимо представлять не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом (кварталом, полугодием, девятью месяцами и календарным годом). Таким образом, последними датами сдачи отчетности в 2012 году становятся 15 февраля, 15 мая, 15 августа и 15 ноября. Ежеквартально надо будет сдавать не только расчеты по страховым взносам в ПФР и ФФОМС, но и сведения по персонифицированному учету.

Работодатели, численность сотрудников которых по состоянию на 1 января 2012 года составили более 50 человек, должны, как и прежде, представлять отчетность в электронном виде с электронно-цифровой подписью.

Федеральный закон от 24 июля 2009 года №212-ФЗ «О

страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального

страхования Российской Федерации, Федеральный фонд обязательного медицинского

страхования и территориальные фонды обязательного медицинского страхования» (с

учетом изменений и дополнений)

3.2 Сравнительный анализ социального налогообложения в России и за рубежом

Социальная защищенность населения любой страны входит в состав показателей, определяющих уровень социальной стабильности общества. Социальная защита является частью многогранной социальной политики, которая направлена на реализацию социальных гарантий населения и включает в себя социальное обеспечение и социальное страхование, а также нематериальные формы социальных гарантий, предоставляемых национальным законодательством. Формами социальной защиты выступают пенсии, пособия, выплаты, налоговые вычеты и льготы и прочие компенсации различным категориям граждан, нуждающимся в социальной помощи. В мировой практике современные государства уже с середины XX века активно берут на себя функции социальной защиты и экономического регулирования, так как без планомерного, направляемого государством развития социальной сферы, науки и образования, внедрения новых технологий невозможно динамичное развитие экономики, высокий уровень жизни, наличие социальной стабильности и защищенности населения. В, условиях современного финансового кризиса, регулирующая и -социальная роль государства неизмеримо возросла и жизненно необходима. Без полноценного финансового обеспечения системы социальной защиты, невозможно выполнение государством стоящих перед ним социальных и экономических задач.

Экономические реформы в России вызвали реструктуризацию источников финансирования социальной сферы. Процесс реформирования сегодня сопровождается переходом на страховые методы финансирования социальной защиты за счет страховых взносов работодателей, добровольных отчислений работодателей и работников, косвенного финансирования в виде налоговых льгот. Из многочисленных источников финансирования социальной защиты населения выделяется один из наиболее весомых - это социально ориентированные налоговые платежи и взносы, или, по другому, социальное налогообложение. Однако, его роль как источника доходов бюджетов социальных внебюджетных фондов в России пока явно занижена. В тоже время, социальные налоговые платежи составляют в развитых странах значительную 1 долю в совокупных налоговых доходах: в Японии - 38%, в Германии - 37%, в Англии - 18%, во Франции - 41%, а в России около 8%.

В настоящее время страны ОЭСР тратят на пенсии в среднем 9% ВВП и данные заметно различаются по странам. Например, в Австрии расходы на государственные пенсии составляют около 15%, в Италии - 14%, во Франции - 13%, в США - 6,5%, Японии -5% и Канаде - 4,5% ВВП.

В большинстве развитых стран на одного человека старше 65 лет приходится 4-5 человек трудоспособного возраста, но к 20 -25 годам это соотношение составит в странах Европы 1:2,5, в США - 1:3,5. Согласно расчетам экспертов ОЭСР, расходы на пенсии в первые десятилетия будущего века повысятся до 14 - 20% ВВП в Японии и государствах Европы.

Фактически многие развитые страны пришли к пенсионной системе, сочетающей управляемые государством пенсионные схемы с находящимися в частном управлении пенсионными планами по месту работы и личными сберегательными пенсионными счетами для удовлетворения потребностей групп населения со средними и более высокими доходами. Однако решающая роль в обеспечении доходов пенсионеров принадлежит государственной распределительной (солидарной) пенсионной системе (приложение 1).

В начале 90-х годов под эгидой

Всемирного банка было предпринято первое глобальное комплексное исследование

проблем старения населения и пенсионного обеспечения. В итоговом докладе

"Предупреждение кризиса старения: политика защиты престарелых и содействия

экономическому росту" (1994 г.) содержится оценка функционирующих в мире

пенсионных схем и перспектив их развития с точки зрения определенной системы

критериев; разработаны концептуальные подходы к пенсионному реформированию;

обобщены практические действия отдельных странах в этой области (табл. 1, рис.

3.1 и 3.2)

Таблица 1 - Сравнение размера страховых взносов по странам

|

Общая ставка взносов, % |

Расходы на выплату пенсий, % ВВП |

|

|

Германия |

||

|

Великобритания |

||

|

Финляндия |

||

Рисунок 1 - Общая ставка страховых

взносов, %

Рисунок 2 - Расходы на выплату

пенсий, % ВВП

По результатам исследования опыта зарубежных стран можно сделать вывод, что страны Западной Европы являются одними из наиболее передовых в области развития социальной защищенности людей. Несмотря на ряд различий, система государственного страхования в этих странах имеет достаточно много общих черт.

США и Япония также имеют развитые системы государственного социального страхования, характер которых зависит от национальных особенностей и наиболее подходит для конкретной страны.

Заключение

В данной курсовой работе были рассмотрены теоретические основы исчисления и уплаты страховых взносов во внебюджетные фонды, проведен анализ действующего механизма исчисления и уплаты страховых взносов во внебюджетные фонды, рассмотрены направления совершенствования действующего механизма исчисления и уплаты страховых взносов во внебюджетные фонды, изучено правовое обеспечение.

Переход от ЕСН на страховые выплаты позволит сбалансировать пенсионную систему РФ. Т.к. при сегодняшнем прогнозе социально-экономического развития РФ, будет оставаться минимальный дефицит, связанный с накопленными обязательствами пенсионной системы, однако он будет незначительным.

С переходом на новую систему обязательного социального страхования и совершенствование пенсионной системы можно выделить следующие основные направления совершенствования механизма страховых взносов:

снизить налоговые ставки по специальным налоговым режимам;

с участием предпринимательского сообщества подготовить предложения о распространении на налогоплательщиков, применяющих УСН и ЕНВД, льготных размеров страховых взносов на переходный период 2011-2014 годов;

предусмотреть меры экономического стимулирования, направленные на сохранение и развитие корпоративных пенсионных систем;

предусмотреть меры против обесценивания пенсионных накоплений в связи с инфляцией;

рассмотреть возможность отнесения к расходам на оплату труда при исчислении налога на прибыль расходов на доплату до фактического заработка в случае временной утраты трудоспособности, установленную законодательством РФ, и др.

Аналитик онлайн-бухгалтерии "Небо" Дарья Вахотина в ходе своего вебинара рассказывает о существующем порядке начисления зарплаты и страховых взносов. Также она демонстрирует на конкретном примере, как предприниматель должен правильно рассчитать необходимые к уплате страховые взносы, и отвечает на вопросы слушателей. Вебинар проведен компанией "Небо".

Тема нашего сегодняшнего вебинара - «Отчисления во всех внебюджетные фонды». Мы с вами рассмотрим два основных вопроса – это порядок начисления зарплаты и страховых взносов и посмотрим, как рассчитать страховые взносы на конкретном примере. По традиции, я вас прошу готовить ваши вопросы к концу нашего вебинара, я с удовольствием на них отвечу. Если нет возражений, то начнем.Порядок начисления зарплаты и страховых взносов

Вообще, нужно различать, кто может получать доход, от которого надо удерживать налог на доходы физических лиц. Соответственно, с этого дохода также начисляются страховые взносы, которые начисляются с оклада и других доходов работника, и платятся за счет работодателя. В Российской Федерации есть два варианта. На самом деле их три, но третий вариант выведен как отдельный для индивидуальных предпринимателей, потому что они тоже являются резидентами Российской Федерации, как и обычные физические лица, но имеют статус юридического лица. И в определенном смысле, у них есть свои особенности.

Другой вид – это нерезиденты Российской Федерации, у них свои особенности удержания налога на доходы физических лиц. У них своя собственная ставка на доходы физических лиц, соответственно, сумма к выплате зарплаты у них будет значительно меньше, чем у резидентов Российской Федерации. Что касается взносов, то они облагаются по обычному порядку. По отношению к работнику организация является налоговым агентом, она удерживает подоходный налог из следующих видов поступлений: это может быть оклад, премия, суточные, которые выплачиваются сверх норматива.

В Российской Федерации норматив по суточным установлен следующий - если командировка по России, то 800 рублей за день, если за границу, то 2500 рублей в сутки. С отпускных также удерживается НДФЛ. С вознаграждения по договору гражданско-правового характера, больничных (за исключением пособия по беременности и родам). Список может меняться в зависимости от специфики деятельности организации и каких-то дополнительных выплат – премии к рождению ребенка, к юбилею и так далее, поэтому здесь выделены основные.

Cтавки НДФЛ

Какие вообще ставки на доходы физических лиц установлены?

До 2015 года их было четыре вида, с 2015 года - остается три вида. В 2014 году была 9% на дивиденды, 13% по основным видам доходов, 30% для доходов от нерезидентов. И 35% по подаркам - то есть тому, что вы получили не от резидента в какой-то, натуральной форме или выражении, какие-то выигрыши, выиграли в лотерею или еще как-то. С 2015 года по дивидендам установлена ставка 13% с дохода. То есть произошло увеличение ставки. Обратите внимание на это, пожалуйста.

Как нужно посчитать зарплату к выплате

В большинстве случаев почему-то возникает, вопрос какую зарплату нужно выплачивать. Многие работодатели совершают такую ошибку: удерживают налог на доходы физических лиц, оплачивают полную стоимость оклада, то есть не удерживают НДФЛ. Это делать категорически запрещено, поэтому я останавлюсь на этом моменте, чтобы вы не делали таких ошибок.

Например, Иванову установлен оклад 20 тысяч рублей за август 2015 года. Причем август отработан полностью, то есть никаких больничных, отпусков, командировок - ничего не было. Иванов является резидентом Российской Федерации, то есть у него доход облагается по обычной ставке 13 %. Соответственно, Иванову нужно будет выплатить за август 17400 рублей. Мы умножаем 20 тысяч его зарплаты на 13 % и вычитаем сумму подоходного налога из вот этих двадцати тысяч рублей. Вот эти 17400 рублей должны быть поделены на две части, это не единовременная выплата. Перерыв должен быть не более 14 дней между двумя выплатами.

Какие именно эти два дня, определяется внутренними положениями организации, которая определяет самостоятельно собственно сама организация для себя. Это может быть 1 или 15 число, 5 и 20, в зависимости от того, как вам удобно. Самое главное условие - должно быть не более 14 дней, чтобы равномерно человек получал доход. Большинство организаций делает довольно просто, то есть начисляет зарплату, удерживает подоходный налог и вот эту сумму к выплате делят на две равные части, выплачивая одинаковыми суммами два раза в месяц. То есть первый раз это аванс, второй раз – это зарплата.

Что касается страховых взносов, на данном слайде у вас показаны основные виды страховых взносов и ставки по ним. Это не значит, что у всех организаций такие ставки по взносам. Они могут быть выше, могут быть ниже. В зависимости от того, какой у вас вид деятельности, что это за организация. Например, аптечная организация платит в пенсионный фонд взносы не 22%, а 20%, взносы в ФСС вообще не платит, взносы в ФФОМС вообще не платит, остается только ФСС на травматизм – 1,2%. То есть такой пониженный тариф для аптечных организаций. Для того, чтобы заниматься аптечным бизнесом, здесь тоже есть свои особенности. И обязательно нужно подтверждать свой основной вид деятельности, чтобы иметь право на применение пониженного тарифа страховых взносов.

Общий порядок начисления страховых взносов

Что касается общего порядка начисления страховых взносов. Данный порядок установлен у нас федеральным законом 212-ФЗ. Начисляются отдельно страховые взносы, исходя из базы для начисления страховых взносов. Каждый месяц это делается, начисление происходит в последний день месяца каждого. Оплата должна быть произведена не позднее 15 числа месяца, следующего за отчётным. То есть за июль мы должны заплатить не позднее 15 августа. В данном случае 15 число у нас в августе выпадает на субботу, поэтому срок переносится у нас на ближайший рабочий день, то есть 17 августа. А вообще лучше всего заплатить до 15 августа и спать спокойно. Поэтому все отчисления делаются отдельно каждый месяц. Если у вас есть работники, то вы должны сформировать пять платежек, которые нужно оплатить в установленный срок.

Попробуем посчитать страховой взнос за август, вспомним условия предыдущего примера. Пусть у нас есть товарищ Иванов с зарплатой 20 тысяч рублей. Первое, что нужно сделать, прежде чем посчитать страховые взносы – это определить, превышает ли базовое начисление страховых взносов с нарастающим итогом с начала года, предельную базу страховых взносов. До этого года была единая предельная база как для ПФР, так и для ФСС, для начисления страховых взносов - это 624000 рублей. В этом году они разделены и повышены. ФСС – это 670 тысяч рублей, ПФР – это 711 тысяч рублей. Что касается ПФР, то сверх предельной базы начисляется 10% от разницы между предельной и базой начисления. ФСС уже сверх предельной базы не начисляется.

В данном случае, по состоянию на август, товарищ Иванов заработал 160 тысяч рублей. И ни ту, ни другую базу не превысили, поэтому начисляем в общем порядке. НДФЛ уже удержали, поэтому мы начисляем только страховые взносы. Начинается со взноса на страховую часть пенсии, будет 4400 рублей.

Аналогичным образом, просто умножаем сумму начисления и сумму начисленной зарплаты на соответствующий тариф. Я думаю, пояснять тут отдельно не нужно, и мы с вами пойдем дальше.

Как я уже сказала, что в ФСС сверх предельной базы взносы не начисляются, то есть, как только база превысила предельную, мы перестаем начислять в ФСС взносы. До этого мы начисляем по ставке 2,9%. Это, конечно, в общем случае - если организация платит соответствующее взносы.

По фонду Федерального обязательного медицинского страхования предельная база для начисления страховых взносов на 2015 год не предусмотрена. То есть, на всю сумму вознаграждения, которое уплачено физическому лицу, будут начислены и перечислены страховые взносы ОМС. То есть не важно, сколько начислено налогов нарастающим итогом со следующего года, мы также продолжаем по ставке 5,1% или по той, которая у вас установлена, начислять в фонд Федерального обязательного медицинского страхования.

Что касается ПФР, то сверх предельной мы устанавливаем 10%, то есть эта ставка применяется к разнице между предельной базой и базой для начисления. Например, работник заработал 800 тысяч рублей за отчетный период. В ПФР у нас предельная база 711 тысяч рублей, соответственно база для начисления по ставке 10% будет 800 минус 711 тысяч рублей. Это у нас показано на данном слайде, также показан расчет по предельной ставке. В ФФОМС мы также платим обычным образом, облагая по ставке 5,1 %. В ФСС взносы уже не начисляются, так как превышена предельная база. Травматизм также продолжаем начислять в обычном порядке.

Также хочу обратить ваше внимание - в начале вебинара я говорила о индивидуальных предпринимателях. Если индивидуальный предприниматель не зарегистрирован в фондах в качестве работодателя, то он, соответственно, не может никого нанимать на работу и платить за него страховые взносы. Чтобы кого-то нанять на работу, ему отдельно нужно зарегистрироваться в фондах в качестве работодателя, а в общем случае он платит за себя страховые взносы в фиксированном размере. На 2015 год эта сумма составляет 22261 рубль 38 копеек. Она рассчитана исходя из минимального размера оплаты труда, умноженной на ставку, и умноженной на 12 месяцев. Эту сумму необходимо уплатить не позднее 31 декабря 2015 года.

Ответы на вопросы

Есть вопрос, как с компенсационных выплат начисляются взносы. Смотря компенсации за что. Они бывают разные: если имеется ввиду компенсация за командировки, то там страховые взносы не начисляются, просто компенсируется стоимость проезда, стоимость за доставку до работы. Если вы каждый день оплачиваете дорогу работнику, то насколько я знаю, они будут оплачиваться в общем порядке. То есть включаться в стоимость, в сумму оклада.

Также есть такой момент, что некоторые организации возмещают стоимость телефонных разговоров, чтобы возмещать стоимость телефонных разговоров. Особенно, если у вас общая система налогообложения, то обязательно нужен приказ на то, что вы возмещаете стоимость расходов на телефон работнику и обоснованность этих расходов. Потому что если у налоговой возникнут вопросы, вы обязательно должны будете подтвердить это перед налоговой. Особенно, если у вас доходы превысят расходы.

Каждый квартал с этого года у нас налоговая просит пояснения в случае, если у вас за отчетный период возник убыток. После того как вы сдали налоговую декларацию по налогам на прибыль, проводится камеральная проверка, после которой вам высылают на почту и по электронным каналам связи требования дачи пояснений или предоставления корректировочной декларации по налогу на прибыль, в связи с тем, что у вас выявлен убыток за отчетный период.

Кроме этого хотела вам сказать, что фиксированы страховые взносы индивидуальным предпринимателям, которые уплачивают за себя. Предприниматели, применяющие упрощенную систему налогообложения, по ставке дохода могут уменьшить свой налог на сумму фиксированных страховых взносов, но не более чем на 50%. Это также у нас прописано в законодательстве.

Что касается договора гражданско-правового характера, то там есть свой особый порядок. Определение страховых взносов делается следующим образом: обязательно нужно удержать НДФЛ по ставке 13%. Будет также ПФР в размере 22%, и 5,1% - это у нас ФФОМС. На травматизм и ФСС не облагается. Причем по травматизму договор ГПХ будет облагаться только в том случае, если это прописано в самом договоре. Во всех остальных случаях этого просто не будет. То есть по идее, договор гражданско-правового характера и договор подряда, который заключается, чаще гораздо более выгоден с точки зрения уплаты страховых взносов для работодателя. Но при этом не забывайте удерживать НДФЛ по таким договорам.

Если вопросов больше нет, спасибо за внимание!

Страховые взносы - это регулярные обязательные платежи. Уплата взносов дает право на получение больничных и детских пособий, бесплатной медицинской помощи, финансовой поддержки при выходе на пенсию.

Перечислять взносы обязаны работодатели, предприниматели и самозанятые лица. Если ИП работает на себя и у него в штате наемные работники, то он обязан платить взносы за себя и за работников. Эксперты Системы Главбух составили таблицу, кто должен начислять страховые взносы и на какие выплаты. Проверьте заранее, со всех ли вознаграждений вы перечисляете на обязательное пенсионное, медицинское и социальное страхование >>>

Что относится к страховым взносам. Взносы делят на две группы: страховые взносы в фонды и в ИФНС.

К первой группе относят отчисления во внебюджетные фонды из заработной платы работников на страхование от несчастных случаев на производстве и профзаболеваний. Такие отчисления принято называть взносами на травматизм. Делают их в Фонд соцстраха. На какие выплаты их начисляют >>>

Ко второй группе относят взносы на пенсионное, медицинское и социальное страхование на случай временной нетрудоспособности и в связи с материнством. Размеры по страховым взносам на 2019 год.

Индивидуальные предприниматели вправе перечислить взносы помесячно, поквартально или единовременно. Точные сроки, в которые должна быть перечислена сумма страховых взносов, предприниматель определяет самостоятельно. Налоговый кодекс установил только даты, позже которых уплачивать взносы нельзя. Особенность для таких страхователей в том, что помимо отчислений за работников надо платить еще и взносы за себя. Как их считать и по каким тарифам >>>

Ставки страховых взносов. Есть общие и пониженные тарифы страховых взносов. Общие тарифы страховых взносов в 2019 году в ИФНС такие:

- 22% — на пенсионное страхование;

- 2,9% — страхование по временной нетрудоспособности;

- 5,1% — медицинское страхование.

При этом для расчета взносов в ПФР и взносов на случай болезни и материнства законодатели установили предельные величины базы, при достижении которых ставка меняется.

В ФСС тарифы страховых взносов ежегодно устанавливают сотрудники фонда. Они зависят от класса профессионального риска деятельности работодателя.

Кому разрешат платить меньше взносов в 2019 году

Чиновники изменили правила, по которым назначают скидку по взносам на травматизм. Получить ее стало проще — достаточно выполнить . Но если ФСС обнаружит ошибку в уже сданном 4-ФСС, то скидку могут отменить.

Предприниматели платят страховые взносы в ФФОМС и ПФР. Размер отчислений фиксированный , но зависит от годового дохода предпринимателя.

Существует четыре вида обязательных страховых взносов.

- Пенсионные взносы (взносы в ПФР). Они делятся на две части: взносы на страховую часть пенсии и взносы на накопительную часть пенсии.

- Медицинские взносы (взносы в ФФОМС).

- Взносы в ФСС на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. За счет этих взносов Фонд соцстраха выплачивает пособия по больничным листам и декретные пособия.

- Взносы в ФСС по страхованию от несчастных случаев на производстве и профзаболеваний (взносы «на травматизм»).

Начисление и уплата обязательных страховых взносов регулируются Федеральным законом от 24.07.98 № 125-ФЗ и Федеральным законом от 24.07.09 № 212-ФЗ.

Обязательные страховые взносы уплачивают:

- организации и индивидуальные предприниматели — работодатели, которые начисляют зарплату сотрудникам и (или) выплачивают вознаграждение подрядчикам - физическим лицам;

- индивидуальные предприниматели без сотрудников и лица, занимающиеся частной практикой (адвокаты, нотариусы и др.), за себя в фиксированном размере.

Если один и тот же человек подходит сразу под несколько определений, страховые взносы нужно платить отдельно по каждому основанию. Например,

- индивидуальный предприниматель работает «на себя» и при этом имеет штат наемных работников. Такой ИП должен отдельно уплатить взносы за себя и отдельно за своих работников;

- индивидуальный предприниматель работает по трудовому договору в какой-либо организации. В этом случае организация обязана оплатить страховые взносы за ИП, как за своего сотрудника. Но это не освобождает ИП от обязанности уплачивать страховые взносы за себя в фиксированном размере.

К выплатам, на которые организации и ИП — работодатели начисляют обязательные страховые взносы своим сотрудникам в рамках трудового договора, в частности, относятся:

- заработная плата,

- премии по итогам работы за месяц, квартал или год,

- отпускные и компенсация за неиспользованный отпуск и проч.

На выплаты в пользу физических лиц, не состоящих в штате, т.е. в рамках авторских или гражданско-правовых договоров (подряда), начисляются только пенсионные и медицинские взносы. Но если подрядчик имеет статус ИП, то заказчик работ или услуг (организация — работодатель) освобождается от обязанности начислять взносы. Также взносы не начисляются на суммы, выданные гражданину за приобретенное или арендованное у него имущество или имущественные права (например, при аренде личного автомобиля сотрудника).

Взносы в ФСС на «травматизм» по договорам подряда начисляются только в случае, если уплата взносов предусмотрена самим договором.

В статье 9 Закона № 212-ФЗ приведен полный перечень выплат, которые не облагаются пенсионными и медицинскими взносами, а также взносами на случай временной нетрудоспособности и в связи с материнством. В этот список входят, в частности:

- пособие по больничным листам;

- суммы единовременной материальной помощи, оказываемой в связи со стихийным бедствием или другим чрезвычайным обстоятельством;

- выплаты работнику в связи со смертью члена (членов) его семьи;

- при рождении (усыновлении (удочерении) ребенка в течение первого года после рождения (усыновления (удочерения), но не более 50 000 рублей на каждого ребенка;

- государственные пособия, в том числе по безработице;

- различные компенсационные выплаты, установленные законодательством;

- стоимость форменной одежды и обмундирования, выдаваемых работникам в соответствии с законодательством Российской Федерации;

- суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4 000 рублей на одного работника за расчетный период;

- суточные, полученные во время командировки и проч.

Этот список является закрытым, т.е. работодатель не может по своему желанию включать в него выплаты сотруднику, не указанные в этом списке. Например, премию по случаю юбилея или стоимость турпутевки, оплаченной работодателем. Сотрудники внебюджетных фондов считают, что подобные выплаты не связаны с выполнением сотрудником своих трудовых обязанностей и на них должны начисляться страховые взносы.

Тарифы страховых взносов в 2014-2016 году для плательщиков — работодателей, не относящихся к льготной категории

В 2014 году размер предельной облагаемой базы составляет 624000 руб.

Для выплат в пенсионный фонд, начисленных сверх предельной величины базы, предусмотрен пониженный тариф.

Выплаты сверх предельной величины базы в ФФОМС и ФСС от взносов освобождаются.

База по взносам «на травматизм» не лимитируется и пониженный тариф здесь не предусмотрен.

Итоговая величина взносов равна облагаемой базе, умноженной на соответствующий страховой тариф (ставку).

Для некоторых категорий плательщиков установлены пониженные тарифы. Так, «упрощенщики», которые занимаются определенными видами деятельности (производство пищевых продуктов, текстильное производство и пр.), в 2014-2018 годах платят только взносы в ПФР по ставке 20 процентов. По взносам в ФФОМС и ФСС по страхованию на случай временной нетрудоспособности и в связи с материнством установлены нулевые тарифы.

Для отдельных категорий работников введены повышенные тарифы по взносам в ПФР. Например, в 2014 году в отношении доходов сотрудников, занятых на подземных работах, в горячих цехах и на работах с вредными условиями труда, нужно применять тариф, увеличенный на 6 процентов. Причем повышенная ставка применяется даже к доходам, превышающим предельную величину. Основанием, освобождающим страхователя от дополнительных тарифов, являются результаты специальной оценки условий труда.

Тарифы по взносам «на травматизм» зависят от класса профессионального риска, присвоенного организации или предприятию. Например, для оптовых торговцев пищевыми продуктами установлен первый класс риска и соответствующий ему страховой тариф 0,2%.

Индивидуальные предприниматели в обязательном порядке платят пенсионные и медицинские взносы в фиксированном размере, который не зависит от доходов предпринимателя (не позднее 31 декабря 2014 года).

Сумма фиксированного платежа ИП в ПФР на 2014 год составляет 17328,48 руб. и в ФФОМС — 3399,05 руб.

Если доходы ИП в 2014 году будут больше 300 000 руб., то с суммы дохода, превышающего 300 000 руб., нужно будет дополнительно уплатить 1% в пенсионный фонд (до 1 апреля 2015 года).

При этом общая сумма уплаченных индивидуальным предпринимателем обязательных страховых взносов в пенсионный фонд не должна превышать максимальную величину МРОТ на начало года, последовательно умноженную на 8, на 12 и на страховой тариф:

1МРОТ х 8 х 12 х 26% (ставка страховых отчислений в ПФР для ИП) = 5554 Х 8 Х 12 Х 26% = 138627,84 руб.

Для глав крестьянских (фермерских) хозяйств размер платежа в ПФР не зависит от величины доходов. Платеж равен МРОТ, умноженному на тариф и умноженному на 12 месяцев. Данная величина умножается на количество всех членов хозяйства, включая его главу.

Взносы в ФСС по страхованию на случай временной нетрудоспособности и в связи с материнством уплачиваются индивидуальным предпринимателем только на добровольной основе. Но при желании он вправе застраховаться, и тогда ему придется перечислять фиксированные платежи в ФСС. В 2014 году их величина равна 1 932,79 руб.

Взносы по страхованию от несчастных случаев на производстве и профзаболеваний «за себя» не платятся.

Если деятельность ИП временно приостановлена из-за отпуска по уходу за ребенком до 1,5 лет, за инвалидом или пожилым человеком, из-за военной службы по призыву или из-за пребывания за границей супругом военнослужащим или дипломатом, то фиксированные платежи за время приостановки не платятся.

Работодатели обязаны ежемесячно уплачивать обязательные страховые взносы за своих сотрудников не позднее 15-го числа месяца, следующего за месяцем, за который начислен платеж. Чтобы рассчитать сумму платежей, подлежащих перечислению во внебюджетные фонды, нужно сложить все облагаемые выплаты, начисленные с начала года и до окончания соответствующего календарного месяца, и умножить на страховой тариф. Из этой величины следует вычесть взносы, перечисленные с начала года и до предшествующего календарного месяца включительно. Полученная величина и есть текущий ежемесячный платеж.

Если работодатель выплачивал сотрудникам в течение месяца пособия по больничным или декретные, то он может уменьшить взносы в ФСС по страхованию на случай временной нетрудоспособности и в связи с материнством. Как известно, первые три дня больничного оплачиваются за счет работодателя, а остальные - за счет ФСС. В этом случае из суммы ежемесячного платежа можно вычесть сумму пособий, которые подлежат уплате за счет ФСС. А если размер пособия превышает размер взносов, величину превышения можно зачесть в счет предстоящих платежей.

Платежи необходимо перечислять отдельно в каждый из фондов:

- На два платежа в ФСС - «на травматизм» и по страхованию на случай временной нетрудоспособности и в связи с материнством - нужно оформить две самостоятельные платежки, каждую со своим КБК;

- До 2014 года пенсионные взносы также переводились двумя платежками: на страховую и накопительную части пенсии. Начиная с 2014 года работодатели должны перечислять всю сумму взносов одной платежкой с указанием КБК, предназначенного для учета взносов на страховую часть пенсии.

Работодатели обязаны представлять расчеты по начисленным и уплаченным взносам в ПФР и в ФФОМС поквартально не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом (кварталом, полугодием, девятью месяцами и годом). Иными словами, расчеты в общем случае нужно сдать не позднее 15 мая, 15 августа, 15 ноября и 15 февраля.

Кроме того, работодатели обязаны отчитаться перед ФСС не позднее 15-го числа календарного месяца, следующего за отчетным периодом (в общем случае это 15 апреля, 15 июля, 15 октября и 15 января). В Фонд соцстрахования необходимо представить расчет, где указана информация по взносам «на травматизм» и по взносам по страхованию на случай временной нетрудоспособности и в связи с материнством.

Индивидуальные предприниматели и прочие «индивидуалы» не отчитываются за себя перед Фондами. Единственное исключение сделано для глав крестьянских (фермерских) хозяйств, которые в срок до 1 марта года, следующего за расчетным, сдают в ПФР расчеты по начисленным и уплаченным страховым взносам.

Индивидуальные предприниматели могут уменьшить сумму единого налога на величину фиксированных страховых взносов. Подробнее об этом читайте .

Особенности начисления взносов на выплаты в пользу иностранцев и лиц без гражданства

| Выплаты | Пенсионные взносы | Медицинские взносы | Взносы в ФСС на случай временной нетрудоспособности и в связи с материнством | Взносы «на травматизм» |

| Иностранец постоянно или временно проживает в РФ | ||||

| в рамках трудового договора | начисляются | начисляются | начисляются | начисляются |

| начисляются | начисляются | не начисляются | ||

| Иностранец временно пребывает в РФ | ||||

| в рамках трудового договора | не начисляются | не начисляются | начисляются | |

| в рамках гражданско-правового договора | начисляются, если договор не имеет срока, либо заключены срочные договоры общей продолжительностью 6 мес. и более в течение календарного года, и иностранец не является высококвалифицированным специалистом | не начисляются | не начисляются | начисляются, если это предусмотрено договором |

| Иностранец работает в зарубежном филиале российской компании или выполняет работы или оказывает услуги за рубежом по договору подряда | ||||

| не начисляются | не начисляются | не начисляются | не начисляются | |

Среди платежей, которые обязаны уплачивать все юридические лица и индивидуальные предприниматели, особо следует выделить страховые взносы во внебюджетные фонды - Пенсионный фонд РФ, Фонд социального страхования РФ и Фонд обязательного медицинского страхования РФ. Отчисления во внебюджетные фонды, строго говоря, не являются налогами, однако в связи с обязательностью их уплаты их для целей нашего пособия вполне допустимо приравнять к налогам.

В настоящее время порядок уплаты страховых взносов регулируется федеральным законом от 24.07.2009 N 212-ФЗ (с последующими изменениями) "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" (далее по тексту - "законом").

Согласно вышеупомянутому закону, плательщики страховых взносов делятся на две категории:

Плательщиков взносов, относящихся к данной категории условно можно назвать "работодателями", т.к. большая осуществляемых ими выплат физическим лицам является заработной платой работников. Поскольку наше пособие ориентировано на людей, интересующихся вопросами бизнеса, особенности уплаты взносов обычными гражданами мы рассматривать не будем, и все сказанное ниже в отношении плательщиков категории 1 будет касаться уплаты страховых взносов только юридическими лицами и индивидуальными предпринимателями.

Страховые взносы, уплачиваемые плательщиками категории 1.

Объектом обложения страховыми взносами для плательщиков, относящихся к категории 1, признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства. При этом объектом обложения страховыми взносами для юридических лиц, признаются также выплаты и иные вознаграждения, начисляемые в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

Не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав). В качестве примера таких договоров можно привести договоры купли-продажи или аренды.

Тарифы страховых взносов, установленные для плательщиков категории 1:

Пенсионный фонд Российской Федерации (ПФ) - 26%;

Фонд социального страхования Российской Федерации (ФСС) - 2,9%;

Федеральный фонд обязательного медицинского страхования (ФФОМС) - 5,1%;

итого - 34%.

При этом в 2012 -2015 годах плательщики категории 1 уплачивают страховые взносы в Пенсионный фонд по пониженному тарифу - 22%.

Важно отметить, что по закону база для начисления страховых взносов по вышеуказанным тарифам в отношении каждого физического лица устанавливается в сумме, не превышающей 415000 рублей нарастающим итогом с начала расчетного периода. Вышеупомянутая предельная величина базы для начисления страховых взносов подлежит ежегодной (с 1 января соответствующего года) индексации с учетом роста средней заработной платы в Российской Федерации. Размер указанной предельной величины базы для начисления страховых взносов определяется и устанавливается Правительством Российской Федерации. Размер предельной величины базы для начисления страховых взносов округляется до полных тысяч рублей. При этом сумма 500 рублей и более округляется до полной тысячи рублей, а сумма менее 500 рублей отбрасывается.

В случае превышения облагаемого страховыми взносами дохода физического лица сверх данной суммы, тарифы страховых взносов установлены в пониженном размере:

ФФОМС - 0%.

Законом установлен довольно широкий перечень выплат физическим лицам, на которые страховые взносы не начисляются. В частности, взносами не облагаются государственные пособия и компенсационные выплаты (связанные с возмещением вреда, причиненного увечьем или иным повреждением здоровья; с увольнением работников, за исключением компенсации за неиспользованный отпуск; с возмещением расходов на профессиональную подготовку, переподготовку и повышение квалификации работников; а также ряд других). С полным перечнем не облагаемых страховыми взносами выплат Вы можете ознакомиться, прочитав статью 9 закона.

Также законом установлены льготные категории плательщиков, которые уплачивают страховые взносы по значительно более низким тарифам. К ним, в частности, относятся сельскохозяйственные товаропроизводители, организации, осуществляющие деятельность в области информационных технологий и ряд других.

Помимо страховых взносов, установленных законом 212-ФЗ, в Фонд социального страхования также уплачиваются страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Порядок их уплаты установлен федеральным законом от 24.07.1998 No 125-ФЗ (с последующими изменениями) "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний". Базой, от которых исчисляются данные взносы, также является фонд заработной платы и приравненные к ней выплаты. Тариф страховых взносов ежегодно устанавливается федеральным законом, исходя из класса профессионального риска, соответствующего уровню производственного травматизма, профессиональной заболеваемости и расходов на обеспечение по страхованию, сложившемуся по основному виду экономической деятельности страхователя (с учетом ряда скидок и надбавок). Сейчас минимальный тариф страховых взносов "от несчастных случаев" установлен в размере 0,2%.

Узнать, какой тариф страховых взносов "от несчастных случаев" установлен конкретному юридическому лицу или индивидуальному предпринимателю можно из Уведомления о размере страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, выдаваемого при постановке на учет в Фонде социального страхования. Если в Вашем регионе регистрация юридических лиц осуществляется по системе "одного окна", данное уведомление будет выдано регистрирующим органом сразу после регистрации, в составе пакета регистрационных документов (соответственно, в этом случае специально обращаться в ФСС для постановки на учет нет необходимости).

В качестве примера приводим расчет страховых взносов, связанных с выплатой работнику заработной платы в размере 20.000 рублей в 2012 году:

страховые взносы в ПФ РФ: 20.000 х 0,22 = 4.400 рублей;

страховые взносы в ФСС РФ на случай временной нетрудоспособности и в связи с материнством: 20.000 х 0,029 = 580 рублей;

страховые взносы в ФСС РФ "от несчастных случаев" (по минимальному тарифу): 20.000 х 0,002 = 40 рублей;

страховые взносы в ФФОМС: 20.000 х 0,051 = 1020 рублей;

Итого: 6.040 рублей.

Таким образом, образом, в связи с выплатой работнику заработной платы в размере 20.000 рублей в месяц, предприятие в общей сложности должно уплатить из собственных средств страховые взносы в сумме 6.040 рублей.

В завершении описания порядка уплаты взносов плательщиками категории 1 еще раз подчеркнем: страховые взносы во внебюджетные фонды не вычитаются из заработной платы работника (многие ошибочно считают, что это именно так, но это не верно), а начисляются на нее "сверху". Плательщиком страховых взносов является работодатель - предприятие, выплачивающее заработную плату, а не сам работник. Работник же является плательщиком только НДФЛ, который работодатель высчитывает из его заработной платы и перечисляет в бюджет, выступая в качестве налогового агента.

Страховые взносы, уплачиваемые плательщиками категории 2.

Рассказывая о плательщиках категории 1, мы говорили о страховых взносах во внебюджетные фонды, рассчитываемых от фонда оплаты труда и других аналогичных выплат. В отличии от них, плательщики категории 2 уплачивают взносы "за себя лично", а не в связи с выплатой заработной платы наемным работникам и иных доходов физическим лицам. При этом данная категория плательщиков обязана платить взносы вне зависимости от финансовых результатов своей деятельности (в том числе и при ее полном отсутствии) и применяемой системы налогообложения (ОСН, УСН, ПСН или ЕНВД).

Индивидуальные предприниматели и другие плательщики категории 2 уплачивают во внебюджетные фонды страховые взносы в фиксированном размере, также неофициально называемые фиксированными платежами.

Размер фиксированного платежа в Пенсионный фонд определяется как произведение двукратного минимального размера оплаты труда (МРОТ), установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и установленного федеральным законом тарифа страховых взносов, увеличенное в 12 раз.

Размер фиксированного платежа в Федеральный фонд обязательного медицинского страхования определяется по аналогичной формуле, однако в качестве первого сомножителя берется не двукратный, а однократный МРОТ.

Уплата фиксированного платежа В Фонд социального страхования законом не предусмотрена.

Фиксированные платежи уплачиваются отдельно в каждый из внебюджетных фондов (Пенсионный фонд, Федеральный фонд обязательного медицинского страхования) ежегодно, до 31 декабря отчетного года (т.е. года, за который производится оплата).

Поясним сказанное на примере, рассчитав размеры фиксированных платежей (стоимость страхового года) в каждый из внебюджетных фондов за 2013 год. На 1 января 2013 года МРОТ составляет 5205 рублей, следовательно стоимость страхового года равна:

Для Пенсионного фонда: 2 х 5205 х 0,26 х 12 = 32479 руб. 20 коп.;

Для Федерального фонда ОМС: 5205 х 0,051 х 12 = 3185 руб. 46 коп.

Общая сумма страховых взносов: 35664 руб. 66 коп.

Юридические лица, в отличие от ИП, уплачивать фиксированные платежи не обязаны.

Возникает закономерный вопрос: как поступить, если плательщик страховых взносов относится одновременно к обеим категориям - например, какие взносы обязан платить индивидуальный предприниматель, имеющий работников и, соответственно, выплачивающий им заработную плату? В этом случае плательщик должен платить взносы по правилам, установленным для каждой категории - т.е. отдельно уплачивать и фиксированные платежи "за себя", и страховые взносы от фонда заработной платы своих сотрудников.

Страховые взносы во внебюджетные фонды. Объект обложения страховыми взносами

Для организаций и индивидуальных предпринимателей объектом обложения признаются выплаты и иные вознаграждения, начисляемые:

в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, адвокатам, нотариусам и иным лицам, занимающимся частной практикой);

по договорам авторского заказа, в пользу авторов произведений по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства;

в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

Для физических лиц, не признаваемых индивидуальными предпринимателями, объектом обложения признаются:

выплаты и иные вознаграждения по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые плательщиками страховых взносов в пользу физических лиц (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, адвокатам, нотариусам и иным лицам, занимающимся частной практикой).

Не относятся к объекту обложения выплаты и иные вознаграждения, начисленные:

в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество, а также связанных с передачей в пользование имущества (имущественных прав)*;

по трудовым или гражданско-правовым договорам в пользу физических лиц, являющихся иностранными гражданами и лицами без гражданства;

добровольцам благотворительных организаций, осуществляющих деятельность в рамках гражданско-правовых договоров, на возмещение их расходов (за исключением расходов на питание в размере, превышающем размеры суточных, указанных в ст.217 НК РФ).

в рамках возмещения расходов волонтеров, участвующих в организации и проведении Олимпийских и Паралимпийских игр 2014 года, в виде оплаты расходов на оформление и выдачу виз, приглашений и иных аналогичных документов, стоимости проезда, проживания, питания, обучения, услуг связи и иных (льгота действует до 1 января 2017 г.);

по трудовым или гражданско-правовым договорам, заключенными с иностранными гражданами, лицами без гражданства и волонтерами, в рамках подготовки и проведения в РФ чемпионата мира по футболу FIFA 2018 года и Кубка конфедераций FIFA 2017 года.

Исключение: договоры авторского заказа, договоры об отчуждении исключительного права на произведения науки, литературы, искусства, издательские лицензионные договоры, лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства.

Ситуация 1

Осуществить необходимые проводки по начислению зарплаты, произвести отчисления во внебюджетные фонды при условии, что начисленная заработная плата составила:

Основным производственным рабочим - 218000 рублей;

Рабочим вспомогательного производства - 107000 рублей;

Персоналу цеха - 90500 рублей;

Персоналу управления - 143000 рублей;

На исправление брака - 7000 рублей.

Отразить ситуацию в учете.

Ситуация 2

Предприятие ООО “Вираж” закупило оборудование на сумму 240000 рублей (включая НДС). Оборудование поступило, из него требует монтажа оборудование на сумму 160000 рублей (включая НДС). Начислена заработная плата работникам за монтаж - 15000 рублей. Начислены отчисления во внебюджетные фонды.

Оборудование принято на баланс, через месяц начислен износ в размере 12000 руб.

Произвести необходимые расчеты по НДС.

Начислить тарифы взносов во внебюджетные фонды на заработную плату.

Отразить ситуацию в учете.