Пример договора на новирование долгов при заемном обязательстве. Договор новации Панель ручного поиска договоров

; это прекращение ранее взятых обязательств по договору и замена их на другие по соглашению сторон со сменой предмета или способа исполнения . Примером такой процедуры будет замещение кредитного договора на вексель или облигацию, выпущенную должником. Важно отметить: новирование предполагает прекращение требований касаемо первоначального соглашения.

Закон также дает список обязательств, по отношению к которым процедура новации не применяется; сюда относят обязательства возмещения вреда, причиненного жизни и здоровью и уплаты алиментов. Ст. 414 ГК РФ также устанавливает прекращение дополнительных обязательств помимо основных, прописанных в первоначальном соглашении.

Банки тоже используют возможность новации, производя реструктуризацию долга клиента. Это происходит, когда заемщик из-за, например, сокращения заработной платы больше не способен выплачивать кредит на условиях действующего договора, и банк решает пойти на заключение нового соглашения с более мягкими условиями выплат. При этом меняются срок кредитования и процентные ставки. Новирование долга в таком случае гораздо выгоднее для кредитной организации, чем просрочки платежей клиента и передача долга коллекторам; ведь ей лучше все-таки получить деньги, хоть и позднее, чем изначально было оговорено, чем терять клиента и проценты при передаче долга третьим лицам. Также возможна и обратная ситуация, когда доходы клиента увеличиваются, и он хочет поскорее избавиться от задолженностей перед банком; тогда между кредитной организацией и заемщиком заключается соглашение, предусматривающее меньший срок, а в большинстве случаев и более низкую процентную ставку.

Новация отличается от цессии . Второй термин предполагает переуступку прав требования долга, то есть меняется состав участников договора, чего не происходит при новации. Если ваш кредитор имеет задолженность перед третьей организацией, то он может без согласования с вами передать право требовать долг для взыскания с вас, освобождая себя тем самым от обязательств. Новирование же предполагает согласие всех участников договоренности.

Что касается смены предмета договора: при такой процедуре возврат долга может производиться товарами, услугами, векселями. В соглашении указывается объем продукции, которая пойдет в счет погашения задолженности, величина расходов по упаковке, погрузке, доставке товаров. В этом заключается польза таких сделок для юридических лиц – возврат долга становится возможным даже при дефиците денежных средств в фирме. При этом, как только соглашение оформлено, заемщик становится продавцом, а займодавец – покупателем.

В международных финансовых отношениях новация предполагает наличие трех участников, более похожа на цессию с тем лишь отличием, что для такой сделки требуется согласие всех участников.

Соглашение о новации

Рассмотрим условия заключения соглашения о новации. Что должно быть выполнено, чтобы оно считалось действительным:

- Все существенные условия нового обязательства, прекращающего действие старого, должны быть согласованы в требуемой форме.

- Новирование долга представляет собой сделку, поэтому соглашение о ней не должно подпадать под условия недействительности, указанных в ГК РФ. Если будет выяснена недействительность сделки, то стороны останутся связанными своими обязательствами согласно первоначальному договору со всеми вытекающими последствиями.

- Естественно, действительной должна быть и основная сделка, которую хотят новировать, потому как новирование прекращает обязательства только по заключенному ранее соглашению, который должен быть правильно оформлен.

- В соглашении должно прописано намерение участников заменить первоначальное обязательство другим, при этом нужна отметка, что требования по первому договору потеряют всякие основания. В противном случае новое обязательство будет действовать наряду со старым, а не заменит его.

- Смена сторон в таком случае не допускается. Новирование способно изменить только предмет договора и способ исполнения, но не участников, в отличие от цессии. Также как и в предыдущем случае, если требование не выполняется, прекращения действия старого соглашения не происходит, а вдобавок появляется новое.

Особое внимание стоит уделить возможности смены предмета договора. Новирование долга заменит обязанность выполнить работы по договору на передачу имущества или выплату денежных средств.

Пункт 3 статьи 414 ГК РФ постановляет, что в общем случае новация прекращает дополнительные обязательства, если стороны не договорились об ином. Важно понимать, чем это может обернуться на практике.

Такими дополнительными обязательствами может быть залог, поручительство, задаток, неустойка или удержание имущества. Например, надлежащее исполнение договора аренды, как правило, обеспечивается залогом от арендатора. Если стороны впоследствии договорятся о купле-продаже указанного имущества, первоначальный договор прекратит действие. Это значит, вместе с ним прекратит существование и залог как дополнительное обязательство, если стороны не пропишут в новом соглашении иные условия. Оплата вновь приобретенного имущества не будет обеспечена залогом, то есть продавец останется без страховки. Новация обеспечила бы дальнейшее действие договора залога и обеспечение им выполнения своих обязанностей покупателем.

Перевод долга в заемное обязательство

Если все условия статьи 414 ГК РФ выполнены, то становится возможным новация долга по сделке в заемное обязательство по взаимосогласию сторон. Причиной такого решения может быть:

- просрочка платежа;

- задержка выплат арендной платы;

- и любая другая невозможность выполнить обязательства по договору.

Новирование будет здесь другой формой привлечения денежных средств, при этом изменится метод исполнения установленных договоренностей. Если из-за новирования долга станет невозможным своевременное исполнение требований контрагентов, то совершенно законно они запросят возмещение убытков в виде уплаты процента за просрочку. Таким образом законодательство позаботилось об интересах третьих лиц.

В случаях, когда происходит замена обязательства на заемное, Гражданским Кодексом установлены особые требования к форме соглашения о новации. По статье 818 ГК РФ такое соглашение заключается по форме договора займа с соблюдением следующих требований:

- между физическими лицами обязательно оформление в письменном виде, если сумма задолженности больше чем в 10 раз превышает МРОТ;

- если в деле участвует юридическое лицо, то независимо от суммы, письменная форма обязательна.

Новирование долга может существенно облегчить жизнь фирмам, когда подводят контрагенты, приостанавливается производство из-за форс-мажорных обстоятельств или внезапно образовывается дефицит денежных средств. Выполнение условий действующей договоренности становится невозможным. При согласии обеих сторон долг можно новировать в заемное обязательство . Например, поставщик не может предоставить товар, у него возникает долг перед покупателем, который уже оплатил продукцию. Используя новацию долга, они становятся заемщиком и займодавцем, и поставщик обязуется вернуть денежные средства с процентами в оговоренный срок. Плата за товары становится займом, а требование первоначальной задолженности прекращается.

Новирование задолженности требуется отразить в налоговом и бухгалтерском учете. По первоначальному договору поставщик получил аванс за товары, сумма которого не учитывалась ни в расходах покупателя, ни в доходах продавца. Отгрузка товаров так и не была произведена, у участников не было ни доходов, ни расходов, и значит, обычное новирование обязательств не приведет к коррекции налоговой базы участников.

Когда речь идет о новировании долга в заемное обязательство, последствием этого решения будет уплата процентов, т.е доходов для одной стороны и расходов для другой.

Подписав соглашение, аванс покупателя станет займом для поставщика. В соответствии с нормами НК РФ, заем не учитывается в стоимости доходов. Налоговая база должника (поставщика) уменьшится на сумму процентов по займу, при этом в каком отчетном периоде это будет происходить зависит от срока, указанного в договоре новации.

Глазами покупателя ситуация обратная: он становится кредитором и получит проценты по займу. С учетом этого формируется налоговая база с включенными в сумму внереализационных доходов процентами. Порядок учета так же, как и в случае с поставщиком, зависит от срока займа.

Образец договара

Договор новации должен удовлетворять требованиям ГК РФ. Ниже представлен образец правильно оформленного соглашения.

Предприниматели для поддержания производственного баланса, стабилизации деятельности используют чужие активы. По причине недостаточности денежных средств, высокой конкуренции контрагенты нередко оказываются в долговой яме и не способны исполнить заключенные ранее договоренности. Альтернативный вариант разрешения спора между контрагентами – пересмотр обязательств или их полная замена на другие. В этой ситуации следует выяснить, что такое договор новации долга в заемное обязательство, как выглядит его образец, когда он составляется и применяется.

Смысл мероприятия

Задолженность может формироваться у компании по оплаченному авансу под предстоящие поставки товаров, оказание услуг, выполнение работ. Дебиторский долг образуется у поставщика в момент отгрузки материалов в пользу контрагента, передачи имущества в аренду и других взаимоотношений. Далеко не всегда должник может исполнить условия контракта полностью и за установленные сроки.

На практике часто встречаются случаи, когда неплательщик не способен выполнить работы, оплатить материалы и т. п. Именно в такой ситуации оптимальным решением становится замена одного вида обязательств на другой. Новация долга – это процедура, предусматривающая сохранение взаиморасчетов между контрагентами, но в иной форме. Непосредственно задолженность в стоимостном измерении продолжает существовать, изменяются условия сделки.

Первоначальная договоренность может действовать между физическими и юридическими лицами, поэтому новый контракт заключается именно между ними. То есть новых участников во взаимоотношении по новации не предусмотрено. Суть обновления договора – замена предмета соглашения.

Например, по договору поставки поставщик не смог отгрузить покупателю материалы на определенную сумму ввиду отсутствия объекта сделки. Поскольку потребитель заинтересован в возврате перечисленного ранее аванса, он идет на компромисс и принимает предложение контрагента о переводе предмета сделки в заимствование.

Фактически заемщик не получает деньги взаймы от кредитора. Прежняя договоренность имела стоимостное измерение, которое переводится в договор кредитования на новых условиях. Вполне вероятно, что должнику придется уплатить проценты с суммы займа, чтобы заинтересовать заказчика в целесообразности и прибыльности сделки.

Новация долга подразумевает сохранение долговых отношений, только немного в ином виде

Классификация

Предприятия и граждане должны понимать, для чего применяется соглашение о новации непогашенного долга и что это такое. Новирование – процесс утверждения нового предмета договоренности, оформленный на бумаге. Инновация – процедура реализации достигнутого сторонами соглашения. В экономической и юридической практике предусмотрена типовая группировка договоров обновлений сделок: взаимозачет, новация, отступное.

Для всех видов характерно оформление бумаги, заверенной подписями участников. Изменения могут быть внесены по усмотрению контрагентов в любой момент действия основного обязательства. Главная особенность таких сделок – использование методов расчетов, которые изначально не рассматривались сторонами вообще. Важно, что зачет и отступное полностью или частично закрывают существование задолженности, а новация переводит его в другую форму.

Процедура новирования может быть использована для двух основных направлений:

- Существующая недоимка по векселям, покупке товарно-материальных ценностей, предоставлению услуг заменяется договором займа.

- Обратная форма, когда заемное обязательство переходит в контракт поставки, подряд, аренду и др.

Основным признаком новации является кардинальное изменение условий контракта. Причем кредитор фактически не несет никаких потерь, а должник находит метод досудебного урегулирования спора. Если вносится дополнение, применяется соглашение о рассрочке, отсрочке, фактически договоренность не меняется. Когда один контрагент уступает задолженность другому лицу, речь идет не о новировании, а о цессии.

В бухгалтерском учете обеих сторон по новации прежнее обязательство признается погашенным и подлежит ликвидации. Специалист финансовой службы должен оформить соответствующие проводки. Новая задолженность учитывается в соответствии со сроком действия займа как краткосрочное или долгосрочное обязательство.

Согласно ст. 167, 171 НК РФ в налоговом учете поставщика сумма погашения признается выручкой и участвует при формировании базы по расчету налога на прибыль. Покупатель не вправе заявлять перед бюджетом требования на вычет по НДС, так как фактической оплаты за товары, услуги не произведено. Если займодавцем выступает физлицо и предполагается выплата дивидендов, компания-заемщик является налоговым агентом. Поэтому при каждом перечислении тела займа, процентов необходимо удержать НДФЛ и перечислить его в бюджет.

Любой договор должен быть заверен подписями обеих сторон

Нормативно-правовой ресурс

Любые взаиморасчеты между физлицами, организациями должны регулироваться нормами действующего законодательства. Сделки по новации не являются исключениями. Глава 26 ГК РФ регламентирует процедуру прекращения существования обязательств, в том числе изменение формы расчетов.

Согласно ст. 407 кодекса стороны по обоюдной инициативе принимают решение о полном или частичном погашении задолженности, определяют потенциальные последствия и риски. Статья 414 подтверждает право кредитора и дебитора оформить соглашение о полной замене одного вида долга другим, если первоначальный контракт и свод государственных законов не содержат прямых запретов на такие действия.

Заемное обязательство формируется между физическими лицами при условии десятикратного превышения суммы недоимки по сравнению с МРОТ. Для юридических лиц такой порог не действует. По ст. 815 ГК РФ заемщик может выпустить вексель и передать его в уплату задолженности по займу.

Ст. 818 гражданского кодекса разрешает новации по контрактам купли-продажи, аренды. Нельзя заменить долги по алиментам, недоимкам, имеющим непосредственную связь с личностью контрагентов. Например, ущерб от аварии, травмы от физического воздействия, моральный и материальный вред.

Регламент сделки

Неплательщик не может по собственной инициативе в одностороннем порядке принять решение занять денег у кредитора под видом изменения условий текущего соглашения. Обе стороны назначают встречу, обсуждают детали, оценивают последствия и риски. Составление бланка можно поручить квалифицированному юристу или скачать его через интернет. Существенной разницы в образцах не обнаружится, поскольку заимствование не предполагает особенных условий, нюансов.

Структура шаблона составляется с учетом требований гражданского законодательства и аспектов первоначальной договоренности. Обязательно должна измениться форма обязательства, участники взаимоотношения остаются прежними. Для исключения возможных споров, разногласий в дальнейшем, необходимо указать прямые ссылки на базовый контракт.

Договор должен заключаться в соответствии с существующим законодательством

Новация может применяться на любой стадии ведения расчетов между контрагентами. Не запрещается прийти к мировому соглашению во время судебного разбирательства и принять решение о прекращении задолженности путем новирования в займ.

Для примера представим, что компания Мастер не оплатила фирме Инструменты поставку комплектующих. Кредитор подает иск в суд. Должник, оценив потенциальные затраты, риск утраты имущества, банкротства, предлагает взыскателю пойти на компромисс и заменить денежное обязательство заемным под проценты. Адресат обращения удовлетворит просьбу, поскольку помимо основного долга получит дополнительную прибыль.

Заполнение бланка

Перечислим основные реквизиты, условия, отражение которых является важным моментом сделки новации:

- Наименование документа, место и дата его составления.

- Полное имя кредитора, должника для физических лиц, наименование для организаций.

- Доверенность для уполномоченного лица.

- Описание предмета договоренности с указанием деталей закрываемого обязательства.

- Величина задолженности.

- Утверждается переход одной формы долга в другую с детализацией порядка его погашения.

- Займ выдается под проценты или безвозмездное пользование.

- Стороны подтверждают полное исполнение прежнего контракта.

- Рекомендуется описать конфиденциальные сведения и ответственность за их разглашение.

- Описывается регламент урегулирования споров.

- Реквизиты участников сделки и подписи уполномоченных лиц.

Важно при заключении договора соблюдать все правила оформления документа

Для облегчения процесса можно использовать образец соглашения о новации долга по поставке товаров в заемное обязательство.

Заключение

Договор новации денежных обязательств в заемные является наиболее выгодным вариантом разрешения спорной ситуации между контрагентами. Кредитор и должник по обоюдному согласию подбирают условия новой сделки, определяют порядок перечисления платежей по займу.

Для заемщика сделка может оказаться убыточной, но она позволит исключить судебные разбирательства с сопутствующими рисками и потерями. Взыскатель получает дополнительные гарантии: срок исковой давности исчисляется заново, по заемным средствам начисляются дивиденды, ответчик полностью признает размер долга.

О решении проблем с контрагентами будет рассказано в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Как продавцу (исполнителю) провести новацию обязательства по поставке товаров (работ, услуг) в заемное обязательство в бухгалтерском учете? Какие нюансы при расчете налога на прибыль нужно иметь в виду, если соглашением о новации предусмотрено начисление процентов на сумму займа (сумму полученной предоплаты)? Дает ли право на вычет «авансового» НДС прекращение обязательства по возврату аванса новацией? Рассмотрев конкретную ситуацию, постараемся ответить на поставленные вопросы.

Ситуация

Подрядчик в соответствии с договором о выполнении работ получил (10.03.2015) от заказчика авансовый платеж в сумме 590 000 руб. Поскольку работы не были выполнены, стороны (руководствуясь нормами гражданского законодательства - ст. 407 и 414 ГК РФ ) подписали 06.05.2015 соглашение о новации обязательств по договору подряда в заемное обязательство.Соглашением предусмотрено начисление процентов (10% годовых). Проценты выплачиваются подрядчиком одновременно с возвратом основной суммы долга - 30 июня.

Для целей налогообложения прибыли подрядчик применяет метод начисления. Подрядчик и заказчик не относятся к взаимозависимым лицам.

О бухгалтерском учете

Сумма предоплаты, как известно, доходом организации не признается - она отражается в составе кредиторской задолженности , причем обособленно .Эта задолженность (обязательство подрядчика по выполнению работ) на дату подписания соглашения о новации погашается и возникает новое обязательство, связанное с возвратом заказчику (теперь он выступает в роли заимодавца) суммы займа - денежных средств в размере полученной предоплаты, а также процентов, начисленных на эту сумму . (Кстати, указанное соглашение совершается в форме, предусмотренной для заключения договора займа .)

Проценты, начисленные в соответствии с соглашением о новации, учитываются обособленно от основной суммы займа . В состав прочих расходов они включаются ежемесячно .

Возврат основной суммы займа и начисленных по нему процентов расходом не признается .

С учетом сказанного в бухгалтерском учете подрядчик сделает следующие записи:

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| Получена предоплата от заказчика работ | 51 | 62-ав | 590 000 |

| Начислен «авансовый» НДС | 76-НДС-ав. | 68-НДС | 90 000 |

| Отражено новирование обязательства по договору подряда в заемное обязательство | 62-ав. | 66-осн. | 590 000 |

| Принят к вычету «авансовый» НДС | 68-НДС | 76-НДС-ав. | 90 000 |

|

Отражены проценты, начисленные за май (590 000 руб. х 10% / 365 дн. х 25 дн.) | 91-2 | 66-пр. | 4 041 |

|

Отражены проценты, начисленные за июнь (590 000 руб. х 10% / 365 дн. х 30 дн.) | 91-2 | 66-пр. | 4 849 |

|

Погашена сумма основного долга и процентов, начисленных на сумму основного долга (590 000 + 4 041 + 4 849) руб. | 66-осн. | 51 | 598 890 |

О налогах

В рассматриваемой ситуации «задействованы» два налога - НДС и налог на прибыль организаций. С последнего и начнем.Для целей налогообложения полученная предоплата (как и в бухгалтерском учете) не признается доходом (пп. 1 п. 1 ст. 251 НК РФ ). Впрочем, данное утверждение справедливо и для полученной суммы займа (пп. 10 п. 1 ст. 251 НК РФ ) - обязательства, возникшего на дату заключения соглашения о новации.

Проценты, начисляемые на сумму заемного обязательства, учитываются организацией в составе внереализационных расходов, причем (поскольку сделка не является контролируемой на основании ст. 105.14 НК РФ ) исходя из фактической ставки (абз. 2 п. 1 ст. 269 НК РФ ). То есть налогоплательщик может признавать в расходах всю сумму процентов, начисленную в соответствии с условиями договора займа, без нормирования .

Что касается НДС, о нем поговорим подробнее.

Как известно, в момент получения предоплаты в счет предстоящей поставки (в нашем случае работ) возникает налогооблагаемая база - налогоплательщик-исполнитель начисляет «авансовый» НДС (абз. 2 п. 1 ст. 154 , пп. 2 п. 1 ст. 167 НК РФ ). (В приведенных выше проводках - вторая запись, сделанная 10.03.2015.)

В течение пяти календарных дней подрядчик обязан предъявить заказчику счет-фактуру с суммой налога, исчисленной (по расчетной ставке) с авансового платежа (абз. 2 п. 1 , п. 3 ст. 168 , п. 5.1 , 6 ст. 169 , п. 4 ст. 164 НК РФ ). Кстати, этот документ подрядчик зарегистрирует в книге продаж (п. 3 и 17 Правил ведения книги продаж ).

К сведению

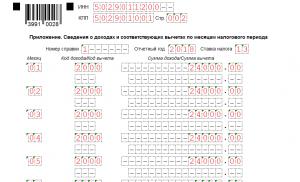

По результатам квартала «авансовый» НДС надо отразить в налоговой декларации . Для этого предназначена строка 070 разд. 3 (в графе 3 показывается сумма полученного аванса, а в графе 5 - сумма исчисленного НДС) .

В мае обязательство по возврату заказчику работ предварительной оплаты новировано в заемное обязательство. С этого момента денежные средства не являются авансовыми, а поскольку операция займа в денежной форме, включая проценты по ней, не подлежит обложению НДС (пп. 15 п. 3 ст. 149 НК РФ ), налоговая база в целях исчисления НДС здесь не возникает.

Получается, что НДС, начисленный (в марте) при поступлении авансового платежа в счет выполнения работ и отраженный (по результатам I квартала) в декларации по НДС, попадает в категорию излишне уплаченного налога . А раз так, вернуть (зачесть) его нужно в порядке, предусмотренном ст. 78 НК РФ .

Но вот в чем «неувязка» - порядок перерасчета налоговой базы и суммы НДС, а также представления уточненной налоговой декларации за период совершения ошибки (искажения), определенный п. 1 ст. 54 , п. 1 ст. 81 НК РФ , в данном случае не применяется. Ведь в налоговом периоде получения предоплаты налогоплательщиком были соблюдены все условия для начисления НДС и никаких ошибок (искажений) налоговой базы на тот момент не было.

Наиболее подходит к ситуации норма п. 5 ст. 171 НК РФ (напомним, по ней исчисленный и уплаченный с сумм оплаты (частичной оплаты), полученной в счет предстоящих поставок, НДС подлежит вычету после отгрузки или при изменении условий либо расторжении договора и возврате соответствующих сумм авансов). Но она (норма), если следовать позиции Минфина, здесь не применима (Письмо от 01.04.2014 № 03-07-РЗ/14444 ).

Заметим: такая формулировка не дает повода думать об отсутствии права на вычет «авансового» НДС в принципе (подобные мнения некоторых специалистов имеют место). Скорее, в вышеупомянутом письме говорится о моменте возникновения этого права. Ключевое значение для своего вывода финансисты отдают фактическому возврату авансовых платежей : поскольку при заключении соглашения о новации сумма предварительной оплаты продавцом не возвращается, норма п. 5 ст. 171 НК РФ не применяется.

И (в продолжение логики чиновников) п. 5 ст. 171 НК РФ применяется (право на вычет налогоплательщиком приобретается) в тот момент, когда продавец отдаст заем (его сумма равна предоплате товара до заключения соглашения о новации) покупателю (теперь займодавцу).

Относительно рассматриваемого примера: налогоплательщик предъявил вычет «авансового» НДС (четвертая бухгалтерская запись - от 06.05.2015) в момент подписания соглашения о новации. А может, указанное действие преждевременно и вычет НДС раньше 30.06.2015 - даты возврата авансового платежа - заявить нельзя?

Выводы судей

До недавнего времени судебная практика формировалась в двух направлениях.Одно из них явно сочеталось с подходом Минфина. В качестве примера приведем Постановление от 20.08.2014 по делу № А64/3941/2012 , в котором Арбитражный суд Центрального округа заявил: установленный специальный порядок для применения вычета «авансового» НДС предусматривает обязательное условие - возврат сумм авансовых платежей. Следовательно, право на вычет НДС, исчисленного и уплаченного с полученной предоплаты, долг по возврату которой по новации заменен на заемное обязательство, возникает у налогоплательщика после возврата займа . Это постановление было оценено судьей Верховного суда как не содержащее существенных нарушений материального права, в связи с чем было отказано в передаче дела в Судебную коллегию по экономическим спорам ВС РФ (Определение ВС РФ от 25.11.2014 № 310-КГ14-4303 ) .

Второе (более благоприятное для налогоплательщиков) направление указывало на то, что заявить вычет можно в периоде заключения соглашения о новации . Поскольку данный вывод (не так давно) озвучен Судебной коллегией по экономическим спорам ВС РФ, можно считать, что точка в решении подобных споров поставлена, впрочем… при соблюдении некоторых нюансов. Чтобы понять, каких, сосредоточимся на Определении ВС РФ от 19.03.2015 по делу № 310-КГ14-5185, А48-3437/2013 .

Итак, суть дела.

Организация в рамках договора купли-продажи товара получила аванс в счет будущей поставки и уплатила «авансовый» НДС (что подтверждено соответствующими платежными поручениями и выписками с расчетного счета плательщика) в бюджет. А примерно через год стороны заключили соглашение о новации части обязательств по первоначальному договору в заемные под определенные проценты.

Налогоплательщик сдал «уточненку» по НДС за период, когда произошла новация , и заявил сумму налога (кстати, весьма внушительную), которая относится к новированному обязательству, к возмещению из бюджета. Однако получил отказ - налоговый орган счел, что соглашение о новации носит формальный (с целью возмещения налога) характер, и возмещение «авансового» НДС не подтвердил.

Обращаем ваше внимание: в качестве главного доказательства формальности соглашения о новации инспекция использовала факт продолжения поставки по договору купли-продажи.

Решение налоговиков компанию, понятно, не удовлетворило, и она обратилась в суд, аргументировав свою позицию так.

С момента подписания соглашения о новации сумма ранее полученных денежных средств признается займом и у продавца возникает обязательство заемщика. То есть средства, полученные обществом от покупателя, не могут рассматриваться как доход от реализации товара.

В качестве доказательств выполнения условий для вычета НДС компания представила соглашение о новации к договору купли-продажи товара, счета-фактуры, платежные поручения, первичные документы, подтверждающие уплату процентов за пользование заемными средствами, и выписки по счетам.

| Судебное решение | Выводы судей |

| Первая инстанция (Решение АС Орловской области от 11.12.2013 № А48-3437/2013 ) | Требования налогоплательщика удовлетворены. Решение инспекции об отказе в возмещении налога признано незаконным.

Суд указал: долг, возникший из договоров поставки, заменен сторонами именно заемным обязательством, поскольку только такой способ замены предусмотрен ст. 818 «Новация долга в заемное обязательство» ГК РФ , а порядок возврата полученных денежных средств предусмотрен только нормами ст. 807 «Договор займа» ГК РФ . Иными видами гражданско-правовых договоров не предусмотрен порядок возврата ранее полученных денежных средств. Тот факт, что стороны заменили только часть обязательств, значения не имеет, поскольку гражданское законодательство не содержит запрета подобных действий. Более того, п. 1 ст. 407 ГК РФ прямо предусмотрена возможность как полного, так и частичного прекращения обязательства |

| Апелляционная инстанция (Постановление Девятнадцатого арбитражного апелляционного суда от 21.04.2014 по делу № А48-3437/2013 ) | Выводы судов первой инстанции поддержаны.

Уточнено: предъявление НДС к вычету не нарушает интересы бюджета, поскольку согласно ст. 78 НК РФ излишне уплаченная сумма подлежит возврату налогоплательщику в установленном законом порядке |

| Кассационная инстанция (Постановление АС ЦО от 28.08.2014 по делу № А48-3437/2013 | Выводы нижестоящих судов отменены

, толкование ими положений гл. 21 НК РФ

признано ошибочным, поскольку ст. 78 НК РФ

к рассматриваемым правоотношениям не применима. Также сделан вывод, что установленный специальный порядок для применения вычета «авансового» НДС в случае изменения условий либо расторжения соответствующего договора предусматривает обязательное условие - возврат сумм авансовых платежей. Следовательно, право на вычет НДС, исчисленного и уплаченного в бюджет с полученной предоплаты, долг по возврату которой по новации заменен на заемное обязательство, возникает у налогоплательщика после возврата займа |

| Четвертая инстанция (Определение ВС РФ от 03.02.2015 по делу № 310-КГ14-5185 ) | Дело передано в Судебную коллегию по экономическим спорам, так как заслуживают внимания доводы общества о том, что право на вычет НДС, уплаченного в бюджет с полученной предоплаты, которая впоследствии новирована в заем, возникнет у налогоплательщика только после возврата заемных денежных средств, что противоречит ст. 146 , 149 и 171 НК РФ |

| Определение ВС РФ от 19.03.2015 № 310-КГ14-5185 | Тройка судей ВС РФ поддержала организацию. Решения первой и апелляционной инстанций оставлены без изменения. Кассационное постановление отменено.

Из НК РФ вытекает, что обязательный возврат авансов необходим как условие налогового вычета только в случае расторжения договора либо изменения его условий. Однако новация - это не расторжение и не изменение договора. Это замена обязательства. Из положений ст. 414 ГК РФ 14 следует, что соглашение о новации преследует цель прекратить существующее между сторонами обязательство и установить иное. Прекращение обязательства означает, что первоначальная юридическая связь между сторонами сделки, выраженная в конкретном обязательстве, утрачивается, и возникает новое обязательство. В данном случае иным обязательством стал заем. Поскольку он в силу ст. 149 НК РФ является необлагаемой операцией (то есть при получении займа у налогоплательщика не возникает обязанности по исчислению НДС), исчисленная ранее к уплате в бюджет сумма НДС с полученных авансовых платежей является излишне уплаченным налогом с момента заключения соглашения о новации . Таким образом, вывод суда кассационной инстанции о возникновении у налогоплательщика права на вычет НДС, уплаченного в бюджет с полученной предоплаты, только после возврата заемных средств противоречит ст. 146 , 149 и 171 НК РФ . Косвенное подтверждение своей позиции Судебная коллегия нашла в Постановлении Пленума ВАС РФ от 30.05.2014 № 33 : здесь в п. 23 сказано, что применить вычет по абз. 2 п. 5 ст. 171 НК РФ при изменении или расторжении договора можно, даже если возврат платежей производится в неденежной форме15 |

Вместо заключения

Итак, в рассматриваемом нами примере (как и в прочих аналогичных ситуациях) подрядчик (поставщик, исполнитель) вправе заявить вычет НДС, исчисленный и уплаченный в бюджет с сумм предварительной оплаты, поступившей в счет предстоящих поставок продукции по договору поставки, в момент подписания соглашения о новации обязательств по договору в заемные обязательства.Тогда же налогоплательщик зарегистрирует в книге покупок счет-фактуру, который ранее был зарегистрирован организацией в книге продаж при получении предоплаты (п. 22 Правил ведения книги покупок ).

К сведению

Заявить к вычету излишне уплаченный налог в данном случае нужно, отразив соответствующую сумму в графе 3 строки 120 разд. 3 декларации по НДС .

Подобные действия (заявление вычета в момент подписания соглашения о новации) не идут вразрез с выводами, сделанными Судебной коллегией по экономическим спорам ВС РФ. Кстати, заострим на них внимание еще раз: таковые весьма выгодны налогоплательщикам, которые по различным причинам не могут вернуть предоплату в полной сумме и сразу. Однако риск признания соглашения о новации фиктивным, то есть совершенным исключительно с целью получения налоговой выгоды, все-таки существует (судьи, напомним, при вынесении вердикта приняли во внимание реальность исполнения сторонами соглашения о новации, в том числе фактический возврат денежных средств согласно графику погашения задолженности и выплату контрагенту процентов за пользование заемными денежными средствами). Избежать подобных обвинений можно, заранее установив (и, разумеется, соблюдая) график платежей по возврату средств покупателю (заказчику).

Абзац 4 п. 3, п. 12 ПБУ 9/99 «Доходы организации», утв. Приказом Минфина России от 06.05.1999 № 32н.

Инструкция по применению Плана счетов.

Пункт 1 ст. 807, п. 1 ст. 809, п. 1 ст. 810 ГК РФ.

Пункты 1 и 2 ст. 818 ГК РФ.

Пункт 4 ПБУ 15/2008 «Учет расходов по займам и кредитам», утв. Приказом Минфина России от 06.10.2008 № 107н.

Абзац 2 п. 3, п. 6 - 8 ПБУ 15/2008, п. 11 ПБУ 10/99 «Расходы организации», утв. Приказом Минфина России от 06.05.1999 № 33н.

Пункт 3 ПБУ 10/99.

Приложение 5 к Постановлению Правительства РФ от 26.12.2011 № 1137.

Форма декларации по НДС и Порядок заполнения декларации утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@.

Пункт 38.13 Порядка заполнения налоговой декларации.

Сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения либо возврату налогоплательщику в порядке, предусмотренном ст. 78 НК РФ (п. 1 названной нормы). Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ о налогах и сборах (п. 7 ст. 78).

Аналогичные выводы представлены в постановлениях ФАС СЗО от 24.02.2011 по делу № 42-880/2009, ФАС СКО от 25.11.2013 по делу № А32-4896/2012 и др.

См., например, постановления ФАС СЗО от 12.02.2013 по делу № А56-4264/2012, ФАС МО от 18.10.2012 по делу № А40-12957/12‑91‑66, ФАС ЗСО от 05.04.2013 по делу № А03-10374/2012 и др.

Приложение 4 к Постановлению Правительства РФ № 1137.

Абзац 3 п. 38.8 Порядка заполнения налоговой декларации.

Статья 414 Гражданского кодекса Российской Федерации.

Прекращение обязательства новацией

1. Обязательство прекращается соглашением сторон о замене первоначального обязательства, существовавшего между ними, другим обязательством между теми же лицами, предусматривающим иной предмет или способ исполнения (новация).

2. Новация не допускается в отношении обязательств по возмещению вреда, причиненного жизни или здоровью, и по уплате алиментов.

3. Новация прекращает дополнительные обязательства, связанные с первоначальным, если иное не предусмотрено соглашением сторон.

Договор новации в формате DOCX

Договор новации в формате RTF

Договор новации в формате DOC

Договор новации в формате PDF

ДОГОВОР НОВАЦИИ

о замене долга, возникшего из гражданско-правового договора

на заемное обязательство

город ________ _

дата заключения _.__.____ года

_________, именуемое в дальнейшем «Кредитор», в лице ______ (наименование должности)

_________ (Ф. И. О.), действующего на основании ______,

с одной стороны, и ________, именуемое в дальнейшем «Должник», в лице ______ (наименование

должности) ________ (Ф. И. О.), действующего на основании

_______, с другой стороны, вместе именуемые «Стороны», заключили

настоящий договор о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. В соответствии со ст.414, 818 ГК РФ Кредитор и Должник договорились о

прекращении новацией обязательств, возникших из договора поставки

№____ от __.__.____г., предусматривающего поставку товара. Кредитор

произвел оплату на р/с Должника в порядке предоплаты следующие суммы:

дата сумма

1.2. Должник не исполнил обязательства по поставке товара на указанные

суммы.

1.3. Всего задолженность по состоянию на __.__.____ г. по договору поставки №____

от __.__.____ г. составляет __________ рублей.

1.4. Обязательство Должника по уплате Кредитору денежной суммы, указанной

в п. 1.3. настоящего договора, Стороны заменяют заемным обязательством

между теми же лицами на следующих условиях:

1.4.1. Должник обязуется вернуть денежную сумму, указанную в п. 1.3. настоящего

договора, в срок до __.__.____ г.

1.4.2. На сумму, указанную в п.1.3. настоящего договора, начисляются проценты за

пользование заемными денежными средствами из расчета ___ % годовых.

Начисление производится ежемесячно. Уплата процентов производится

после выплаты суммы основного долга. Сумма займа может погашаться

частями.

1.4.3. При погашении суммы основного долга займа Должник должен указывать в

платежных документах назначение платежа: «Погашение заемных средств

по договору новации от __.__.____г. НДС не облагается.» При погашении

процентов, начисленных за пользование заемными денежными средствами

Должник должен указывать в платежных документах назначение платежа:

«Погашение процентов за пользование заемными денежными средствами по

договору новации от __.__.____г. НДС не облагается.»

1.5. Обязательства Сторон, возникшие из договора поставки №__ от __.__.____ г. по

состоянию на __.__.____ г., прекращаются в момент подписания Сторонами

настоящего договора.

1.6. Настоящий договор прекращает дополнительные обязательства, связанные

с договором поставки №____ от __.__.____ г., предусматривающего поставку

товаров.

2. КОНФИДЕНЦИАЛЬНОСТЬ

2.1. Стороны обязуются сохранять конфиденциальность содержания настоящего

договора, а также любой информации и данных, предоставляемых каждой из

Сторон в связи с исполнением настоящего договора, за исключением

общедоступной информации.

2.2. Под конфиденциальностью понимается запрет на разглашение информации

неуполномоченным лицам без предварительного письменного соглашения

Сторон.

2.3. Не является нарушением конфиденциальности предоставление

конфиденциальной информации по законному требованию

правоохранительных и иных уполномоченных государственных органов, а

также в других предусмотренных законодательством случаях.

3. ОТВЕТСТВЕННОСТЬ СТОРОН

3.1. При несвоевременном возврате суммы займа и уплате процентов за

использование суммы займа Должник уплачивает в пользу Кредитора 0,05%

от суммы займа за каждый день просрочки.

4. РАЗРЕШЕНИЕ СПОРОВ. ПОДСУДНОСТЬ

4.1. В случае возникновения между Поставщиком и Покупателем любых споров

или разногласий, связанных с настоящим договором или выполнением либо

невыполнением любой Стороной обязательств по договору, Стороны

приложат все усилия для их дружественного разрешения путем переговоров.

Если споры не могут быть разрешены путем переговоров, спорные вопросы

передаются на рассмотрение Арбитражного суда ______________ в порядке,

установленном действующим законодательством Российской Федерации.

5. СРОКИ И ОБМЕН ИНФОРМАЦИЕЙ

5.1. Если не оговорено особо, сроки, указанные в настоящем договоре,

исчисляются в календарных днях.

5.2. Если дата исполнения какого-либо обязательства по настоящему договору

приходится на нерабочий день, срок его исполнения переносится на

ближайший рабочий день, следующий за датой исполнения обязательства.

5.3. Если иное не определено договором, обмен информацией (материалами)

между Сторонами по настоящему договору совершается исключительно в

письменной форме.

5.4. Письменные сообщения Сторон отправляются по почте, факсу, электронной

почте, курьером, выдаются Стороне (уполномоченному представителю) на

руки или доставляются другими способами, позволяющими зафиксировать

факт (дату, время) его передачи и отправителя.

5.5. Для определения аутентичности сообщения, составленного на бумажном

носителе, достаточно визуального, без применения специальных знаний и

технических средств, сличения образцов подписей ответственных лиц

Сторон и оттисков печати на документе с образцами, имеющимися в

распоряжении Сторон.

5.6. Обмен сообщениями по электронной почте считается совершенным только

после получения соответствующего подтверждения от Стороны,

получившей сообщение.

5.7. Стороны обязуются своевременно (не позднее 5 (пяти) дней) уведомлять

друг друга об изменении почтовых, банковских, электронных и иных

реквизитов. В случае несвоевременного уведомления направленные по

прежним реквизитам документы, денежные средства и информация

считаются направленными по надлежащему адресу и реквизитам.

5.8. Настоящий договор составлен в 2 (двух) экземплярах, имеющих равную

юридическую силу, по одному для каждой из Сторон.

АДРЕСА И БАНКОВСКИЕ РЕКВИЗИТЫ СТОРОН

Кредитор

__________

Адрес: __________

ОГРН __________

ИНН __________КПП __________

Р/счет № __________

Кор. Счет № __________

БИК __________

Должник

__________

Адрес: __________

ОГРН __________

ИНН __________КПП __________

Р/счет № __________

__________(наименование банка)

Кор. Счет № __________

БИК __________

Бланк документа «Соглашение о новации обязательства» относится к рубрике «Соглашение». Сохраните ссылку на документ в социальных сетях или скачайте его себе на компьютер.

СОГЛАШЕНИЕ

о новации обязательства, возникшего из договора № ______ от _________

о реализации туристского продукта

Город Москва, ____________ г.

Общество с ограниченной ответственностью «_________» (ИНН _________, КПП __________, ОГРН __________; юридический адрес: ______________________; местонахождение:_____________________; тел. ___________; режим работы: с ____ до _____, суббота с _____ до _____, воскресенье — выходной день), именуемое в дальнейшем «________», в лице Генерального директора _______________, действующего на основании устава, с одной стороны, и гражданин ___________, паспорт ___________, выдан отделением по району ________ ОУФМС России по гор. Москве в ЮЗАО _________ года, код подразделения ________, зарегистрирован по адресу: ________________________, действующий от собственного имени, именуемый в дальнейшем «Сторона-2», совместно именуемые «Стороны», заключили настоящее соглашение о нижеследующем.

1. Предмет соглашения

1.1. ___________ года Сторонами заключен договор № ____ о реализации туристского продукта, в соответствии с которым Сторона-1, именовавшаяся «Агентство», приняла на себя обязательство (далее — первоначальное обязательство) реализовать туристский продукт: отдых трех лиц в Египте с выездом в тур ________ и возвращением ___________ года, формируемый туроператором ООО «___________» (реестровый номер туроператора в Едином федеральном реестре: серия МТЗ № _________), а Сторона-2, именовавшаяся «Турист», обязывалась оплатить тур и услуги по его реализации на общую сумму ___________ рублей.

Стороны подтверждают, что обязательство Стороны-2 по оплате тура и услуг по его реализации на общую сумму _________ рублей исполнено надлежащим образом в полном объеме и в установленный срок, тогда как Стороной-1 первоначальное обязательство не исполнено.

Таким образом, на момент заключения настоящего соглашения Сторона-1 имеет перед Стороной-2 задолженность по первоначальному обязательству на сумму ________ рублей.

1.2. Первоначальное обязательство Стороны заменяют заемным обязательством между теми же лицами на сумму _________ рублей.

1.3. Сторона-1 обязуется вернуть Стороне-2 сумму, указанную в подпункте 1.2, в соответствии с Порядком расчетов, являющимся неотъемлемой частью настоящего соглашения (Приложение № 1__.

1.4. Первоначальное обязательство прекращается в день подписания Сторонами настоящего соглашения.

2. Условия займа

2.1. Заем по настоящему соглашению предоставляется под процент, равный процентной ставке рефинансирования (учетной ставке), установленной Центральным Банком Российской Федерации для соответствующего периода. Однако если Сторона-1 осуществляет выплаты по заемному обязательству с опережением сроков, установленных Порядком расчетов, указанный процент Стороной-2 не взимается.

2.2. Датой предоставления займа считается день возникновения первоначального обязательства.

3. Ответственность за неисполнение заемного обязательства

3.1. При несвоевременном возврате суммы займа и уплате процентов за использование суммы займа Сторона-1 уплачивает в пользу Стороны-2 проценты за пользование чужими денежными средствами на условиях, предусмотренных статьей 395 Гражданского кодекса Российской Федерации.

4. Разрешение споров

4.1. В случае возникновения споров по настоящему соглашению Стороны обязуются предпринимать меры для их урегулирования путем переговоров.

4.2. В случае если меры, установленные подпунктом 4.1, оказались недостаточными, споры между Сторонами подлежат разрешению в судебном порядке в соответствии с гражданским законодательством Российской Федерации, действующим на момент заключения настоящего соглашения.

5. Заключительные положения

5.1. Любые изменения настоящего соглашения действительны лишь при условии, что они совершены в письменной форме и подписаны Сторонами либо их уполномоченными представителями.

5.2. Во всем, что не предусмотрено настоящим соглашением, Стороны руководствуются законодательством Российской Федерации.

5.3. Настоящее соглашение заключено в двух экземплярах — по одному для каждой из Сторон, оба экземпляра имеют равную юридическую силу.

6. Подписи Сторон

Общество с ограниченной ответственностью «_________»

__________________

Генеральный директор:

(подпись)

______________________________________

(фамилия и. о.)

______________________________________

(подпись)

______________________________________

(фамилия и. о.)

-

Не секрет, что офисный труд негативно сказывается и на физическом, и на психическом состоянии работника. Фактов, подтверждающих и то и то, существует довольно много. -

На работе каждый человек проводит значительную часть своей жизни, поэтому очень важно не только то, чем он занимается, но и то, с кем ему приходиться общаться. -

Сплетни в рабочем коллективе – вполне обыденное явление, причем не только среди женщин, как это принято считать.